作者:仙逸

来源:GPLP(ID:gplpcn)

日本养老金投资他们犯过哪些错误?他们又取得了哪些成功?

日本政府养老投资基金(GPIF)号称全球最大的养老金基金。

它是以年金的形式呈现的。

日本的养老保障制度被称为“年金制度”,养老金被称为“年金”。

在日本,“年金”分为两种,一种是国民年金,又称基础年金,凡处于规定年龄段的国民,都可加入并享受;另一种是与收入联动的厚生年金和共济年金,企业雇员和公务员等依据身份不同而分别加入。日本的养老模式奉行“国家中心主义”原则,政府主导着养老资金的管理。厚生年金和国民年金均由厚生省社会保险厅管理,而共济年金则由各互助协会自行管理。国民年金的2/3收入来自收取的保险费,1/3来自政府的财政补贴。

而对于养老基金的投资,据公开报道显示,在过去数年,日本的养老保险主要的投资品类有:风险投资、高β股票以及垃圾债券,甚至还增加了美国的基建项目——日经新闻报道,2018年2月10日,日本首相安倍晋三和特朗普争取就GPIF投资美国基建的框架达成协议。提案草案涉及的日本在美国基础设施投资包括联合机器人、人工智能研究以及对网络攻击的对策。投资的路径为GPIF将购买美国公司发行的、为基础设施项目融资的债券。

据悉,GPIF资产的5%可用于投资海外基础设施项目,约有130万亿日元(1.14万亿美元)。目前,该类别资产投资只有几百亿日元。

总体而言,除了一部分外交需求以外,日本的养老金对于日本的建设及经济发展具有重大作用——可以说,在日本,其养老金就是日本整个资金的中央大脑,然后通过大藏省的资金运作部,将不同类型资金投入到需要资金的领域,简单说就是统筹规划,相当于财政部。

这跟日本养老金的诞生有关。

二战之后,日本国内一片废墟,对那些重大的基础设施而言,民间弱小的资本基本无法承受。于是,吉田茂首相将日本的养老保险金投入到日本的基础设施建设当中,成果十分显著。和欧美不同,日本金融体系政府通过公共金融机构,将政府意志注入金融体系内,所以,日本养老金有“第二财政”的美誉。

为啥这么说呢?

因为通常而言,养老金规模庞大、希望能够获得长期回报,而且往往是数十年后需要资金支出,这类资金几乎就是为基础设施量身定做的。比如1964年,日本在建设新干线时候,总投资高达3800亿日元,钱从哪来?日本一声令下就源源不断投入到建设当中。可以说,日本战后经济的繁荣和数以兆亿计的养老保险基金有着密切关系。日后邓小平总设计师坐在新干线上,指示大家说:“要学习一切有用的技术和管理经验!”

到了70年代,日本的整体产业技术还是比较薄弱,日本为了提振产业进化,就将大量长期资金投入到重工业大潮里。养老金变成三菱、高速内燃、川崎、京都、丰田、日产、五十铃等多家企业股东名单中。准确说,日本的原始积累本质上不是欧美的掠夺式的,而是内生性的资金良性循环。这和欧美有显著不同。

80年代,伴随着全世界的经济发生了变化,比如欧美的养老金完成了市场化运作,将养老金作为资产投资于全球人口红利丰厚的地区,缓解了养老金危机,他们在80年代早期就完成了对股市的地步建仓,享受了日后经济发展的红利。但是此时的日本依旧陶醉在过去大规模投资的美好梦境当中。

不过,日本的养老金也不是没有变化。

比如,从1986年开始,日本政府允许将部分年金投入股市当中,但是日本的初次尝试以失败而告终——日本1986年入市的时间为时未晚,但是日本养老金建仓较少,随后逐步在1987-1990年之间大规模获取筹码,成本估算是在22000-25000点之间,结果他们赶上了1990年的泡沫,1990年泡沫破灭后,日本养老金依旧抱着长期投资的理念坚守,直到跌到成本线之后,日本养老金才开始大规模阻击,结果抛压盘如排山倒海扑面而来。

随后,日本养老金改变了投资理念,那就是“大跌大买”“小跌小买”的价值投资理念,不停降低成本。结果日经指数竟然在1万点一下一呆就是多年。

养老金陷入无边的绝望境地。

养老金如此亏损,日本人的养老该怎么办?

这次亏损直接倒逼了日本养老金的市场化改革——2001年,日本将养老金市场化运作,从大藏省运作部划转到厚生省统一管理,设立养老金运作资金。改革后,日本的养老金似乎重振雄风,从2003到2006年连续盈利,盈利达到60%以上。但是金融危机一来,又被打回原形,当年收益-27.97%!

然而,日本养老金依旧坚持投入股市的比例。

当然,增加公共养老金投入股市比例是安倍经济学的重要组成部分。

2014年10月31日,GPIF宣布把对国内和国外股市的资产配置增加一倍。将配置于日本和外国股市的资产占比分别从12%上调至25%,同时将国内债券配置比例从60%削减至35%,并将对海外债券的配置比例从11%上调至15%,最终实现债券投资50%、股市投资50%。

那个时候,得知日本政府计划把价值1.4万亿的巨额政府养老金投资基金从债券中拿出来,并转投股票时,外媒评论到:“日本政府养老投资基金给了日本民众敲了警钟:最好安倍的经济政策能见效,不然你们的养老金就完蛋了。”

2016年7月29日,日本政府养老基金管理机构(GPIF)公布了2015财政年度养老基金管理报告,显示亏损5.3万亿日元(约合512亿美元),亏损率3.8%,是金融危机以来最大亏空。

尽管当时日本国内有人开始嘲笑安倍晋三的策略失败,养老金亏损累达到1000亿美元(和入市点位一致)。然而,放到今日看,当初入市的点位是17000点,如今日经225在22500点左右,如果日本养老金美元变化的话,基本上赚了30%以上!

运作了这么久之后,日本终于意识到,如果将日本看做一个人,随着日本的老去,他变成了一个有钱的老人,本身不再有创造力。不能关起门来自己的钱和自己的钱玩,不然只能将过量的资金投入到日本垂垂老矣的产业化中,无法获得优良的回报。

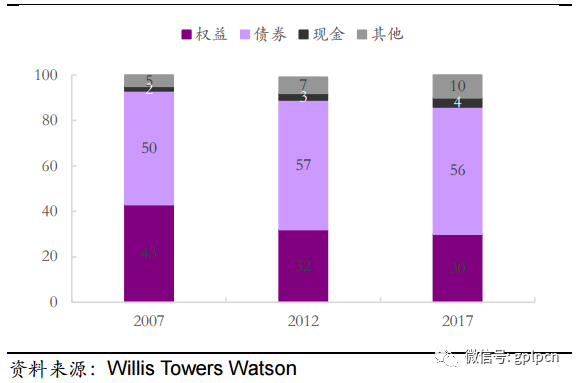

于是日本资金开始扬帆出海,截止2017年,日本养老金达到3万亿美元,占GDP的比重达到62.5%。其中30%投资于海外资产,对于保守的日本而言,这在20年前是不可思议的事情。截止2017年,日本养老金资产配置如下:股票的资产配置在逐步下降,而不动产等资产在逐步上升。

2014年:安倍抄底日本股市

所以,日本养老金在2006年彻底改革后,开始摆脱政府的依赖,完全的市场化运作。有望为日本国民获体面的老年生活,提供保障。而日本的投资经验、教训也足以为国内的投资机构学习。