11月26日,辉瑞能够重启针对阿斯利康千亿美元并购案的时间点,但是辉瑞沉默着,阿斯利康(以下简称“AZ”)说话了。

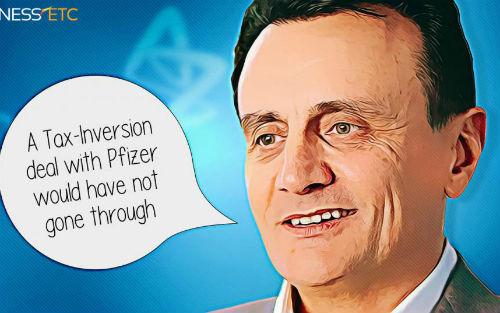

11月28日AZ全球CEO Pascal Soriot接受CNBC采访时:“就算AZ最初答应了辉瑞的收购请求,我们之间的交易到现在也肯定黄了。”

在今年5月,美国制药巨头辉瑞在为逃避国内重税四处寻找并购标的时瞄上了大洋彼岸英国同行阿斯利康,并开出每股55英镑、总价高达1100亿美元的收购价格,但被AZ断然拒绝。彼时,AZ给出的理由就是“我们还能值更多钱!”

AZ的傲娇获得了英国朝野和法律的支持,给了辉瑞6个月的“冷静期”。在这6个月时间里,辉瑞不得以任何出价接触AZ。而“冷静期”终于在11月26日正式结束。“冷静”了半年的辉瑞目前还没有任何动静。市场中,对于其会再次发出邀约的猜测却此起彼伏。

但是,时移世易了。

“我们还是那句:不卖!”

当被问及,如果辉瑞再次发出邀约,AZ是否会考虑时,Soriot很肯定的表示,“董事会很清楚自己要对股东负责,所以当任何一个并购邀约提交给董事会时,他们都会考虑。”但是,他很快补充道,“在考虑并购邀约中的出价时,董事会要对并购者提出并购的价值考量和并购的操作形式进行评估。”这话自然是说给辉瑞听的,暗指为了避税来并购,辉瑞有点太小瞧人了。

Soriot为当初AZ拒绝辉瑞那一大笔白花花的银子找了一个不错的理由。他说道:“我们很担心避税活动所带来的潜在风险,而现在看来,我们之前的担心恰恰变成了现实。大公司只为避税进行的跨国并购肯定会引起风险,就像艾伯维收购Shire那样。如果我们当初答应辉瑞,那到现在估计我们之间的并购案也会像艾伯维试图并购Shire那样,由于国内压力,最终失败。那将对AZ发展造成巨大的破坏和干扰。”

这里所说的避税案大多指美国制药企业海外并购案。美国企业为了逃避国内高达35%的公司税纷纷通过并购将自己的大本营转移到低税率国家。

此类并购在美国招致政府的强烈反对。“跳房子贷款”是一种总部位于美国的制药企业常用的避税手段,即通过“跳房子贷款”,企业可以直接借钱给位于海外的母公司而避免现金滞留美国所产生的缴税要求。但美国财政部在今年9月专门出台新的规定要求,“跳房子贷款”也必须缴税。这将减少此类企业预期通过并购海外企业所获得的收益。

美国财政部的这一“动作”成功把艾伯维“留在”了美国。它向爱尔兰制药企业Shire发起的540亿美元并购最终告吹。虽然错不在艾伯维,但它还是必须要想Shire支付高达16.3亿美元的“精神损失费”,即因并购方反悔而支付的补偿费。

聚光灯效应

Soriot话里话外都在说AZ没有答应辉瑞的并购邀约是明智的。AZ没有被收购对于AZ的管理层而言是一次胜利,Soriot除了表示自己全面考虑并购的利弊之外,还有非常重要的一点。因为当初AZ拒绝的理由是自身的价值被低估,那么自从Soriot这话一说出口,他就必须向股东们解释,“你说AZ价值被低估了,那要多少是多呢?”

所以,他借力打力道:“关于这次并购案的积极影响,我只能说,由它带来的全世界的关注帮助了阿斯利康。这从某种方式上,向所有人展示了我们产品线的巨大价值和我们正在取得的进步。”

为了安抚股东把到嘴的肉吐了出来的“伤痛”,阿斯利康给出了到2023年,营业收入要接近翻一番的宏伟目标。也就说,AZ的营业收入要从2014年的250亿美元,用9年的时间,增长到450亿美元。但此计划一出,就惹来了很多分析师的猜疑,他们认为AZ目前的产品线前景不足以支撑其达到这样的目标。

今年5月份,AZ的拳头产品Nexium(埃索美拉唑)专利到期。而该产品为其贡献了目前15%的销售额。该公司的第二个主打产品也将在2016年专利到期。因此,AZ一直在不遗余力地宣传其产品线当中的不同产品,尤其是它的癌症系列产品,以此为市场提供公司产品线的未来前景。

故事的另一个主角现在反倒显得相当的“冷静”,甚至是沉默。在美国财政部推出新规定后,辉瑞截止目前,再未透露任何收购AZ的动向。