移动游戏行业发展概况

近日,TalkingData发布了《2015年上半年移动游戏资深数据报告》。报告指出,移动游戏行业收入规模稳定增长,2015前两季度收入超230亿元,2015Q2增长17.1%;移动游戏CP规模达2.77万,增速放缓,为13.7%。

移动游戏行业人口红利趋势于饱和,截止2015年Q2,接触移动游戏的累计设备规模为12.8亿,移动游戏活跃设备规模达9.1亿。

移动游戏行业收入规模稳定增长,2015前两季度收入超230亿元,2015Q2增长17.1%。

截止2015年Q2,移动游戏CP规模达2.77万,增速放缓,为13.7%。

卡牌、休闲、角色扮演为游戏款数最多的三个游戏类型,动作类游戏款数增长速度最快。

休闲游戏依然为月活跃用户规模最高的移动游戏类型,但角色扮演、动作、卡牌等中重度游戏的活跃用户增长速度。

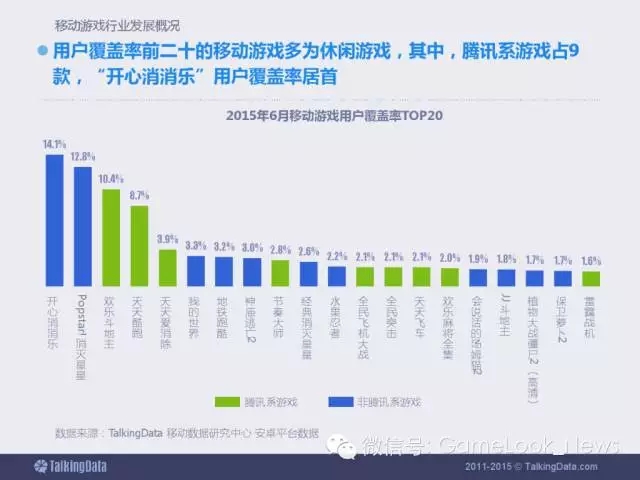

用户覆盖率前二十的移动游戏多为休闲游戏,其中,腾讯系类游戏占9款,“开心消消乐”用户覆盖率居首。

角色扮演游戏逐渐成为移动游戏的主战场,其社交互动性、操作与人物成长的丰富玩法,吸引越来越多手游玩家关注。

动漫题材游戏因其粉丝基础和易于推广的特性,受到移动游戏开发商、发行商及代理商的关注,国内手游行业的正版IP意思越来越强。

2D画面仍是移动游戏的主流,主要的开发工具仍以支持2D画面游戏的开发为主,约三成的新上线游戏是3D画面手游。

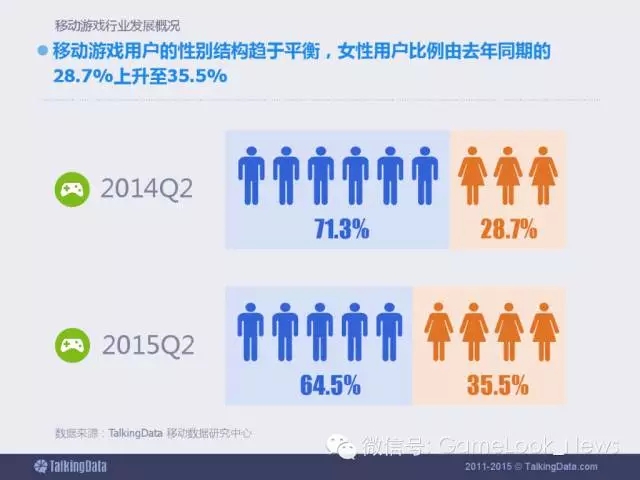

移动游戏用户的性别结构趋于平衡,女性用户比例由去年同期的28.7%上升至35.5%。

移动游戏用户行为分析

iOS平台玩家每月的人均游戏次数达22.5次,高于Android平台玩家的15.0次,且两平台用户人均游戏次数的差距在增大。

iOS平台玩家的人均游戏时长为Android用户的2.7倍,两平台用户人均游戏时长的差距明显。

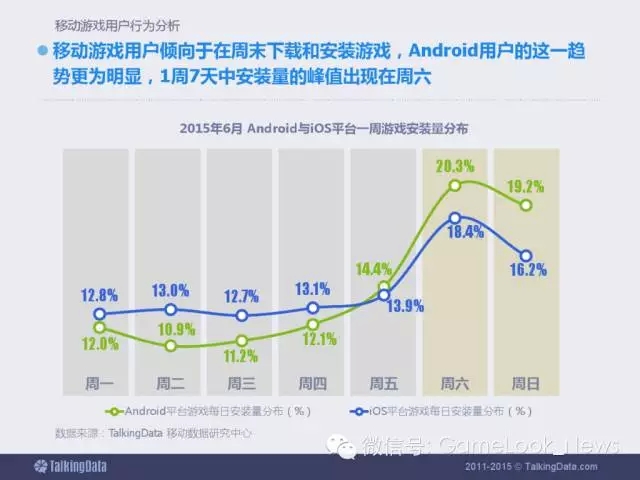

移动游戏用户倾向于在周末下载和安装游戏,Android用户的这一趋势更为明显,1周7天中安装量的峰值出现在周六。

工作日的午间与晚间是用户安装移动游戏的高峰,iOS平台用户更偏爱在晚间安装游戏。

移动游戏细分行业解读

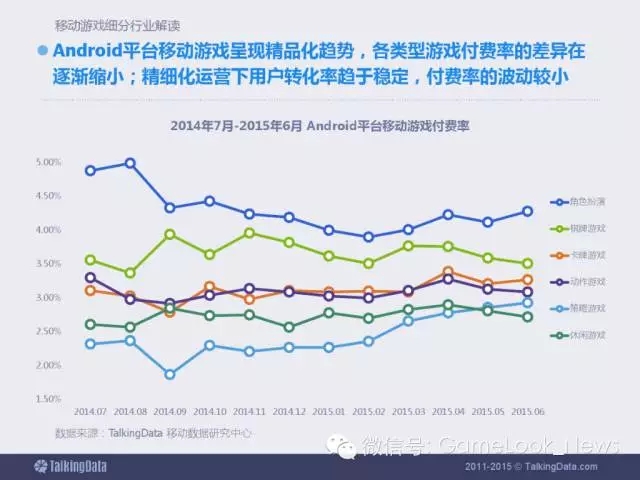

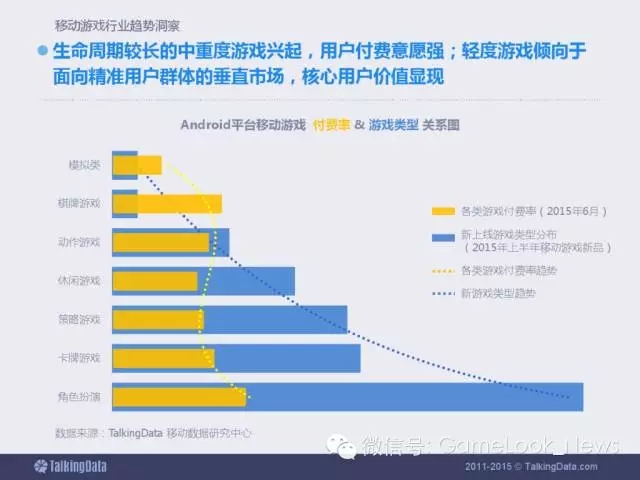

Android平台移动游戏呈现精品化趋势,各类型游戏付费率的差异在逐渐缩小;精细化运营下用户转化率趋于稳定,付费率的波动较小。

iOS平台用户的消费力仍保持较强增势,各类型游戏付费率均有所增长,特别是角色扮演、策略、动作类游戏付费率增势突出。

Android平台策略、棋牌和角色扮演类游戏周活跃率有所上升,多个游戏类型在春节前后周活跃率出现小幅跃升。

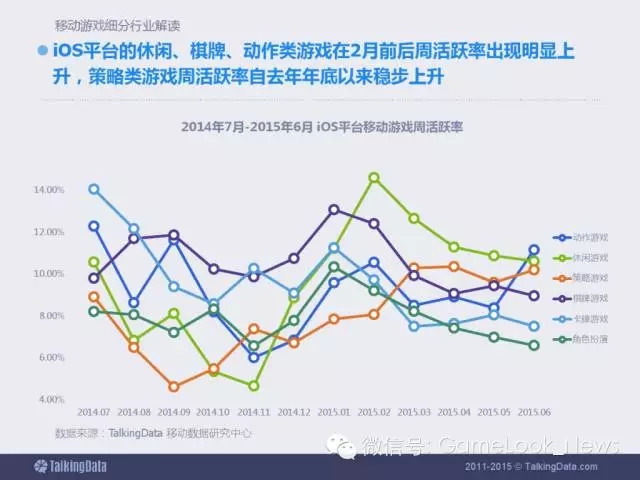

iOS平台的休闲、棋牌、动作类游戏在2月前后周期活跃率出现明显上升,策略类游戏周活跃率自去年年底以来稳步上升。

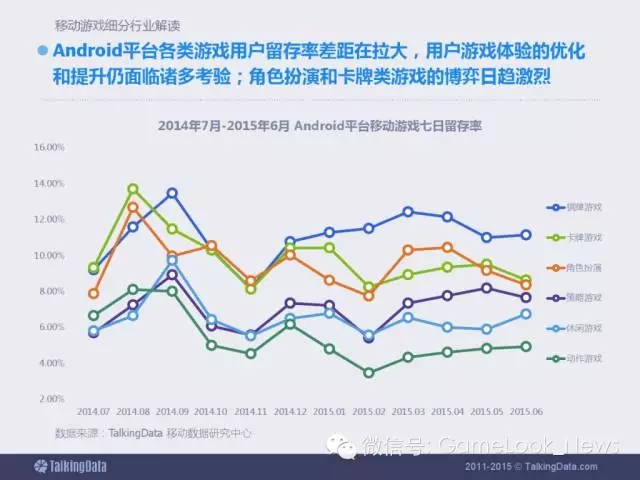

Android平台各类游戏用户留存率差距在拉大,用户游戏体验的优化和提升仍面临诸多考验;角色扮演和卡牌类游戏的博弈日趋激烈。

iOS平台棋牌类游戏7日留存率是下降趋势,与其他类型游戏留存率的差距逐渐拉近;角色扮演类的游戏的7日留存率有所上升。

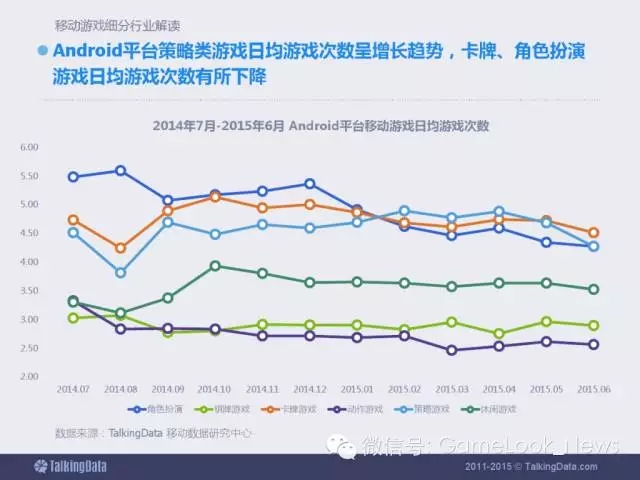

Android平台策略类游戏日均游戏次数呈增长趋势,卡牌、角色扮演游戏日均游戏次数有所下降。

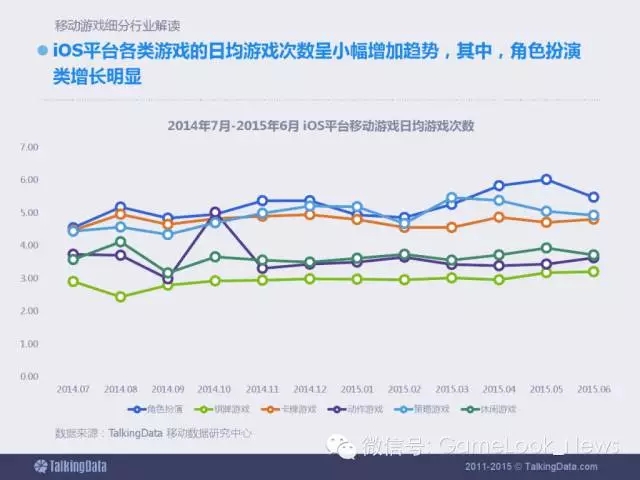

iOS平台各类型的日均游戏次数呈小幅增加趋势,其中,角色扮演类增长明显。

2015年6月,Android平台角色扮演类游戏的平均游戏市场较2014年7月有所上升,其余类型出现不同程度下降。

iOS平台棋牌、策略、休闲游戏的平均游戏时长增长明显。

休闲游戏覆盖率前三分别为“开心消消乐”、“popstar!消灭星星”和“欢乐斗地主”。覆盖率都在10%以上。

“天天酷跑”以8.65%的用户覆盖率局跑酷类游戏第一,“地铁酷跑(新奥尔良)”覆盖率3.16%局第二位,“神庙逃亡2”覆盖率3.04%居第三。“小黄人快跑”、“爸爸去哪儿2”、“奔跑吧兄弟”等影视综艺题材游戏也较热门。

用户覆盖率前十的格斗与射击类动作游戏中,“全民飞机大战”以2.10%的覆盖率领先,“全民突击”覆盖率2.09%居第二位,“雷霆战机”覆盖率1.63%居第三位。

用户覆盖比例前十的角色扮演游戏以偏动作的ARPG游戏为主,其中“梦幻西游”、“时空猎人”、“乱斗西游”三款游戏用户按覆盖率领先。

用户覆盖率前十的策略类游戏中绝大多数是以塔防为核心玩法,“植物大战僵尸”与“保卫萝卜”系类游戏依然掌握着大量用户,“部落战争”与“海岛奇兵”两款战斗策略游戏的用户覆盖率也比较高。

用户覆盖率Top10的棋牌类游戏中,“斗地主”类游戏占7款,腾讯“欢乐斗地主”以10.39%的覆盖率居首位,同样为腾讯出品的“欢乐麻将”全集覆盖率第二,为1.95%。

经典卡牌游戏“刀塔传奇”依然居卡牌类游戏用户覆盖率的榜首,“十万个冷笑话”、“战舰少女”、“潮爆三国”等新上线卡牌游戏用户覆盖率表现也比较好。

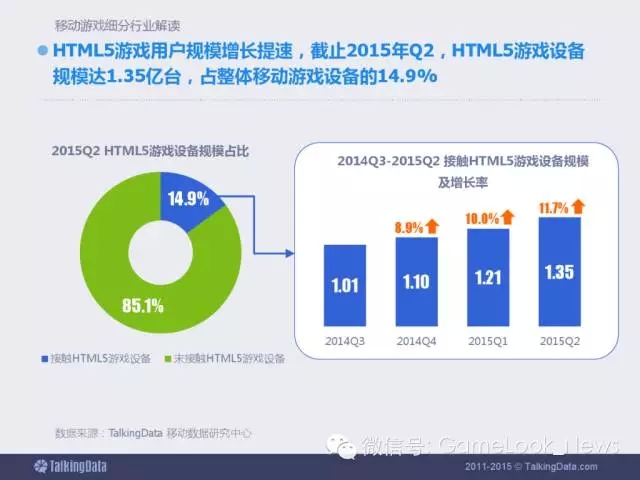

HTML5游戏用户规模增长提速,截止2015年Q2,HTML5游戏设备规模达1.35亿台,占整体移动游戏设备的14.9%。

HTML5游戏开发者规模增加至4400余家,增速快速提升,越来越多参与者正陆续涌入HTML5游戏市场。

HTML5游戏产出速度加快,截止2015Q2,HTML5游戏总款数达1687款。

HTML5游戏类型目前仍以轻度游戏为主,但角色扮演、动作等中重度玩法游戏也占据一定份额。

相对于原生态游戏,HTML5游戏的付费率相对较低,盈利能力尚较弱。

HTML5游戏整体的游戏市场略高于原生休闲、智力游戏,但仍低于大多数原生态游戏类型。

典型移动游戏人群画像

休闲跑酷手游明星产品“天天酷跑”、萌系卡牌手游“战舰少女”以及武侠角色扮演游戏“不良人”作为轻中重度移动游戏的代表,其用户群表现出明显的差异性。

“战舰少女”用户在广东、江苏、上海等沿海地区分布较集中;“天天酷跑”的用户覆盖率较广、地域分布相对分散;“不良人”华北地区用户比例较其余两款游戏更高。

“天天酷跑”三线城市的用户比例最高,其弱联网和轻度游戏特性迎合更多普通大众玩家口味;“战舰少女”一线城市的用户比例更高,“不良人”用户的城市分布相对更均匀。

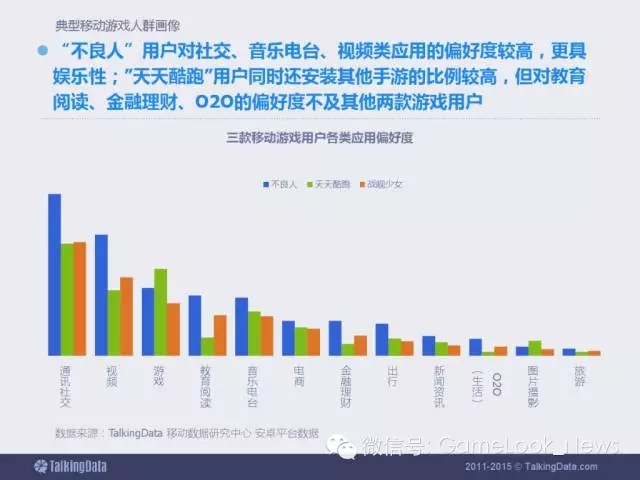

“不良人”用户对社区、音乐电台、视频类应用的偏好度较高,更具娱乐性;“天天酷跑”用户同时还安装其他手游的比例较高,但对教育阅读、金融理财、o2o的偏好度不及其他两款游戏用户。

除QQ、微信外,“不良人”用户爱用“微博”,对有游戏直播功能的“YY”偏好度也比较高;“天天酷跑”用户更偏爱腾讯系应用;“战舰少女”用户爱逛“百度贴吧”。

“不良人”和“天天酷跑”用户比较偏爱“腾讯视频”、“优酷”和“爱奇艺”:“战舰少女”用户群体更爱ACG元素,约四成用户是“哔哩哔哩动画”的粉丝。

“不良人”用户并非只爱角色扮演游戏,偏好度较高的游戏应用是三款经典休闲手游,“天天酷跑”用户与腾讯系其他游戏产品的重合度高,“战舰少女”是ACG元素萌系手游的忠实粉丝。

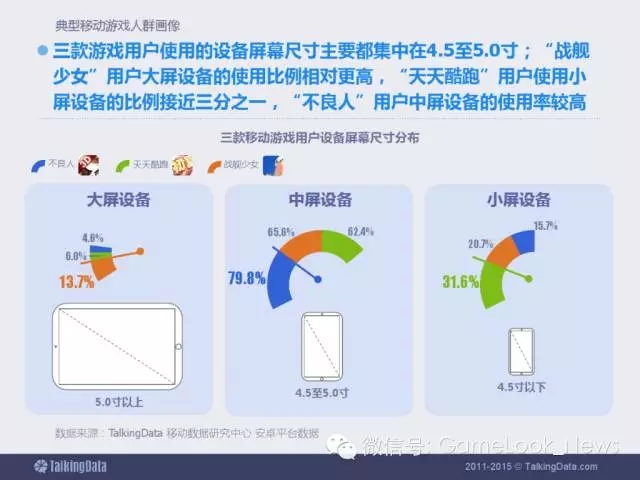

三款游戏用户使用的设备屏幕尺寸主要都集中在4.5至5.0寸;“战舰少女”用户大屏设备的使用比例相对更高,“天天酷跑”用户使用小屏设备的比例接近三分之一,“不良人”用户中屏设备的使用率较高。

“不良人”和“天天酷跑”用户使用小米品牌设备的比例分别达30.4%和24.3%;“战舰少女”用户使用最多的则是三星品牌设备。

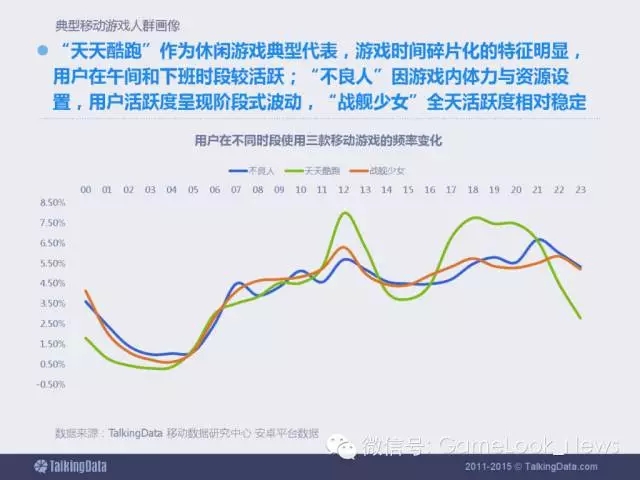

“天天酷跑”作为休闲游戏典型代表,游戏时间碎片化的特征明显,用户在午间和下班时段较活跃;“不良人”因游戏内体力与资源设置,用户活跃度呈现阶段式波动,“战舰少女”全天活跃度相对稳定。

移动游戏精准营销案例

TalkingData通过对移动行业超过15亿受众数据的汇聚、清洗、智能运算,构建了庞大的第三方精确人群数据中心,以开放接口形式为全行业从业者提供标准的精准人群标签,帮助优化投放进而提升营销效果。

TalkingData DMP标签体系分为人口属性、应用兴趣、游戏偏好、设备属性、地理位置、消费兴趣共6大类 、500+标签、 16亿+设备。

营销案例:通过对某动作卡牌游戏用户设备属性、应用偏好、游戏偏好等维度数据的分析洞察,清晰描绘出该产品用户人群画像。

根据人群洞察结果,筛选出该游戏用户具备的重要DMP特性标签。

以用户标签为投放参考依据,精准定位投放对象,获得更好的转化效果,并合理控制成本。

移动游戏行业趋势洞察

移动游戏产业链逐渐丰富,用户的游戏获知、下载、付费等环节日益完善,完整的移动游戏生态体系已成型。

移动游戏用户规模增长趋缓,收入规模增长稳定,人口红利逐渐消退的大环境下,精品化成主流趋势,如何提升游戏质量、吸引和留住优质玩家、挖掘用户付费能力是未来移动游戏企业的关键焦点。

生命周期较长的中重度游戏兴起,用户付费意愿强;轻度游戏倾向于面向精准用户群体的垂直市场,核心用户价值显现。

角色扮演、卡牌、策略类游戏的用户粘性表现突出,用户打开次数多,且逗留时间相对较长,优质用户的吸纳能力强。

移动游戏分发渠道更加多元化,视频媒体、手游垂直媒体、社交平台等流量入口的参与度提升。

动漫影视IP势头强劲,热门IP改编游戏不再是开发商的独角戏,版权方、媒体开始积极参与游戏发行环节,最大化挖掘热门IP价值。

HTML5游戏在开发工具、浏览器、服务平台等不断发展的环境下产业链逐渐延伸,其跨屏跨平台特性将为开发者带来更多流量变现机会。