科技先生10月19日讯,10月18日晚间,趣店正式登陆纽交所上市,成为继信而富之后今年第二个成功在美上市的互金公司。趣店股票代码为“QD”。发行价为24美元,高于此前19-22美元区间。

趣店此次发行3750万股,其中,35,625,000 ADS由趣店提供,1,875,000 ADS由献售股东提供。根据公司授予承销商的超额配售权,承销商可在终版招股书提交的30天内,再追加购买最多不超过562.5万股ADS。

不过,就在同一天,趣店重要股东昆仑万维公告称,现趣店计划于纽约证券交易所挂牌上市,公司已随同趣店在纽约证券交易所的首次公开发行出售昆仑集团所持有的趣店部分股权。根据趣店10月17日的发行结果,公司已转让趣店股份数量588225股,价格为每股24美元,交易金额为 1411.74万美元,获得收益8628万元。现因趣店IPO超额配售,公司拟再增加出售趣店股份1764676股,价格为每股24美元,交易金额为4235.22万美元,获得收益2.59亿元。

昆仑万维公告称,通过趣店超额配售出售的股权,与已转让股权部分所得收益合并计算,共获得收益人民币3.45亿元左右,有助于提升公司的业绩和股东回报。此外,本次交易有益于公司的现金流动性,有利于公司盘活资金,提升了公司的运营能力,提高公司综合竞争力,为公司增加新的利润增长点。本次股权出售所得款项将用于补充流动资金及公司新战略的业务投入。

据了解,2015年6月,昆仑香港更名为昆仑集团;此后昆仑集团又不断增资,截至趣店上市前,昆仑集团持有趣店未完全稀释股份后19.70%股权。

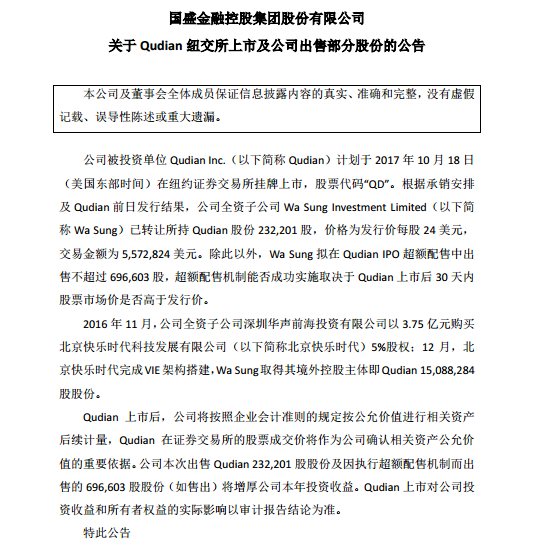

同时,趣店另一家股东也发布了股份转让公告,国盛金控公告表示,公司下属企业Wa Sung Investment Limited(以下简称 Wa Sung)已转让所持趣店股份23.22万股,价格为发行价24美元/股,交易金额557.28万美元;另拟在趣店IPO超额配售中出售不超过69.66万股,能否成功实施取决于其上市后30天内股票市场价是否高于发行价。以上事项预计将增厚公司本年投资收益。

此前国盛金控全资子公司深圳华声前海投资有限公司以3.75亿元购买快乐时代5%股权,随后,快乐时代完成VIE架构搭建,Wa Sung取得其境外控股主体即Qudian15,088,284 股股份。

公开资料显示,商品分期业务正在成为趣店新的盈利增长点。据此前披露的招股书,趣店运营着由第三方供货的网络商品分期平台。截至目前,趣店有超过240个商品供货商,其中包括一些知名的消费品牌及超过1,000个热售品牌的授权经销商,比如苹果iPhone。

从分期产品类型上看,趣店商品分期平台的商品覆盖手机、电脑、家具、手表及其它饰品、运动及户外服装、行李箱包等常用商品。截至2017年二季度末,趣店商品分期平台上拥有超过140,000 SKU。

分析指出,得益于不断扩大的商品分期平台,趣店可以以较有竞争力的价格向用户提供市场热销商品,增强用户体验的同时为用户提供即时信贷服务,进而进一步发掘潜在消费群体。从商户获取部分商品价差收入作为销售服务佣金,提供了除信贷服务费外重要的收入来源和盈利增长点。

数据显示,在趣店的营收中,商品价差收入规模仅次于服务费收入,在2014年、2015年和2016年分别达0.03亿元、0.62亿元和1.27亿元,而截至2017年2季度末,趣店商品价差收入达2.51亿元,比去年同期的0.28亿元增796%,增近8倍。

据悉,此次趣店IPO计划发行3750万股,拟融资超过9亿美元,这将成为今年以来在美国股市上市融资规模最大的中国企业。公开资料显示,趣店是面向5亿非信用卡人群的互联网消费金融科技公司,目前已开展实物分期和现金分期两项业务,累计用户突破数千万。

如果按照上述股价与股份计算,上市后趣店的市值将达到79亿美元。按照趣店2016年5.77亿人民币(约合8700万美元)的盈利状况,趣店在美上市市盈率将达到90.8倍。