文/GPLP GPLP独家首发

本文来源于GPLP 微信公众号 gplpcn

招股书数据显示,优信2017年整体成交量为63万辆,同比2016年增长68%;交易额(GMV)为434亿元人民币,折合67亿美元,同比2016年增长66.92%。

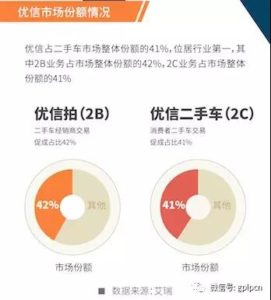

来自第三方机构艾瑞提供的数据显示,2017年优信已经占到二手车电商整体市场份额的四成以上,位居行业第一。其中与2016年相比,To C端二手车电商市场份额占比由32%提升至41%,To B端二手车电商市场份额占比从40%提升至42%,整体二手车电商市场份额占比从2016年的35%提升到41%。优信目前已成为中国最大的二手车电商平台。

在国内二手车电商竞争如此激烈的环境下,优信二手车快速增长应得益于“无缝衔接线上线下的创新交易模式,帮助消费者和经销商发现、评估和处理二手车,提供便捷、可靠和一站式的交易体验。”

据招股书显示,截至2018年3月31日,优信二手车线下布局门店超670家,覆盖全国270多个城市,并拥有七大区域交易中心,是中国业务覆盖最广的二手车交易平台。在购车服务方面,优信二手车全国合作经销商超83700家,近100家物流合作伙伴覆盖了超357个城市;此外,在汽车后市场方面,优信也拥有超过297家维修服务合作伙伴。

围绕全面提升二手车交易体验,优信不断深度布局,从而初步建立起覆盖全产业链的服务能力;而通过创新的线上线下结合方式,优信不仅改变了中国二手车交易的方式,更有效地激活了整个市场,帮助行业一起做大“蛋糕”。

财务数据方面,2017年优信营业收入为19.514亿元人民币,同比增长136.7%;营业收入主要由交易促成收入、车贷服务促成收入及其他收入构成。2018年Q1季度营业收入6.494亿元人民币,同比2017年Q1季度增长93.2%。

此外,优信2017年毛利润为12.036亿元人民币,同比增长313.4%。毛利率由2016年的35.3%增长至2017年的61.7%。2018年Q1季度毛利润为4.2716亿元人民币,同比2017年Q1季度增长119%,显示出强大的持续增长能力。

去年以来,二手车电商行业的“烧钱大战”,给公众留下了深刻印象;在招股书中,也可以得以验证。2017年,优信净亏损达27.478亿元人民币,而这一数据在2016年只有13.929亿元人民币,同比增幅达97.3%;市场竞争之惨烈,可见一斑。

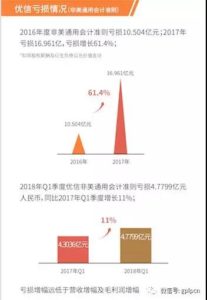

不过,如果扣除掉股权薪酬及衍生负债公允价值调整(share-based compensation and fair value change of derivative liabilities)带来的一次性影响,优信按照非美国会计准则(NON-GAAP)录得的净亏损则将收窄至16.961亿元,相比2016年的亏损金额增幅也将下降到61.5%。

这一增幅,不仅远远低于优信2017年实际营收的增幅(136.7%)和毛利润增幅(313.4%),也低于整体成交额和成交量的增幅。

到了今年第一季度,招股书显示,NON-GAAP净亏损为4.7799亿元,同比仅增长11%,亏损增幅大幅收窄,并且11%的增幅,远低于营业收入93.2%的增幅以及毛利润119%的增幅。

据了解,优信本次IPO募资,将用于提升交易能力,加大技术研发力度,以及其他常规性用途。在未来战略上,优信将持续扩张在全国的业务覆盖范围,为用户双方搭建更加完整的金融场景和交易服务体系,规范透明管理,同时,寻求其他和二手车相关的服务机会,通过创新强化领先地位,有选择地进行一些战略联盟、投资和收购等,进一步推动自身及行业稳步发展。

艾瑞数据显示,经过数年的飞速发展,中国的二手车交易规模在未来5年仍能达到年复合19%的增长速度,预计到2022年将增长到2960万辆;用户培育逐渐完成,44%的用户有意向在网上购买二手车;二手车消费信贷的发展也为市场扩容提供有力支撑,预计将从2017年的720亿元人民币,增至2022年的4730亿元,年均增长将达45.6%;对比国外市场,2017年美国每千人汽车保有量为845辆,我国仅为133辆。广阔的市场空间也将为优信提供巨大的机会,未来可期。(图片来源:财经网)