纵观过去几年智能设备的进化路径,就不难发现,人工智能工业4.0已经走进现实。从语音识别赋能的智能音箱,到人脸识别用于安检,图像识别算法用于手机,人工智能正在象水电一样,成为人们不可缺少的生产力,让百行百业产生倍增效应。

同样,人工智能也在推动金融业的发展。过去40年,金融服务业在经历了计算机技术赋能的电子金融时代、互联网技术赋能的网路金融时代,现在已经跨入了人工智能赋能及共建的智能金融时代。而AI技术企业和金融结构之间的合作也日益频繁。

10月26日,南京银行与度小满金融在北京签署战略合作协议。合作围绕金融科技与普惠金融领域展开,合作场景包括金融科技、普惠金融、支付结算、零售金融、公司金融、同业金融等方向的具体应用,此外还将围绕金融产品、网络支付与渠道客户等领域的全面合作。

百度是中国互联网三巨头之一,也是最早ALL IN AI的企业,人工智能技术雄厚,而南京银行早在2010年就被《金融时报》和中国社科院金融研究所将南京银行评为“年度最佳中小银行”。源于百度的度小满金融与南京银行跨界合作背后能擦出什么火花,其背后的逻辑是什么?

【技术赋能,度小满消除金融领域的智能鸿沟】

百度CEO李彦宏曾提出“智能鸿沟”观点。他认为,互联网发展初期,信息技术差异带来世界不同地区的“数字鸿沟”是互联网早期的主要矛盾;在AI时代,平等便捷获取信息的理想已经基本实现,AI能力差距——“智能鸿沟”正在拉大企业之间的新差距。

现在看来,金融领域的智能鸿沟同样存在。

人工智能是一门门槛很高的技术,三个必备的要素:人工智能算法,庞大大数据资源,以及高性能的GPU缺一不可,三类资源涉及硬件、算法和应用层三大层面,无论哪个都难以轻易取得,用铁人三项形容丝毫不夸张,而这些资源能能力对于中小银行则是可望不可及。

金融企业一直面临各种挑战,亟待AI解决。比如,如何降低获客成本、风控成本以及运营成本,如何借助AI改善用户体验。事实上,很多金融企业明知AI红利就在前方,却不知道如何部署;有的金融企业已经看到的AI的重要性,却苦于没有技术储备,缺乏软硬件投入,而眼睁睁错过AI红利。

人工智能领域不只需要观察者,更需要行动者和行业的合作共建者,百度在驾驶和IoT领域先后推出了Apollo和DuerOS为行业赋能;在金融领域扮演这一角色的是,百度旗下的度小满金融。

作为百度旗下的金融公司,度小满金融继承了百度所有的AI能力和资源,这包括每天百亿级数据、国内最大的GPU集群,以及业内领先的大数据风控平台,度小满金融“金融大脑”则继承了百度在AI、大数据、金融云及区块链等底层技术。

结合具体金融服务场景,还提供智能营销、智能风控、智能客服、智能投顾等一整套完整的能力体系,而这些恰恰是金融企业最为缺乏的短板。

我们不妨举例一二:

在风控方面,度小满的磐石一站式风控平台,集成身份识别、反欺诈、信用核验等产品能力,构建了一张190亿个顶点、730亿条边的关联网络,助力金融机构实时监测判别欺诈行为,识别骗贷团伙。

结合央行征信数据加百度大数据,可将客群的风险区分度提升15%,这意味着15%高风险信贷被快速识别,大大降低了银行信贷风险。

在运营方面,客服是需要投入大量人力财力的苦活和累活,人工客服每天面对的是重复的话题枯燥无味,面对死缠烂打的客户更是浪费时间,智能机器人客服是解决这一结症的最佳处方。

度小满研发的智能语音机器人,效果达到了人工外呼同样的水平,可以部分替代人工客服工作,在新客流失召回、老客活动运营,1年内单次服务成本下降80%+;业务后期管理能节省50%人工成本。此外,日外呼数量达百万级别,还可快速无限扩容,都大大降低金融机构的运营压力。

【AI+开放:度小满让普惠金融走向现实】

普惠金融的需求日益迫切。数据显示,在发展中国家50%企业很难从金融机构借到钱或者借到足够的钱,孟加拉国的经济学家尤努斯也因为提出“融资权,是人权”和普惠信贷而获得诺贝尔奖。

普惠金融也是中国的小微企业迫切需求。讲真,小微企业贷款体验实在糟糕:申请时要抵押、再借时要重走流程,贷一笔跑一次银行、交一大堆资料。互联网不仅要解决信息流和物流,更要解决资金流和融资流的问题。

所以,普惠金融和普惠AI一样,同样成为互联网金融的课题。

小微企业在传统金融机构不受待见的原因,表面上看,小微企业信贷作为传统金融的尾部市场,金融服务的性价比不高,苦活和累活银行不愿意接;但更重要的是,传统金融机构缺乏大数据支撑,缺乏小微企业的信息厚度,无法把控信贷风险,过高的获客成本才是问题的关键。

当金融机构对接度小满的金融服务之后,背靠百度的大数据富矿,一切都迎刃而解。

百度拥有大量的to C入口,比如搜索引擎、移动客户端,还有百度糯米、百度外卖等商to B的商家端APP,度小满则可通过模型和关键词就能转缺识别小微企业和创业者的身份,并通过筛查客户金融画像标签并打出响应分,识别企业的经营状态。

度小满金融在授权合规的前提下,通过整合传统的银行数据、政府数据、企业行为数据等场景数据,再辅助十余种外围数据,聚合出多维度小微企业数据,就可以减少不必要的繁复流程,降低金融服务门槛,从根本上改善小微企业授信放贷难的问题。

百度是一家开放的技术公司,度小满金融延续着百度的开放基因和传统。而开放正是打开普惠金融之门的钥匙。

度小满开放平台包括:云帆消费金融开放平台2.0、磐石一站式金科平台,以及ABS云平台在内的三大科技平台,根据不同合作机构的需求,全面覆盖贷前、贷中、贷后风险管理全流程,帮助金融合作伙伴获取更多的优良资产。

开放的效果如何,数据可见一斑:

目前度小满金融的合作伙伴已超过500家,包含银行、消费金融公司、小贷公司类机构,代表客户如招商银行、马上消费金融公司、维信金科等,日均查询量400万+。

【结束语】

费方域是上海交通大学中国普惠金融研究中心主任和英凡研究院院长。他认为,金融机构与金融科技拥抱,实现强强联合,将是全球化趋势。前者利用了后者的技术和创新性;而后者利用了前者的品牌、客户和合规经验。

度小满和南京银行的合作,恰恰验证了这个趋势的可行性。南京银行拥有多年金融行业的经验和品牌用户的积累,度小满拥有来自人工智能算法、大数据以及硬件的积累。二者的结合,不但解决了金融企业技术共建的需求,也让普惠金融真正落地。

桃李不言下自成蹊。度小满在互联网金融领域的开放战略和技术积累,也在为百度加分。

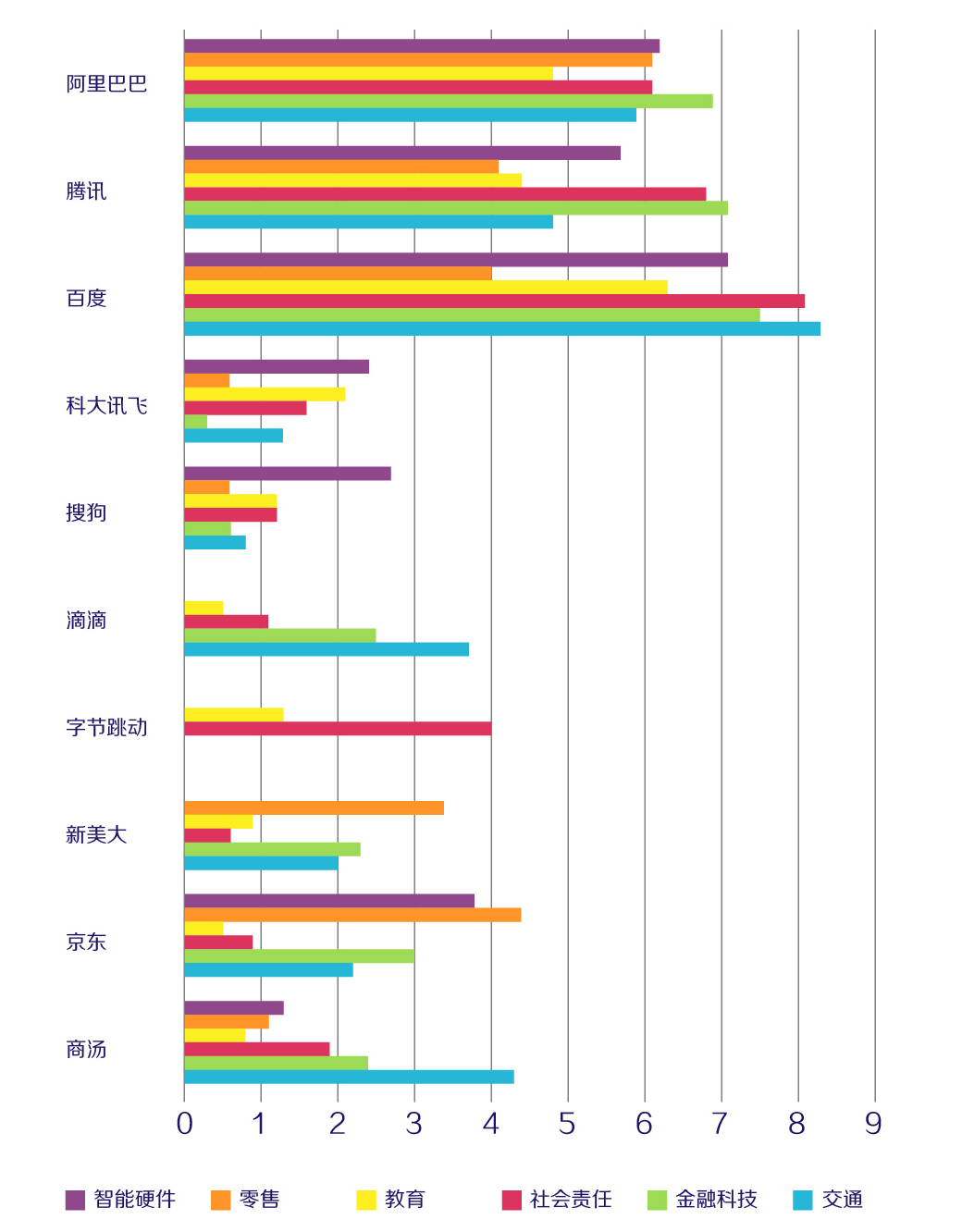

来自环球网数据显示,百度旗下的度小满金融在金融科技领域已经超过BAT中的另外两家,成为互联网第一梯队的佼佼者。

王冠雄,著名观察家,中国十大自媒体(见各大权威榜单)。主持和参与4次IPO,传统企业“互联网+”转型教练。每日一篇深度文章,发布于微信、微博、搜索引擎,各大门户、科技博客等近30个主流平台,覆盖400万中国核心商业、科技人群。为金融时报、福布斯等世界级媒体撰稿人,观点被媒体广泛转载引用,影响力极大,详情可百度。