作者:绵延

来源:GPLP(ID:gplpcn)

十年前金融危机的爆发给世界经济带来了翻天覆地的变化,对于私募公司而言,一个具有持久力的转变是私有化收购的数量呈现下降趋势。

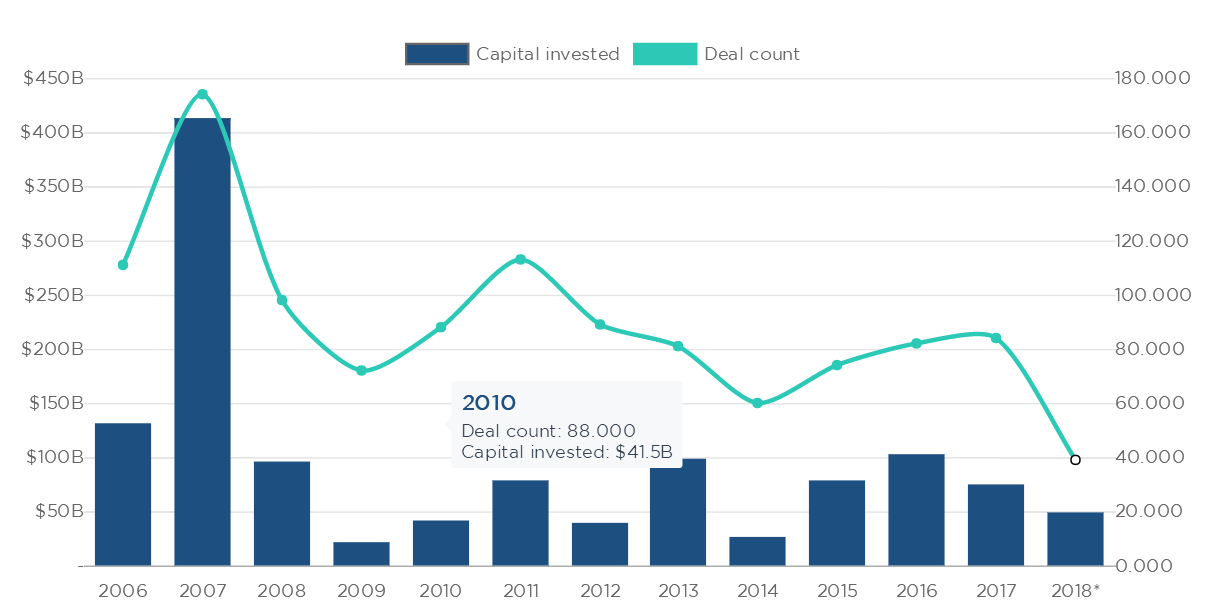

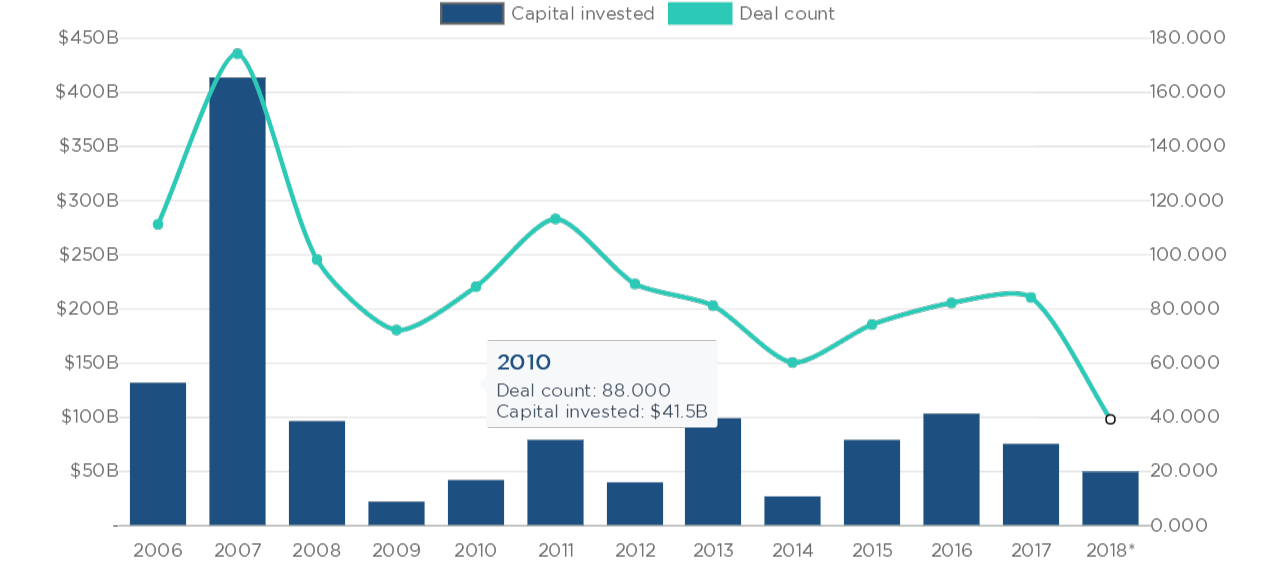

根据PitchBook平台的数据,在众多经济体下行前最后的一年里(2017年),欧洲,美国和加拿大的投资者完成了174次这些私有化交易。在2018年的前9个半月中,仅有39家公司从公开市场转变为由私募股权所有,创下十多年来私募收购率的新低:

这扭转了三年来将私有化收购变得越来越普遍的趋势,虽然整体上私募股权交易的数量有望在今年有所好转,但它远远超过了上市公司私有化收购的下降速度。

值得注意的是,此类交易的规模呈现上升趋势——从2017年的每笔交易略低于10亿美元到迄今为止的每笔交易约12.5亿美元,这暗示了市场将会出现逆转。

纽约证券交易所和纳斯达克证券交易所是全球最大的两家证券交易所,在过去四十年中,公开交易的公司数量比任何时候都要少。而且这两个交易所的市值不断上升,这意味着采取私有化收购的公司较少。从某些方面来解释,今年美国,加拿大和欧洲的私有化交易减少仅仅反应了供求关系这样一个简单的道理。

今年完成的上市公司私有化交易有13个,而这13个目标中有11个位于美国。下面是金额最高几笔交易的简要说明:

美国独立电力生产商Calpine

3月8日,由Energy Capital Partners领导的一个集团以每股15.25美元或56亿美元的价格完成了对美国发电巨头Calpine的收购,以纪念2018年迄今为止美国,加拿大或欧洲最大的私有化收购。Access Industries和加拿大养老金计划投资委员会也参与了此次收购,该收购已于2017年8月达成协议,并且在可能出售的报告发布前一天比Calpine的股价溢价高出51%。在达成交易之前,Calpine已经公开交易了20多年。

医疗保健支付精度解决方案服务商Cotiviti

Veritas Capital和投资组合公司Verscend Technologies以49亿美元的价格收购了医疗行业支付软件供应商Cotiviti。该交易于6月达成协议,并于8月最后一周敲定,该公司6月初股价溢价32%。

从医院到家庭医疗服务商Kindred Healthcare

7月以41亿美元被收购的医院和其他护理服务运营商Kindred Healthcare是今年由Humana,TPG Capital and Welsh,Carson,Anderson&Stowe组成的两项主要医疗保健交易之一。仅仅九天之后,同样的三人组以14亿美元的价格从Thomas H. Lee Partners手中收购了临终关怀运营商Curo Health Services。在将公司私有化后,Humana现在拥有Kindred 40%的股权,而TPG和WCAS则控制另外60%。

黑鹰网络Blackhawk Network

Silver Lake和P2 Capital Partners在6月份支付了35亿美元收购Blackhawk Network,这是一家提供预付礼品和奖励卡的金融科技公司。该交易在宣布后五个月完成,两家公司每股收益45.25美元,比协议公布前90天内公司的平均收盘价溢价29%。 Blackhawk是加利福尼亚州四家公司之一,将于2018年以至少10亿美元的价格被收购。