作者:坎村

来源:GPLP(ID:gplpcn)

数字货币市场的这场暴跌让从业者们感到岌岌可危。

这个冬天似乎比以往更加寒冷。

阿星是一个区块链相关公司的商务负责人,他现在上班大部分时间在玩手游,这在以前完全不可想象。

“之前牛市的时候,每天的商业合作谈不完,最夸张的时候一个月就收5000多个ETH,现在一个月能有100个ETH就很不错了。”阿星说道,如今的他眼神有点落寂。

“为什么不离职呢?”

GPLP君非常好奇。

“之前有几个同事熬不下去工主动辞职,我也想,不过考虑到老板自己开除会有一笔遣散费,那就当一天和尚撞一天钟呗。另外,年底工作很不好找,那些离职的同事现在都没找到工作。”

阿星有自己的无奈,甚至快要哭了。

“前几天,老板拉个小群,他说下个月公司会降薪水,让大家做好心理准备。如果降的太低,自己就要想办法了,唉……”阿星的脸色越来越难看。

小李的选择则完全相反,小李是典型的90后,才不要考虑那么多未来的事情,情况不对,小李就立刻选择了辞职走人——离职前小李在一家区块链行业头部媒体就职,这家公司曾在年初ICO火热的时候,几十天时间内完成融资,估值上亿元。

这个行业有多火爆大家由此可以想象。

当外GPLP君问他为什么离职时,小李不无感慨道:“简直不是人干的,一个人要顶好几个人,几乎是‘十十七’,有时还要工作到凌晨才能回家。”小李说,自从行业进入熊市以来,公司一面开始裁员、降薪,一面开始尽可能增大员工工作时间。

行业冷暖,小李感受深刻。

他表示,外界盛传区块链行业媒体人工资月入好几万,其实行业里基本实现不了,都是谣言而已,“下一步我一定要找一个现金流稳定的行业多干几年,区块链行业太不稳定,太坑人了。”小李表示,当一个行业大家都认为有机会的时候,其实已经没有机会了。

矿场也同样如此,受限于大环境的影响,矿场也开始进入“大规模灭绝期”。

小王是国内一个矿场的“矿工”,他们刚刚把矿场从枯水季的四川山区搬到新疆,就遇到了比特币开启的狂跌模式。

“没想到币价跌得这么惨,几千台矿机每天光电费就接近3万块钱,越挖越赔。”这场暴跌让小王的心都碎了。

投入这么多,啥时候是个头啊。

图片来源:区块链投资动态

如果持续投入是亏损,不投入的话,那么出售矿机更是一个赔本的买卖。

在这个行业内,有一些矿主顶不住挖矿成本的压力,他们开始把矿机当废铁甩卖,彻底离开了这个行业,甚至有卖矿机和搞矿机托管的老板已经在兼职微商卖鞋卖丝袜。

国外的情况也不好哪里去。前两天总部位于美国的比特币矿业公司Giga Watt在华盛顿州东区破产法庭申请破产保护,声称公司“资不抵债,无法偿还到期债务”。Giga Watt曾是世界上最大的单体矿场。

矿场如此,交易所也是一条绳上的蚂蚱,好不到哪里。

各大交易所都像一条鱼在没水的河里捶死挣扎。

周老板是其中的典型。

他是一家交易所的创始人,对GPLP介绍说,现在用户基本都不交易了,市场几乎没什么流动性,对于小交易所几乎是灭顶之灾。

“这个行业就是这样子起起伏伏,估计70%左右的交易所会死掉,能够度过寒冬的交易所必将成为下一个牛市中的王者。”周老板对这个行业的残酷早有心里准备。

而且,他的动作看起来颇为另类——他正在按计划大量收购比特币,并且把牛市赚的钱全部All in 进去。

“不入虎穴焉得虎子,成败在此一举。如果迎来牛市自己就是下一个李笑来、赵长鹏、宝二爷,如果失败十多年的心血就付诸东流了……”周老板眼神里透着决绝,然而很多分析人士表示,比特币还将继续下跌,甚至有可能跌破2000美元。

未来,区块链行业的故事将如何上演?

这是一个谜。

区块链:到底是一个怎样的行业的?

区块链到底是一个怎样的行业?面对如此惨淡的市场行情,区块链行业会就此“完蛋”吗?

GPLP对此请教了专家。

在解释区块链行业熊市之前,大家需要首先厘清“币”和“链”的概念。

刚开始很多认为二者几乎是等同的,后来逐渐演化成带有站队色彩的币圈和链圈,现在这个时间节点大家看可能更为清楚。

币更多的是利用区块链改变传统的融资模式、组织关系、商业模式的颠覆性创新;而链更多的是利用区块链技术赋能传统行业,提升效率的一项技术,比如阿里巴巴利用区块链溯源、银行利用联盟链降低产业上下游交易成本。

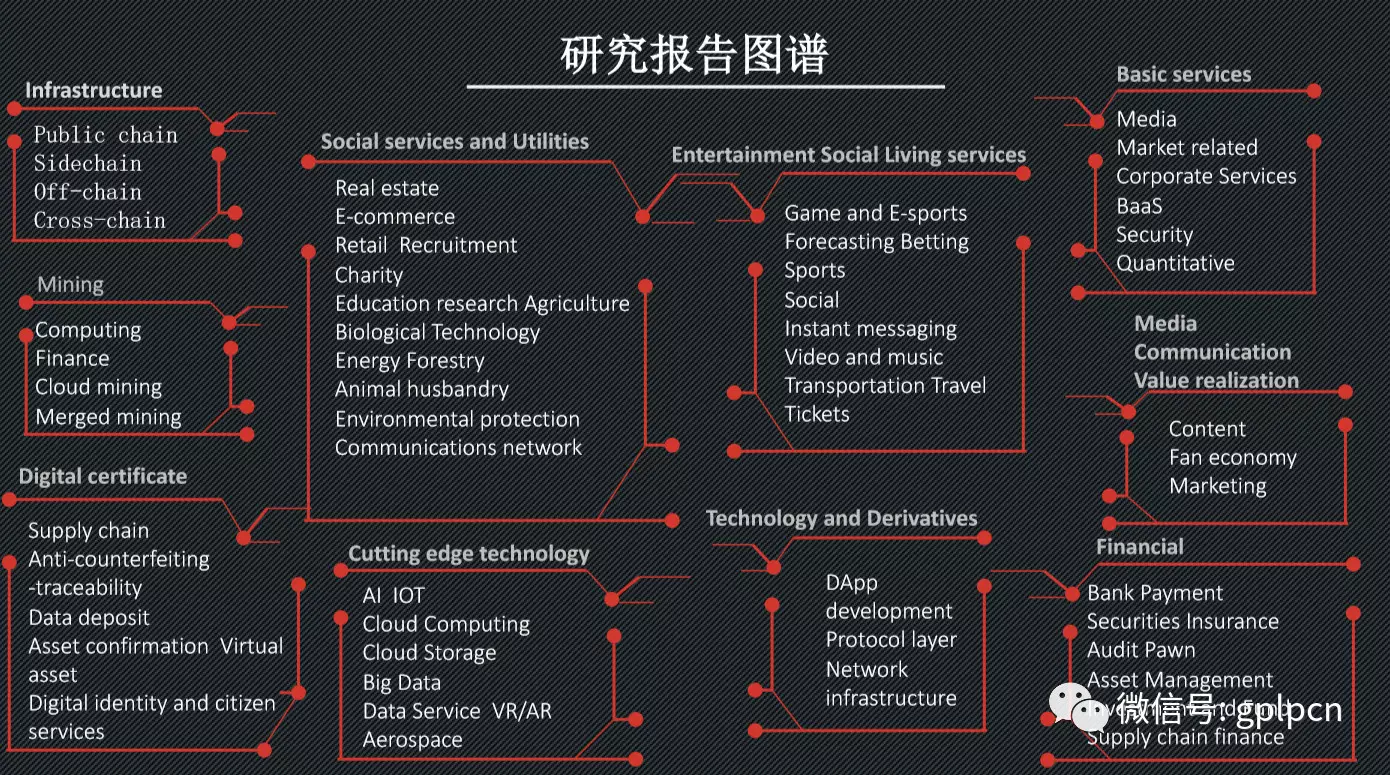

区块链行业分布

图片来源:维京资本

所以,币市下跌只是区块链行业的一部分,但这并不代表整个行业的发展现状。

在“链”的方面,还看到一些传统企业、政府机构,正在积极引进区块链技术提升组织系统的运转效率。

事实上,相比于互联网,区块链技术在记账方法、记账单位、信任机制、数据不可修改等方面和有很大的不同。这些根本性的差异很难保证在未来不会有大的创新,大的变革。所以,大家要以发展的眼光看区块链,行业会“完蛋”观点是不太准确的、不太科学的。

不过,要承认一点的是,受制于技术水平、人们的认知在“链”方面创新应用速度无疑要慢很多,需要较长时间发展,也就是说,作为一项新技术,区块链技术的发展并没有那么快。

另外,也要承认的是,这次区块链行业进入公众视野主要是“币”市的炒作的结果,这次行业熊市也主要因为泡沫破裂。

因此,对于此次行业熊市,很多文章归因于共识崩塌,市场流量锐减。诚然,数字货币市场很大一部分的价值是基于共识的建立,但,仅仅如此归因未免过于草率。

单就共识而言,区块链共识就有三种不同语境下的共识概念,譬如机器共识、治理共识和市场共识。具体是那一部分共识崩塌了呢?没有人说的清楚,然而,导致的结果则是“一个老鼠坏了一锅汤”。

抵制货币霸权

“成也萧何,败也萧何”。

大家因“币”的存在了解了区块链,然而,也因“币”的存在对区块链而带有有色眼镜。

那么,此次暴跌之后,未来围绕币的投资机会是否还在?

让我们回到事情的起源。

比特币诞生和次贷危机相关。

2005年,美国住房市场大幅降温,房价亦随之暴跌。住房者难以将房屋价格出售或者通过抵押获得融资。

差不多同一时期,美国联邦储备委员会连续提息,当时将联邦基金利率从1%提升到5.25%。利率大幅攀升加重了购房者的还贷负担。

受此影响,很多次级抵押贷款市场的借款人无法按期偿还借款,次级抵押贷款市场危机开始显现并呈愈演愈烈之势。2007年下半年,次贷危机爆发。

为了防止危机进一步蔓延,有统计称,当时数天之内世界各地央行已注资超过3200亿美元到市场上紧急“救火”。

到了2008年,阻挡不了的金融危机依然席卷全球,许多国家的央行开启了有点儿“饮鸠止渴”印钱模式。

“2009年1月3日,财政大臣正处于实施第二轮银行紧急援助的边缘。”在比特币的创世区块上,这是中本聪写下了对旧金融体系的嘲讽。

“互联网商业几乎完全依赖金融机构作为可信第三方去处理电子支付。虽然针对大多数交易来说,这个系统还算不错,但,它仍然被基于信任的模型所固有的缺陷所拖累。完全不可逆转的交易实际上并不可能,因为金融机构不能避免仲裁争议。”这是比特币白皮书中一段话。

中本聪想创建一种点对点的去中心化的数字货币。

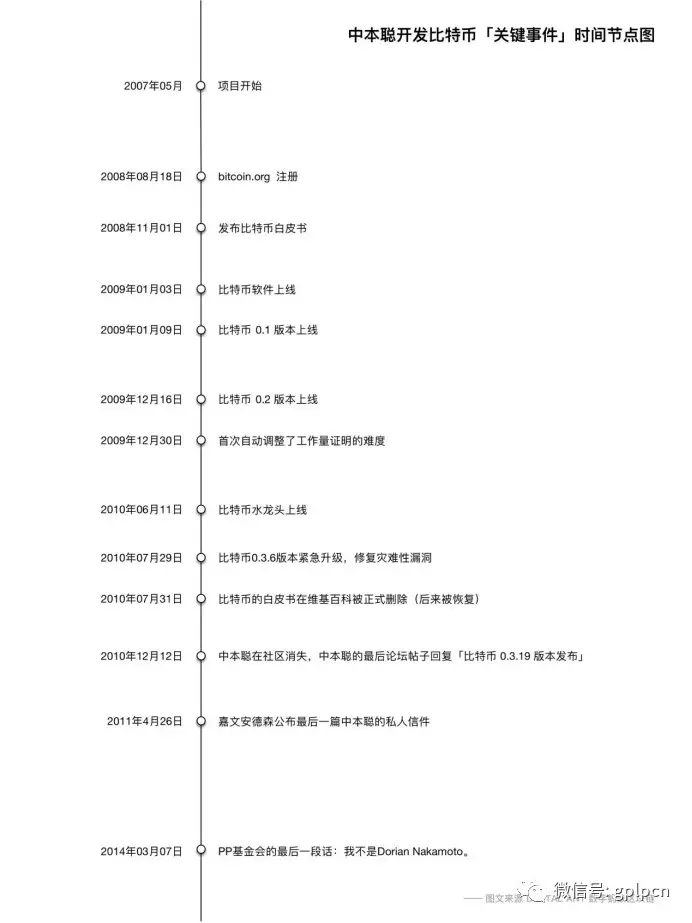

于是,他从2007年5月开始筹备比特币项目,2008年8月发布白皮书,2009年比特币0.1版本开始问世。

比特币被逐渐被人们接受后,便开启了“侵蚀”物理世界征程,价格涨涨跌跌,飘忽不定。

后来,受比特币启发之后,众多数字货币开始问世。

但,和比特币一样,这些数字货币在问世时都遇到一个麻烦,几乎不能大规模使用。以比特币为例,作为互联网小额支付的工具它是失败的,成为投机者炒作的一种数字资产。

再后来,以太坊问世进一步释放了投资机者想象的空间,于是,各种ICO诈骗项目层出不穷,刺激了整个市场的“G点”。

回到之前的问题,比特币为什么会暴跌?总结而言,这些年以比特币为代表的数字货币的发展并未达成人们心里的预期,整个数字货币世界还很不完善。

一般通用的世界货币有国家综合经济实力为支撑,但比特币为代表的数字货币背后大都并无此类坚实的支撑基础。单就科技公司数量来看,全球十大市值科技巨头分别为苹果、谷歌、微软、亚马逊、腾讯控股、FACEBOOK、阿里巴巴、三星、SAPSE以及VISA。美国基本占据着半壁江山。

现在人们交易、结算时使用的货币大部分还是美元、欧元、日元、英镑等法币,这和2008年金融危机时的状态是一样的。所以,比特币在抵制货币霸权方面并未起到多大作用。

另外,比特币为代表的数字货币最吸引人的是其去中心化的价值,然后十年来挖矿技术的进步,完全的去中心从现在来看是一种乌托邦的设想。BCH算力战就是很好的例子,交战双方只为自己的利益,几乎没有一点儿社区精神。

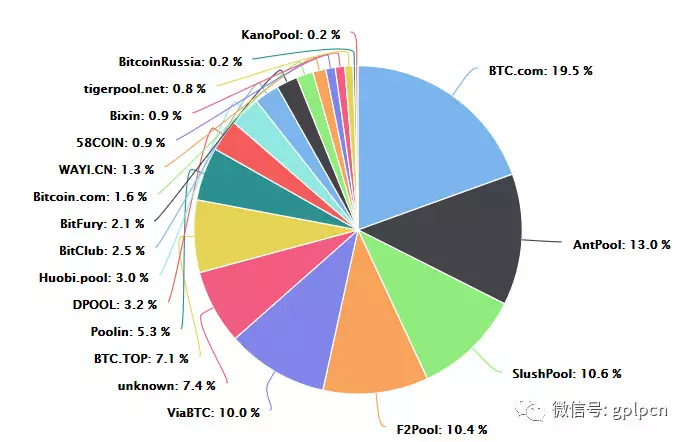

现在参与挖矿,只要把矿机连到矿池即可。按照现有的全球矿池统计,比特币挖矿基本是十几家矿池在相互竞争,最大的几家矿池甚至垄断约80%的份额。换句话说,挖矿变成了一种只有BOSS才有权利玩的游戏。

过去一周各大比特币矿池算力分布

再者从融资功能来说,现阶段比特币为代表的数字货币作用也开始衰减。此前,几乎90%以上ICO项目融资都是通过BTC、ETH,随着ICO泡沫的破灭数字货币的融资功能自然开始减弱。

最后从价值存储方面来说,比特币目前也比不上黄金。黄金是一种实体的投资产品,而比特币是一种虚拟数字货币;黄金是地球上老百姓几十万年认知的结果,而比特币目前还只在一个小范围内有认知共识,因此二者目前在市场影响上依然还不可同日而语。

STO会是渡过熊市的“船票”?

在币方面玩不转的行业从业者们,现在纷纷把目光转向了STO,并且认为STO是渡过行业熊市船票。

STO即是证券化代币发行,是指在确定的监管框架下,按照法律法规的要求,进行合法合规的代币公开发行。从目前趋势来看,STO是可替代ICO的更具有公信力的新型融资方式。STO可简单理解成更安全、有保障且更有公信力的ICO,也可理解成效率和流动性更高的IPO/私募。

现在STO主要集中在美国,下面是美国证券法下项目进行STO的主要合规条款。

“未来两年内,STO募资额度将达到数万亿美元。”一位业内人士也笃定的表示,自己的公司正在All in STO,争抢行业发展机会。

但,人们对此看法并不是完全乐观。

金丘区块链研究院院长洪蜀宁认为,STO是ICO的一种类型,证券型代币的本质依然是证券,并不因为换了一种发行渠道就成了新的东西。

所有国家对证券类产品的发行和流通都有着极为严格的监管要求,即便是像美国的Reg D、Reg S那样的豁免条款,发行方的合规成本也是极高的,而证券型代币交易市场与传统证券市场相比,在用户量、资金量、流动性、安全性等方面都有着很大的劣势,很难吸引传统资本进入,只是在短期内成为一种吸引眼球的手段。

如果证券型代币不能在其内在价值方面有突破,仅仅是模仿传统的公司机制,就没有太多的实际价值,就像FCoin的“交易即挖矿”一样,终究只是昙花一现。

为啥?

在实现梦想的过程当中需要解决太多的现实问题,比如,证券的物理实体怎么方便被转移到国外的市场进行交易,比方说得到SEC的允许;同时还有一个问题,如果没有监管机构管理STO市场,那将来一旦融资方出现欺诈,这个时候监管机构是否该管,包括信息披露,要不要再设立一些强制的规则去改进这个市场的效率。

尽管现在STO可能存在诸多问题,但为了“活”下去,业内众多公司早已开始了积极布局。

“现在公司内部已经把STO列为未来一两年的头等大事,”一位行业头部公司的负责人表示,胜败就在这一战了,如果STO失败,公司怕是撑不下去了。

近期由电商公司转型为区块链公司的Overstock(NASDAQ:OSTK)计划在未来几个月内出售公司旗下已有数十年历史的零售业务,以便为其对区块链的全面押注让路。

STO能否像ICO一样引爆市场,还需要时间给出答案。

注:文中阿星、小李、小王、周老板皆为化名,请勿对号入座。