作者:叶枚

GPLP君只能说,还有雷区在路上,比如,商誉减值风险的集中爆发。

压在头上的达摩克利斯利剑

曾经众多创业板、中小板企业犹如打了鸡血的斗鸡,没日没夜的疯狂扩张,如今,在去杠杠的大背景下,这些疯狂后遗症开始显现,比如,如今,越来越多公司商誉价值比净资产贵,这是什么样的魔幻体验?

以紫光学大为例,这家曾经中概股私有化回归A股的标杆企业如今沦为卖壳股,由于2015年收购学大教育产生巨额商誉,到2018年三季度末商誉价值15.27亿元,占净资产的比重高达1171%,也就是说商誉的价值是净资产的11倍多。

这是多么大的一个风险可以想象。

还有商誉占净资产比重第二的凯瑞德,从去年以来连续受到证监会的两次调查,这家主营是做棉纺生意的公司近来连续收购互联网金融公司,5亿控股p2p爱钱帮,8.2亿收购乐盟互动,由此产生商誉1.74亿元,占净资产比重389%,是净资产的近4倍。

事实上,A股中还有很多这样的案例。

2016年、2017年A股市场不可谓不疯狂,最极端的案例有赵薇并购万家文化:

2016年12月26日,万家文化一纸公告,震惊了整个娱乐圈跟财经圈,赵薇要花30亿买下大股东万家集团的1.8亿股份,持股比例占29.13%,成为万家文化的实控人。

据万家文化披露的《简式权益变动报告书》称,公司第一大股东”万家集团”将其持有的1.85亿股公司股份,转让给龙薇传媒,龙薇传媒的背后正是赵薇。

3天后,上交所发出问询函,询问收购的巨额资金来源,揭露了赵薇夫妇企图高杠杆借款30.56亿元的如意算盘。随后,在监管层不断追问的压力下,2017年3月份,龙薇传媒终止了收购方案,赵薇控股祥源文化的计划正式泡汤。

赵微最后被证监会给予警告,分别处于30万元罚款,且被采取五年的证券市场禁入。

这种案例曾比比皆是。

只是,借来的钱终究还是要还的,2018年的去杠杆不过是还债而已——尤其是对中小型规模公司来说,动辄以高于自身利润几十倍的代价收购资产,并购之初对资产收益估值盲目乐观,给予高溢价,致使账面形成巨额商誉。

这造成了严重后果。通常而言,中小规模公司的并购完成之后,其业绩增长严重依赖并购对象,一旦并购对象业绩变脸,且大幅减值之后就将给公司带来毁灭性打击,这也是2018年11月16日,证监会罕见地提示商誉减值风险的原因之一。

那么目前的A股商誉减值风险到底有多高?商誉减值是否会引发股东质押违约事件给A股带来的控股权流失风险吗?

这值得探讨。

需要我们回到商誉的本源去探讨其所带来的影响。

商誉到底是什么?

通常来说,客户的认同、企业的内部文化、管理制度等一系列虽然难以衡量但实际上能够给公司带来效益的因素就是商誉。

根据商誉产生原因不同,可以将商誉分为外购商誉与非外购商誉,外购商誉是指由于并购而产生的商誉,包括正商誉与负商誉,而非外购商誉指的是因为企业自身原因而产生的诸多商誉。例如因为企业良好的名声、企业内部要素产生了协调效益等等。但从实务的角度而言,非并购商誉其实很难衡量,而并购商誉确实实实在在可以使用账目上的数目的差额来衡量。

因此在实际上,所谓的商誉其实就是指的外延式并购产生的商誉,会计准则中也规定同一控制下的合并并不产生商誉。

在企业兼并重组时,它就是购买企业投资成本超过被合并企业净资产的公允价值差额。毕竟,没有人会把公司按照净资产卖给你,适当的商誉是可以的。

举个简单的例子,B公司收购A企业,A企业净资产公允价值为2亿,但是B公司花了5亿买了A,那么就需要确认5-2=3亿的商誉。

合理的商誉引人称赞或认可,然而,过高的商誉则总是会引起市场争议。在此特别要提到2015年华谊兄弟收购的东阳美拉和东阳浩瀚,这两家公司商誉合计逾18亿。多家明星共同持股的东阳浩瀚仅成立一年,注册资本1000万,估值就达到10.8亿元。东阳美拉则是股东冯小刚和陆国强合计持股70%,成立时间不足三个月,估值高达15亿元。

如此高商誉并购,用“承诺业绩”来计算估值,“市盈率”在瞬间被浑然不觉的替换成了“市梦率”,如此“移花接木”的高超技艺,当时令GPLP君佩服的五体投地。

如今,这两家业绩承诺只是部分完成,如果商誉价值过高,则会成为压在企业头上的达摩克利斯利剑,影响重大。

商誉后遗症:A股商誉最高达1.45万亿 创业板值得警惕

那么从A股整个市场来讲,其商誉价值到底是多少?能否对整个市场产生知名影响?

时间追溯到四年前:

从2014年下半年开始到2015年上半年,A股在杠杆牛的狂热下催生了一波并购潮。在牛市中,上市公司风险和承诺愿意通过换股合并或发行来进行并购活动。牛市股价高,因此这种换股合并或发行股票的并购活动叶就随之带来了大量的高溢价的商誉价值。

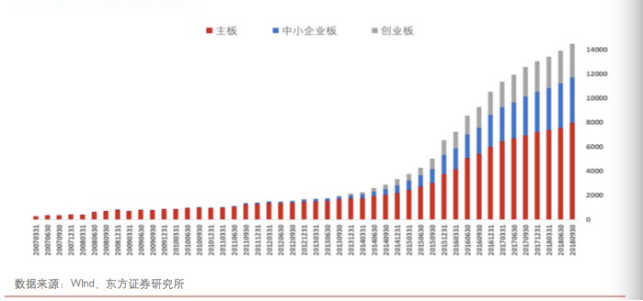

wind数据显示,过去的商誉整体处于不断上升的阶段,2018年三季度曾达到历史的最高点1.45万亿元,占净资产比为3.73%。好在2016年以来,由于证监会收紧并购重组政策,各板块的商誉规模增速明显放缓,受到遏制。

在商誉的潜在风险当中,其中潜在风险最大的是中小板和创业板,在过去几年当中,由于很多公司靠并购讲故事画大饼,来股市圈钱,不少公司并购的资产根本撑不起畸高的估值。

由数字为证。

据Wind相关统计数据显示,2018年前三季度中主板商誉为7949亿,占净资产比例为2.35%;中小企业板为3774亿元,占比为10.64%;创业板为2761亿,占比为18.62%。

这一数字的总和为1.4484万亿。

图1:过去几年来a股商誉规模变化

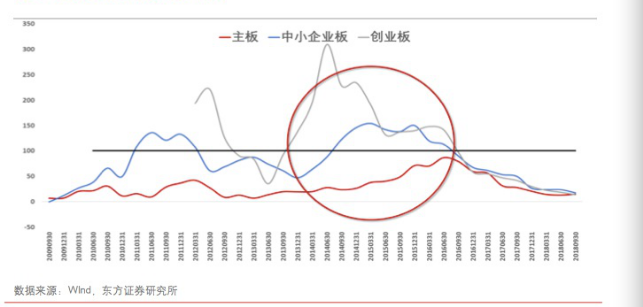

其中,潜在风险较大的为创业板——创业板商誉的价值大概在创业板整体市值当中占比接近20%,对于板块的影响不容忽视。

如果再从商誉和净利润的关系来看,结果会更加令人触目精心。

Wind数据显示,商誉占净利润比重由2013年的8.42%暴增至2017上半年的33%。如果再把没有商誉的金融业剔除,2016年、2017年上半年的净利润几乎和商誉余额持平。因此一旦商誉出现减值,将会公司利润产生重大影响,因此,商誉一旦下滑,或者2018年的财报出炉,则对整个创业板影响重大,值得监管层及投资者警惕。

以2017年为例,已经对商誉进行减值的当属创业板比重最大。主板、中小板、创业板 2017 年实现净利润分别为 32158.65、2883.75亿、819.62 亿元,2017 年商誉减值占其全年实现净利润的比例分别为 0.42%、3.56%、 15.28% 。

可见,并购记录高商誉最集中的是创业板板块。

图2:创业板的商誉风险最高

过去一年中,对商誉进行了减值最大的行业分别为传媒、电气设备、采掘、计算机、医药生物、电子,分别计提商誉减值66.8亿、55.2亿、40.6亿、28.5亿以及25.6亿元。2018年三季度末的商誉分别为1875.2亿、1515.8亿、1133.4亿、884.7亿、872.1亿以及869.6亿元。

从个股来看,减值超过10亿元的包括传媒中的ST巴士、电气设备中的坚瑞沃能以及采掘中的中国石油,分别计提了15.38亿、46.15亿元、37.09亿元。

从具体行业来看,医药生物、机械设备、计算机 、传媒、化工、电器设备、电子行业在2017年发生商誉减值的公司数量较多,分别为49、44、41、39、38、33、31 家,占该行业所有公司的比重分别为17.50%、14.01%、20.81%、26%、12.1%、17.84%、14.35%,与减值规模靠前的行业也基本一致。

因此,GPLP综合分析来看,2017年第四季度是整个商誉减值风险集中爆发的时点,无论是商誉减值的绝对量还是商誉减值的占比情况,都远远高于过去几年。之所以发生这样的现象,一个十分重要的原因就是商誉形成的高峰期出现在14年到16年,而并购的业务承诺期往往在2-4年,因此,这给整个2017年到2019年的商誉减值埋下隐患。

毕竟并购重组的蜜月期哪一对不是山盟海誓卿卿我我呢,可是蜜月期一过,谁能保证小甜甜不会变牛夫人,又或者你的牛夫人会不会变成别人的小甜甜?

还是那句老话,“投资有风险,入市须谨慎。”