作者:叶枚

来源:GPLP(ID:gplpcn)

这两天,GPLP君和一位地方城商行的朋友见了个面,然后就被他描绘的地方城商行之间的竞争手段给惊住了。

“你能想像,我们有一家竞争对手向当地银保监局告我们,说是我们拿到最佳***奖项违规吗?根据广告法,企业是不能说最佳,但问题是媒体机构颁发给我们的呀?”

What?企业拿奖也有问题了?

“你能想像,我们年初花了大价钱冠名的球队,即使球队大获全胜,我们也不敢大肆报道,生怕说是我们跨区宣传,只能是白白花了大笔钱。”

What?大价钱的价值就这样,哭了啊?

“你能想像,就因为地方有我们有点股份,竞争者就总向监管层打报告说我们公权私用,地方为我们站台,逼得我们只好让地方手中的股份进行了转让。”

What?什么国企政府背书好用,这下哭了啊?

“根据监管层规定,没有全国牌照的地方城商行必须把异地分公司从北京、上海等撤销。你能想像,我们现在连留个办事员都心惊胆颤,生怕就给告了。

What?地方城商行只能收在一个地方办公?有人哭晕在厕所了啊。

都知道2018年艰难,然而,GPLP君也没有想到,中小银行居然如此艰难,不光业务拓展艰难,白热化竞争也让人目瞪口呆——大家很难想到作为一家地方上的银行,也会像企业一样经历这样的严酷的斗争。

无他,增多粥少而已。

以前宏观经济欣欣向荣,每个人,每家银行都有肉吃,没有闲工夫去管别人,但2018年以来,银行业经历去杠杆、严监管、资管新规,地方城商行靠着你买我的,我买你的资产的盈利模式不再行的通。

地方各种上中小城商行、农商行该怎么办?

用尽全身力气却换来半生回忆?

十年河东,十年河西。

曾经,银行作为庙宇殿堂高高在上,是很多大学毕业生求职的第一选项。

然而,如今,很多毕业生却主动出走银行。

为啥?

银行在过去十年发生了天翻地覆的变化。

你以为银行就是一个单纯的放贷机构?

NO,过去几年,由于风口的变化,银行也是一个不断变化主营业务的商业机构。有实力的银行可能还会做“大投行”、“大资管”、“轻银行”甚至“金融科技”,然而,对于大部分银行来讲,他们只能跟随大势纷纷转型做零售。

所有人都知道,银行的营收来源主要有三宝,“对公业务、个人业务和资金业务。”

过去几年的时候,投资和出口是拉动经济增长的主动力,企业发展欣欣向荣,就银行而言,对公业务也一直是营收的主要来源,即便是现在以个人业务著称的招商银行,从2010年数据来看,零售业务税前利润贡献和对公业务贡献的比重是19% vs 76%。这也是银行人赚钱都不好意思的时光。

2009年四万亿刺激之后,实体经济很快受到金融危机的冲击,2011年前后,银行的对公业务也遇到了挑战。各种不良率开始冒头,从批发零售开始,之后是制造业、采矿业,个别行业的不良率直接上升。

直到2012年前后,政策层面开始放开资管业务的诸多限制,银行表外理财业务迎来了春天,这是一个多么快乐的时光,很多银行喊出了“大资管”、“大投行”的转型口号。截至2017年年末,银行理财资金余额达到29.5万元,相比2009年的刚过万亿的规模,10多年的时间飙升近了30倍。

特别是2014年~2016年期间,由于宏观经济发展出现低估,但多次降息降准后,市场流动性反而非常宽松。银行本该压缩,但为了竞争,反而选择了冲规模最大总资产,再加上套利冲动,同业理财成为行业不二人选。

自此,小银行购买大银行理财赚取利差,大银行通过委外投资赚取利差,受托机构以加杠杠的形式赚取利差。银行理财的委外业务也越来越远,过去银行理财仅限于固定收益产品,后来涉入股市、未上市股权等领域。由于相关投资多层嵌套,难以监管,风险难以管控。监管层不得以对此出手,进行整治。

也就是在同时,继互联网开始冲击金融业务,各种互联网金融强势崛起。看到宝宝类理财的逆袭,不少银行又发现了互联网金融的新大陆,要开始喊出“直销银行”、“E-BANK”等转型。

然而,冲进来之后他们才发现,原来互金业务却是一地鸡毛。

大资管转型膨胀了影子银行体系,但随着资管新规的出台,大家空欢喜一场。互联网金融的转型之路,很多银行的效果也都不了了之。好在新的趋势下,有些银行将这块业务逐步与大零售结合,变成了以金融科技促进零售业务的发展。

GPLP君的这位朋友所在的银行由于同业理财也是风光了一段时间,银行总资产的规模从几百亿迅速飙升到千亿规模。而现在同业理财被限制,在北京、上海的分公司也纷纷撤销,这块业务基本上被停滞。

所谓的直销银行,由于没有场景、没有获客渠道,不如互联网巨头和大数据的互联网民营银行提供更快速、精准的服务和创新的模式,但由于这位朋友所在银行推出的直销银行也没有多大热度,只能和互联网渠道合作。

不久前,中国银行业协会、中小银行互联网金融(深圳)联盟、金融壹账通发布的《2018中国直销银行蓝皮书》显示,81.1%的受访者并不了解直销银行,24%的受访者完全没有听说过直销银行,而57.1%的受访者虽然听说过直销银行概念却从未使用过,仅有6.4%的受访者对于直销银行经常关注并且使用。

在GPLP君看来,直销银行除了客户黏性不够,缺乏获客场景,用户转化效率低外,更多的依赖银行母体,缺乏自主创新的能力。银行传统的运营经验和管理模式很大程度上制约了直销银行有效发掘用户和拓展思维,所以很多直销银行半死不活。

“好在现在互联网渠道没有收取太多的手续费,我们还有钱赚,如果有一天竞争多了,我们有可能成了为互联网公司打工的。”这位朋友感叹说,“我们现在也在努力拥抱科技,希望新型的金融科技能够帮助我们能够在新零售上转型成功。”

“上天入地我们要揽储”“拼了命也要揽储”

“说实话,我们之前还看不起XX银行这种在全国拥有那么多的重资产,网点支出、人力费用特别高,我们要搞轻银行,现在傻眼了。”北京的一家民营银行B的小王说,他们现在为揽储现在都要愁死了。

七大姑八大姨,见面就要问要不要存款,简直就成了职业病。

而且,由于各种互联网金融产品以及各种信托、私募理财产品的盛行,银行存款流失严重,这让揽储更加艰难。

“你知道嘛,这两年北京新机场建设,当地农村由于拆迁,各家都获得不菲的拆迁款。各家银行在当地都铆足了劲。我们在当地农村的大墙上,刷上大标语,要想富,存款到xxxx银行。现在几乎都吃住在那里,就是希望能承揽一笔钱过来。”小王说。

但即使各家争夺激烈,往后这种大拆建的日子也少见了。小王感叹道:“我们现在也开始像很多市场上第三方理财公司一样,开始走社区,上门亲情关怀,送油送面,改变了之前坐在大堂等人存款的日子。”

从数据上更能直观地观察到变化趋势。GPLP君查阅相关数据显示,从增速上来看,2017年,银行的总存款数为97.2万亿,增速6%呈下降趋势。

小王的遭遇还算好的。因为他们能开设网点,可以在线下拉客。而对于不少新设立的民营银行来说,由于不能设网点,只能网上揽储,这个难度就更大了。

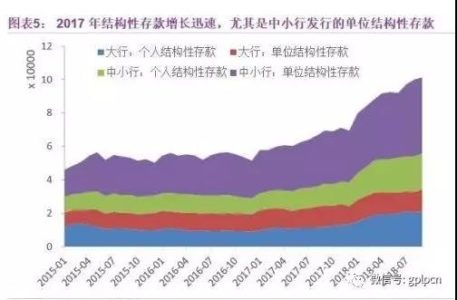

于是高息揽储再次进入到大家的视线,各家银行也是在挖空心思。根据wind数据显示2017年开始我国的结构性存款呈现快速增长的趋势,尤其是包括新设民营银行在内的中小行发行的单位结构性存款增速迅猛。

一般而言,结构性存款的本质依旧是是存款,它的构成主要分成两个部分:一部分做衍生品投资,一个部分像普通存款一样是表内负债,去做贷款或者利率债等投资,但是不是所有银行都有做衍生品的资质,大部分中小银行都没有,所以他们一般会付费给大行或者券商做衍生品的部分。或者干脆不做,装装样子,先保证规模,当然这和监管层的监管政策又背道而驰。

各家银行于是在年底又在开发其他的揽储工具,现在市面上主要包括三种:大额存单、协议存款和智能存款。

前两者大家都比较熟悉,这个智能存款是最近兴起的一种网络银行揽储工具,优点是门槛低、利率高、流动性强。

比活期存款的利率高,客户可以将钱存入智能存款账户中,利率随着存入时间的长度而上升,某民营银行给出的智能存款利率较高,只要超过1个月,利率就可以达到4%以上。有些产品还可以每日获得收益,和货币基金类似。

但这种方式比定期存款的流动性好,只要客户想取随时都能取,并且按存入时间的最高档计息。

GPLP君注意到,2018年下半年来,包括苏宁银行、微众银行、百信银行、网商银行、富民银行、众邦银行等至少10家民营银行相继推出揽储“神器”智能存款,不仅保本高息,还能随取随存。更具吸引力的是,提前支取利率最高超过4%,持有期满5年最高能获得近4.9%的利率,受到了不少的欢迎。

从目前的情况下,相比一些传统的地方中小银行,这些民营银行的转变来的更彻底些,从年末的产品来看,有些互联网产品的样子。

明天,我们何在?

2018年,即将过去,对于中小银行来说,未来的挑战还不止如此。过去的一年,GPLP君也注意到了,不同的银行面对新变化,他们的应对举措和实际成效并不大。

转型值得肯定,但并不是每一家银行都能转型成功。

这就如同神仙渡劫,大部分人会灰飞烟灭。

虽然对于多数银行来说,目前还是年年难过年年过,年年过得还不错的局面,然而,我们不能否认,转型的大潮已经来临,如果跟不上时代的节奏,真的会被优胜劣汰掉。

明天,在如此竞争激烈的格局下,我们的明天何在?