作者:丹青

来源:GPLP犀牛财经(ID:gplpcn)

A股今年春节与往年不同,不仅有放鞭炮的,更有噼里啪啦放雷的。证监会规定,1月31日前要完成年报业绩的预报,而交易日的公告要在头天晚上发布才算数,因此在1月30日晚间,尚未发布业绩预报的公司纷纷披露。霎时间,上百份预亏公告刷屏,潜藏的业绩地雷被集体引爆。

不过引爆这波雷声的代价是真的有点高。根据GPLP犀牛财经的统计,1月28日合计预亏54亿元,29日合计预亏101亿元,30日合计预亏470亿元,百家公司引爆了这个炸弹,那些亏几个亿的,都不好意思说自己是上市公司,亏损8亿、10亿不是事,亏损20亿、30亿都不算多。截至1月31日,2018年报预告中,预亏超过10亿元的公司有91家。

天神娱乐荣获“预亏王”

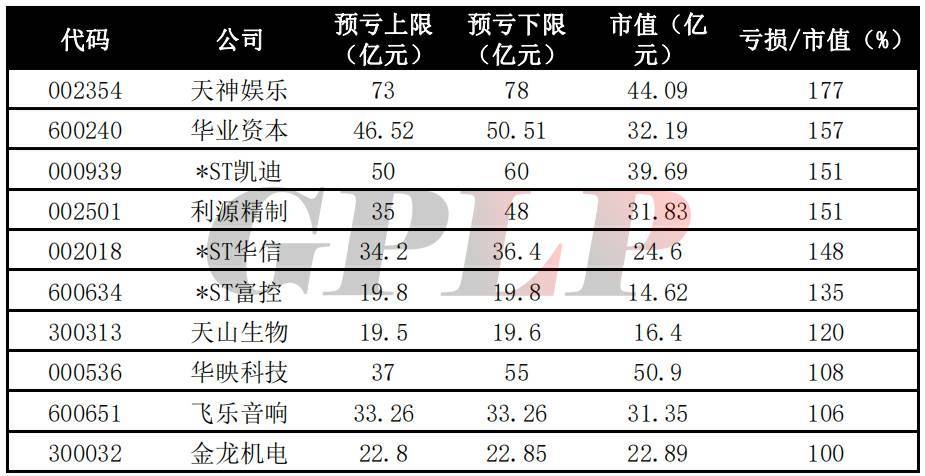

在发布预亏公告的百家公司中,有10家公司亏损地数量超出想像,亏损额都超过了自己的市值,真是疯起来能把自己按在地上揉搓。

其中“预亏王”经过激烈追逐,最终归于天神娱乐,1月30日晚,天神娱乐公告称,大幅下修业绩预期,预计2018年净亏损73亿元-78亿元,雄踞榜首。要知道这家公司目前市值仅为44.09亿元,今年前三季度净利润为3.77 亿元,四季度却突然来了个巨亏80亿。

其实天神娱乐也曾辉煌过,2015年,其董事长兼总经理朱晔曾因豪掷235万美元拍下巴菲特的午餐,一时间曾被舆论热议,天神娱乐股价也曾在2015年底走出44.46元/股的高点,公司市值最高值曾达400亿元。财报显示,天神娱乐曾在2015年至2017年分别实现净利润3.62亿元、5.47亿元、10.2亿元。

但进入2018年后,天神娱乐却麻烦不断,先是董事长被立案调查、后有实控人股权遭司法冻结,公司还出现了银行贷款逾期未还、股东质押股份、高管辞职、子公司营业执照被吊销等多种状况。

为什么天神娱乐会陷入诸多麻烦?GPLP犀牛财经注意到,自2014年9月,当时还叫天神互动的天神娱乐借壳科冕木业以来,就开始了疯狂买买买。据不完全统计,自2014年上市以来,天神娱乐共发起12起并购案,收购总金额逾120亿元,涉足影视、游戏、应用分发、互联网广告等板块。

在高速并购背后是高达65亿元的商誉,随着影视行业陷入低迷,并购的资产也终究成了空中楼阁,盈利能力大减。

天神娱乐在1月30日披露的《2018年度业绩预告修正公告》中称,公司业绩大幅亏损的原因,主要与商誉、股权投资等计提减值有关,预计计提企业合并形成的商誉减值准备约49亿元;对参与设立的并购基金出资份额计提减值准备8.2亿元,对优先级和中间级合伙人的出资份额及应取得的收益承担回购或差额补足义务,预计承担超额损失15亿元;对联营、合营企业及其他参股公司股权投资计提减值准备约7.5亿元。

令投资人无奈的是,即使天神娱乐如此巨亏,但是公司的实控人朱晔可以说是不会伤筋动骨,因为他将手中股票在高位质押了98.4%,钱早已入袋,只留下中小投资者的血泪。

除了天神娱乐,*ST凯迪、华映科技、*ST华信等10家公司一年的净利润亏损已经超过市值。

巨额商誉减值成为导火索

通过天神娱乐可以看出,暴雷的“主要炸药成分”正是巨额商誉,巨额商誉减值正是引爆这波A股业绩暴雷的导火索。

在1月30日晚,有多家公司计提商誉减值超10亿,甚至恨不得一次性把账上的商誉全部计提。为什么会这样呢?

因为商誉的奇葩的记账方式,这个资产,看不见,摸不着,但就是在表上这么存在着。按照道理说,我20亿元买了个10亿元的资产,应该是暂时性的亏损10亿元,只不过这个资产每年能够赚1亿元回来而已。但之前商誉的记账方式却不会体现这10亿元的亏损,而就是挂账在那个地方,只是需要每年来进行减值测试,如果并购的资产经营情况良好,那么就不用计提减值,如果没有达到效果,那么就要计提减值,就是亏损了。

所以这个科目可调剂的余地就太大了。如果仅仅是从理论上来看,在溢价买入这个资产的时候,就应该计入亏损,而不是这样一直悬在那个地方。

但是很多公司并不这样做,商誉这个看不见,摸不着的资产存在着,啥都能不好的往里装。这就说明了为什么上市公司业绩变化这样大的原因,就是因为这个科目太好人为操控了。

于是就出现了东方精工业绩大变脸,2018年业绩从预计盈利超5亿元,到亏损29.44亿-44.16亿元。因收购北京普莱德100%股权而形成的商誉存在大额减值迹象,公司预计计提商誉减值准备30.60亿-41.42亿元。

联建光电预计2018年亏损28亿元。其中预计计提商誉减值准备27亿元及其他资产减值3.2亿元。

珈伟新能:2018年预亏19.5亿至19.55亿元,合计计提商誉减值逾13亿元。

勤上股份:预计2018年亏损12亿-15亿元,此前预计盈利5051万-9261万元,公司拟对收购广州龙文产生的商誉计提减值准备,确认约12亿元的商誉减值损失。

天海防务:2018年预亏17.4亿-17.89亿元,上年同期净利润1.64亿元,公司对金海运、沃金天然气计提商誉减值准备13.19亿元。

……

既然大家都亏损了,总不能都是因为商誉减值,自然还有其他,但是这原因却一个比一个奇葩。

奇葩亏损原因一,子公司不是“亲生”的

宏达股份2018年预亏25亿-30亿元。亏损直接原因是,原来的子公司金鼎锌业公司被法院认定不是自己的,不再纳入合并范围。

金鼎锌业原为宏达股份的控股子公司,宏达股份持有其60%的股权。2017年1月,因合同纠纷,云冶集团等4方股东起诉宏达集团和宏达股份,请求法院判决最初的增资协议无效且追偿相关利益。根据最高人民法院判决,公司持有金鼎锌业60%股权无效。

按原持股比例计算应享有原子公司自购买日开始持续计算的净资产份额损失约12.36亿元;公司向金鼎锌业返还2003年至2012年获得的利润,扣除已经支付的增资款4.96亿元后损失10.74亿元。

此外,2018年1-9月公司合并报表已确认的对金鼎锌业投资收益金额1.36亿元,在2018年年报中不能再确认为投资收益。

同病相怜的还有天山生物,2018年预亏19.55亿-19.6亿元。

2018年,公司收购了大象广告96.21%股权,但因大象广告执行董事陈德宏涉嫌违法违规,公司无法控制大象广告。公司认为该项投资能够收回的可能性极小,按预计可收回金额计提长期股权投资减值准备约17.95亿元。

奇葩亏损原因二,政府补助未到账的

据华映科技公告,预计2018年度亏损37亿-55亿元,比上年同期下降1905%-2783%。主要源于计提大额坏账准备31.41亿元。

公司预计2018年度大幅亏损的原因为:

1、截至2018年底,公司应收账款中应收实控人中华映管款项余额为31.41亿元。中华映管申请重整可能导致上述应收款项无法全额收回,公司需计提大额坏账准备。

2、公司子公司福建华佳彩上期收到政府补助4.4亿元,本期尚未收到此项政府补助,因此本期亏损金额较大。

原因一就算了,原因二就有点过分。因为没收到政府补助,所以就亏损了,这是什么逻辑?挣钱不应该是自己的事吗,咋还能找出外因?

奇葩亏损原因三,副业炒股亏掉的

在2018年啤酒业回暖的大势下,素有啤酒业“西北王”之称的兰州黄河却奇迹般的亏损了。据兰州黄河发布2018年业绩预告,预计亏损6500-7000万元,业绩同比下降超过500%。

据GPLP犀牛财经了解,兰州黄河自2010年开始炒股,前8年虽偶有亏损,但总体来看战绩非凡,前8年累计获得投资收益2.44亿元,为同期扣非净利润的3.5倍,被誉为啤酒界的“股神”。以至于兰州黄河管理层醉心于炒股,无心啤酒主业。

但是兰州黄河在2018年却迎来了自己在股市的最大亏损,这也是兰州黄河炒股以来的最差业绩。2018年三季报显示,公司持有建发股份、广汇能源、国民技术、众兴菌业(002772.SZ)、浙能电力、靖远煤电、巴安水务、伊之密等8支股票。

公司的主要筹码集中在建发股份,这也是公司炒股亏损的主要来源。另外,公司还踩中了国民技术和众兴菌业这两个大雷。

奇葩亏损原因四,亏损是猪惹的祸

猪年都要到了,猪却要首先背上两口“锅”。

奇葩的事情再一次出现在养猪第一股雏鹰农牧身上,此前,雏鹰农牧传出“以肉偿债”,如今又大幅向下修正业绩。

1月30日晚间,雏鹰农牧发布业绩预告修正公告称,公司预计2018年度亏损29亿至33亿。而在2018年10月26日发布的三季报中,公司预计全年亏损17亿至15亿,相比之下,公司2017年实现净利润4518.8万元。

据雏鹰农牧发布业绩预告修正公告称,亏损原因是由于资金紧张,饲料供应不及时,生猪死亡率高于预期。

再是天邦股份发布业绩修正公告,称公司2018年利润从赚1.3亿修正为亏损6.5亿,天邦股份表示业绩修正的原因是公司在2018年10月30日披露的《天邦食品股份有限公司2018年第三季度报告》中对2018年度经营业绩区间的预告,是基于对2018年10-12月份市场价格及销量的预计。

而非洲猪瘟禁运措施使得产区与销区之间的价差较大,公司部分产区也受到影响,四季度的整体销售价格低于原来预计的水平。虽然公司如期完成商品猪出栏量计划,但禁运措施使得部分商品猪提前出栏,部分推迟出栏,体重偏离理想范围较大,同时还有部分种猪因为无法跨省调运而只能作为商品猪销售。以上因素导致销售成本高于原来预计的水平,公司养殖业务利润低于预期。

通俗点说,就是一家说,我们公司亏钱是因为我们猪都饿死了,所以卖不了钱了,这事猪要背锅;一家说我们公司亏钱是因为猪还没来得及吃饱就被赶出栏,导致饿瘦了,所以亏损过亿,这事猪要背锅。

前有獐子岛扇贝跑路,今有猪被饿瘦、饿死,所以目测A股奇葩故事未完,继续刷新我们的认知。

为何会集体暴雷呢?

GPLP犀牛财经发现,最近商誉暴雷的上市公司都是在2015年前后积累了大量的商誉,比如上海莱士(54亿,2014年)、万达电影(52亿)、华谊兄弟(36亿)、利欧股份(32亿)、宋城演艺(24亿)、二三四五(24亿)、奥特佳(19亿)、骊威文化(18亿)……

这又是为啥呢?这个2015牛市有关系。牛市之中,自然少不了并购重组讲故事。

而A股上市公司在并购时,为了标榜高额溢价决策的正确性,往往会和对方实控人签订对赌协议。在并购后的指定年份实现规定的扣非净利润,并把这些预计净利润作为商誉的计算依据。

但是,上市公司和被并购公司的实控人是有利益关系的,双方的关系非同一般。虽然并购完成后,通常和对方实控人不再是关联方,但仍然存在着实质上的关联交易。对赌协议完不成怎么办?双方也有的是技巧和花样,通过关联方利益输送下就可以了。

所以绝大多数的对赌协议基本都能保质保量完成,一般对赌协议就是签三年。2015年到2018年,正好三年。2018年,很多对赌协议正好都到期了。

另外在2018年11月15日,证监会发布《会计监管风险提示第8号——商誉减值》,严格商誉减值监管。明确要求企业定期或及时进行商誉减值测试,至少每年年度终进行减值测试。这么大的商誉如果以后慢慢减,搞不好就成了三年连续亏损,就会有退市的风险。

而在2018年股市已经跌去很多,长痛不如短痛。索性一口气亏到底,股价下跌空间已经十分有限,包袱卸了未来的业绩做起来更容易一些。这种说法有一定的道理,让风险集中在一个会计年度爆发。

最重要的是上市公司集中暴雷,对于单个公司来说,压力可以相对减轻,毕竟都麻木了。

但是这种暴雷法也让这些公司以往年度的业绩真实性存疑,动摇的是会计处理严肃性的基础。

牛市时,大股东借助高估值圈钱玩并购,买业绩粉饰过的垃圾资产,然后作高业绩拉升股价,然后再进一步增发质押,进一步掏空上市公司。现在购买垃圾资产的三年业绩承诺纷纷到期了,大股东干脆借着市场低迷、股价低迷、宏观不好等借口,一次性大幅减值商誉或一次性财务业绩大洗澡,把过去做过的那些“破事坏事”一笔勾销,寄希望下次牛市到来再来这么一次。

上市公司的大股东是痛快了,那中小投资人呢?由于巨亏公告,上市公司往往以跌停收场,短期大跌是不可避免的,投资者的利益又有谁能保护呢?

暴雷声中一岁除,期待洗完业绩污垢的上市公司们,2019年轻装上阵,多一份真诚,少一份套路,不要让股民们亏了钱还亏掉对未来的希望。