作者:何宁

审校:一条辉

来源:GPLP犀牛财经(ID:gplpcn)

A股上市公司曾经并购很疯狂。

2016—2018年是A股上市企业的美妙时光,那时,企业有钱任性,许多海外项目的竞买方清一色都是中国人。

传言两家A股竞争对手同时看上一个标的。

A企业给海外企业老板推上一份合同说:“我要100%控股收购,你开价吧,我不还价。”

B企业闻讯后大惊失色,连夜讨论如何提高价格打败对手。

最终,啼笑皆非的是,海外企业老板吓到了,心想A企业莫不是骗子?于是选了相对低价的B企业。

如今,A股很多公司正在为曾经的疯狂买单。

曲美家居就是其中的一家。

公开资料显示,2015年4月13日,曲美家具股份有限公司(以下简称:曲美股份)发布招股说明书,4月22日,曲美股份(股票代码:603818.SH)登陆上海证券交易所挂牌上市。

根据招股说明书显示,曲美股份此次共发行6052万股,募集资金总额为54346.96万元,扣除发行费用后,预计募集资金净额为50779.96万元。

据了解,本次募集的资金将分别用于东区生产基地的项目建设提升曲美股份综合、实木、床垫及软体系列家具产品生产和推动家居一体化的品牌推广项目。

只是,上市后的曲美家居并没有严格执行上市前的约定——上市后,募得大笔资金的曲美展开了疯狂并购,从亚平宁半岛的意大利到斯堪迪亚维纳半岛的挪威,意大利的设计主义、法国的浪漫主义、德国的严谨主义、每个地方都留下了曲美考察的痕迹。千山万水,直到曲美遇上艾克尼斯,Ekornes是挪威沙发业里的“茅台”,享誉全球。

为了100%股权收购这个沙发中的“茅台”,曲美家居可谓实心实意,不仅给艾克尼斯一份很有诚心的报价,市盈率高达40倍,现金支付了约40.63亿。(实际不止此数,后续因汇率原因,支付价格大大超过预估)。

当然,由此并购引发的“后遗症”也开始陆续显现。

一起由“香蕉并购”引发的管理难题

并购之后,曲美面临的麻烦是:内部管理层不看好,更不会投入精力和金钱提升Ekornes。当初赵氏兄弟梦想的将艾克尼斯引入中国的宏伟计划,落地很难。至于曲美的国际化,高管们恨不得把所有的钱都砸在国内渠道里,走向全世界这个费钱费时的工程确实也就想想。

除了直接亏损,曲美此次并购还引发了系列管理难题,可以说,要多尴尬就多尴尬。

为何会这么说呢?

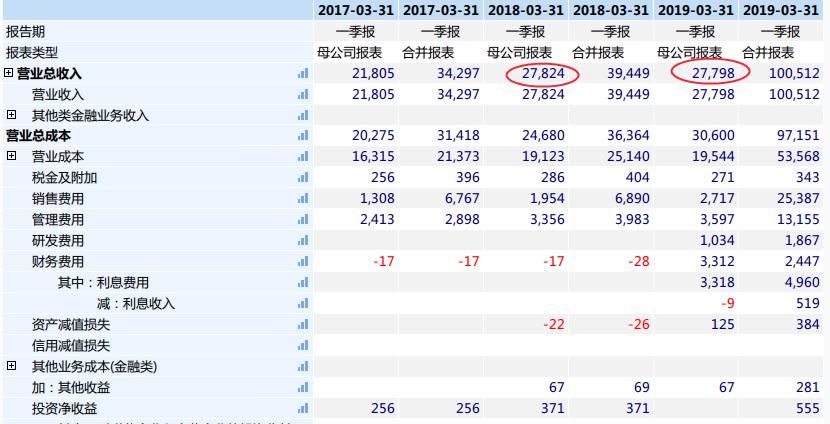

2019年4月30日,曲美家居(603818.SH)发布2018年度报告。2018年,公司实现营业收入28.92亿元,较去年同期增长37.88%;实现净利润-5677.12万元,较去年同期降低123.12%。

对此,曲美家居表示,其2018年营业收入的上涨主要因并入Ekornes公司4个月营业收入所致;而净利润的下滑主要因并购费用、利息支出、合并对价分摊可辨认资产的折旧摊销、远期外汇合同公允价值变动损失增加所致。截至2018年末,曲美家居的商誉共12.73亿元,主要是收购子公司Ekornes所致。

为了应对业绩颓势,曲美家居发布股权激励计划:

2019年2月13日,曲美家居推出限制性股权激励计划,拟向激励对象授予415.40万股限制性股票,约占本计划草案公告时公司股本总额49,135.00万股的0.85%。本次计划激励对象52人包括公司董事和高级管理人员、公司部分中层管理人员、公司核心技术(业务)骨干等。

此外,此次限制性股票的授予价格为每股3.42元,公司层面业绩考核要求,本计划授予的限制性股票的解除限售考核年度为2019-2021年三个会计年度,每个会计年度考核一次,2019-2021年业绩要求以2018年公司国内主体营业收入及经营性净利润为基数,三年收入和利润分别增长15%、30%、45%,每年分别同比增长15%、13%、8%。

然而,这个计划却折射出了管理层与大股东之间的分歧。

比如,以2018年公司国内主体营业收入及经营性净利润为基数,未来三年公司国内主体营业收入增长率不低于15%且公司国内主体经营性净利润增长率不低于15%;

经营性净利润指:公司国内主体产生的扣除非经常性损益的归属于母公司的净利润,还原与经营无关的其他项目产生的中介费、服务费、差旅费、招待费、汇兑损益,以及公司国内主体有息负债的利息支出,和上述费用涉及的所得税影响后的经营性净利润。

大家如何理解呢?

用大白话来说就是:曲美家居只考核国内公司的经营情况,任何与国外公司有关的费用、利润和高管都没关系。所有实际运行和此次并购相关的费用我都不承担,相关的成果高管都不享受。

由此可以看出,在曲美家居,经营层和股东们之间存在的分歧。

当然,这种事情在A股上市公司也并不鲜见。

比如,一家首屈一指的企业海外收购时,约定周五下午必须将尾款打入对方账户,否则数千万保证金没收。流程到管理层的时候,竟然停滞不前。

为什么?因为这项收购是大股东在体外的投资团队做的,只有很短的时间来了解、思考、决策收购企业情况。事先并没有没有给上市公司管理差打招呼,于是等到直接并入上市公司体内时,管理层一头雾水。

于是,管理层放言:保证金我不要了,我不接受这个投资。

客观而言,对管理层而言,当大股东强烈要求签批的时候,管理层不得不同意,毕竟这是大老板的旨意。

然而,并购之后,管理并购后的整合却对管理层而言关联不大,因此对并购后的整合可以说并不上心,被并购企业则处于真空状态,创始人套现走人,新的股东又管理不善,再加上行业下滑,结果自然不达预期,甚至,公司上下还戏称并购了一个“累赘”。

并购自然要整合,可是在曲美家居的股权激励计划里,却透露出不想整合的感觉。

总而言之,老板看上的东西,在内部管理层看来并完全认同,自然,他们也不愿意参与管理。

既然没有人管理,那么曲美家居并购过来干嘛呢?现在大家都认为曲美的并购能够一步实现公司的国际化,然而GPLP犀牛财经认为,曲美并购不过是香蕉并购:皮肤变黄了,内核里还是白色的。

资金紧张 并购引发的债务问题

海外并购还引发了曲美家居一系列连锁反应,这也为曲美家居的未来发展抹上了一层阴影。

由曲美家居的财报可以看出,最近两年,曲美家居的业务处于下滑状态,生产成本飙升,毛利率下滑,而有限的财务、销售、管理资源又持续攀升,国内业绩要实现15%增长并不容易。

国内管理层应对国内都力不从心,他们还有多余的精力帮助老板管理海外业务吗?

当然,如果这样演变的话,曲美管理层、股东和Ekornes之间的关系愈发微妙。

这还不是最主要的,对于大股东来讲,并购引发的资金危机更加严峻。

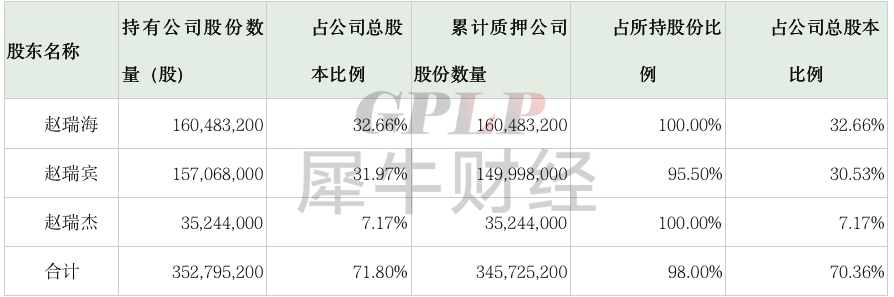

如上图所示,为了凑齐并购的资金,赵氏兄弟基本上所有的股份都质押了,最终,融资15亿元,大股东将这15亿元借给公司进行并购。

GPLP犀牛财经查阅相关资料发现,曲美家居当时的质押成本为4.34元/股,2018年股市低迷的时候,曲美的股价跌到6.34元,质押率是68%,低于券商设置的安全质押比率。

于是,为了筹集资金,曲美家居还“发动”经销商持股。

截至2019年2月22日,曲美家居的股东材料显示,持股计划增持公司总股本的3.60%,成交均价6.756元,增持金额为人民币1.19亿元。

但是,钱怎么还呢?

对此,赵氏兄弟在还款来源里明确指出:还款来源主要包括薪资奖金所得、股票分红以及上市公司还款等。然而,被并购贷款利息压得喘不过气的曲美,如何进行股票分红呢?

公开资料显示,当前,赵氏兄弟一年的利息大概为1亿元,这还不包括本金,那么曲美该怎么办呢?

或许曲美意识到债务成本过大对企业的伤害,于是他们想通过定增解决难题。虽然华泰证券作为总牵头方,曾帮忙设计了先借钱再找投资者置换的方案,然而,A股定增市场在18年下半年急转直下,定增投资者都亏损连连,的确没有人愿意出资。

海外发债能否解决问题吗?

曲美家居境外子公司Ekornes公司自从2018年10月开始筹划发行境外债3.5亿欧元,可是到2019年3月路演材料才制作完毕,进度的确大大低于预期。

7月18日,Ekornes公司终于完成了20亿挪威克朗(约合15.6亿元人民币)的公司债发行工作。不过比起期望的3.5亿欧元,少了约11亿元人民币。

由并购引发的系列资金问题也让曲美终于尝到了并购的苦涩。