作者:蔚芮

审校:一条辉

来源:GPLP犀牛财经(ID:gplpcn)

2019年8月7日,港交所发布消息称,保利物业发展股份有限公司(以下简称:“保利物业”)向港交所提交了上市前文件,正式开启香港上市之路。在保利物业之前已有13家内地物业公司在港交所主板成功上市。

此前,保利物业曾在新三板挂牌交易。2019年4月10日,保利物业发布公告称,自2019年4月11日起,将终止在新三板挂牌交易。保利物业的资本市场“空档期”并未持续很久,4个月后,保利物业就开始了港交所上市之路。

规模虽大但盈利能力较低

据保利物业招股书显示,根据中国指数研究院(以下简称:“中指院”)2019年综合实力排名,保利物业在中国物业服务百强企业中排名第四位,在具有央企背景的物业服务百强企业中排名第一。

对于保利物业来说,规模是其核心优势之一。招股书中显示,截至2019年4月30日,保利物业合同管理面积为3.7亿平方米,遍布全国136个城市,在管面积为1.98亿平方米;在全国管理817项物业,包括549个住宅社区及268个非住宅物业。相较此前上市的物业公司,仅落后于彩生活(01778.HK)、碧桂园服务(06098.HK)和雅生活服务(03319.HK),三家企业的在管面积分别为6.28亿平方米、5.05亿平方米和4亿平方米。

规模优势下,2016-2018年,保利物业的营业收入分别为25.64亿元、32.40亿元、42.29亿元。

不过在规模优势,营收较好的情况下,保利物业的盈利能力略显不足。

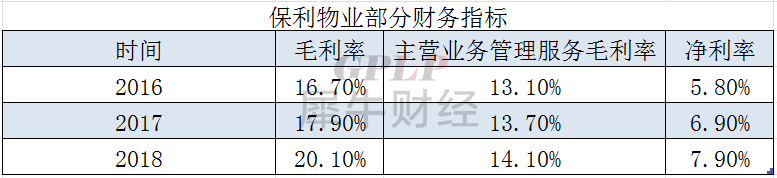

数据来源:保利物业招股书

招股书显示,2016-2018年,保利物业的毛利率分别为16.70%、17.90%、20.10%;主营业务管理服务毛利率分别为13.10%、13.70%、14.10%;净利率更低,分别为5.80%、6.90%、7.90%。

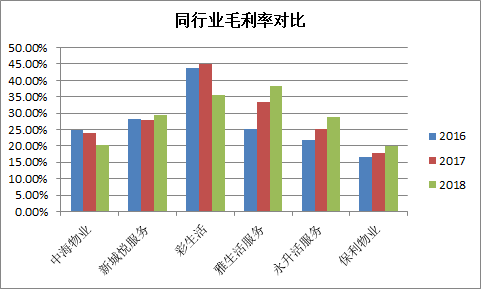

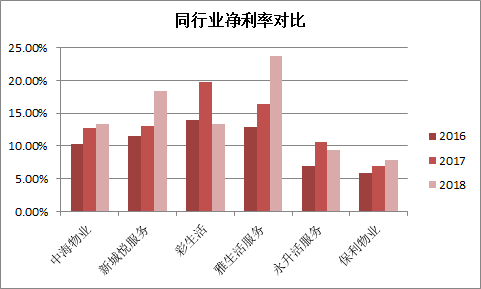

而与其他港股上市的同行企业相比,毛利率和净利率也远低于其他企业。

数据来源:wind

数据来源:wind

与同为央企的中海物业相比,2016-2018年,中海物业的毛利率分别为24.80%、23.90、20.43%;净利率分别为10.28%、12.76%、13.35%。保利物业的净利率远不及中海物业。

从目前同行业对比来看,如何提升盈利能力是保利物业当下的大考验。

对母公司依赖性偏高

据招股书显示,截至2018年12月31日,保利物业每项在管物业的平均在管面积约为25.23万平方米,远高于同行业服务百强企业的行业平均水平。

而GPLP犀牛财经发现,保利物业管理的物业主要由其控股母公司保利发展控股集团开发,其他的则由其他物业开发商开发或自若干公共及其他物业的业主取得。

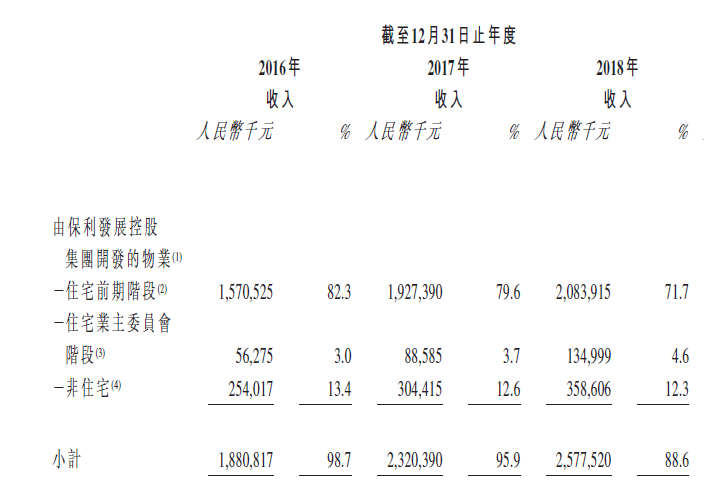

图片来源:保利物业招股书

2016-2018年,由保利发展控股集团开发的物业占其物业管理所得收入的98.7%、95.9%和88.6%。

针对上述问题,GPLP犀牛财经以邮件的形式向对方进行求证,目前还未得到对方回复。

不过从中指院公开的资料了解到,中国目前百强物业服务企业中,大部分企业的母公司或控股股东从事房地产开发业务。大部分企业管理由其关联的地产开发商开发的物业,相关物业的在管面积占2018年该等物业管理公司在管总面积的近50%。

并且据相关人士表示,碧桂园服务(06098.HK)、彩生活(01778.HK)、绿城服务(02869.HK)由其母公司或控股股东开发的物业占物业管理收入比也在70%以上。

不过相比而言,保利物业的依赖程度可能更高一些。

物业管理的资本时代或许已经到来,通过资本扩张,部分企业的市值已经超过了其母公司。截至目前,绿城服务的总市值175.6亿港元,而其母公司绿城中国(03900.HK)的总市值为129.2亿港元。对于保利物业来说,能否上市成功,能否超过其母公司的市值,有待时间验证。