作者:蔚芮

审校:周鹤翔

来源:GPLP犀牛财经(ID:gplpcn)

GPLP犀牛财经获悉,12月3日,金融壹账通向美国证券交易委员会(SEC)提交了更新后的IPO招股书。

金融壹账通是中国平安(601318.SH/02318.HK)集团旗下孵化的一家金融科技公司。

金融壹账通此次定价为12-14美元/ADS(美国存托股份,American Depositary Shares),拟发售3600万股ADS,同时享有总计540万股ADS的超额配售权。预计将于下周五在纽交所挂牌交易,融资总额最多不超过5.79亿美元。

按照金融壹账通此次上市的发行价来计算,每股ADS等于3股普通股,金融壹账通此次发行前,发行的普通股股数总数为10.017亿股,发行后,普通股数增至11.12亿-11.28亿股,金融壹账通的估值约为44.48亿-52.64亿美元,而据天眼查数据显示,金融壹账通在A轮融资的时候,估值为75亿美元左右。发行估值与A轮融资时估值相比,缩水约29.81%-40.69%。

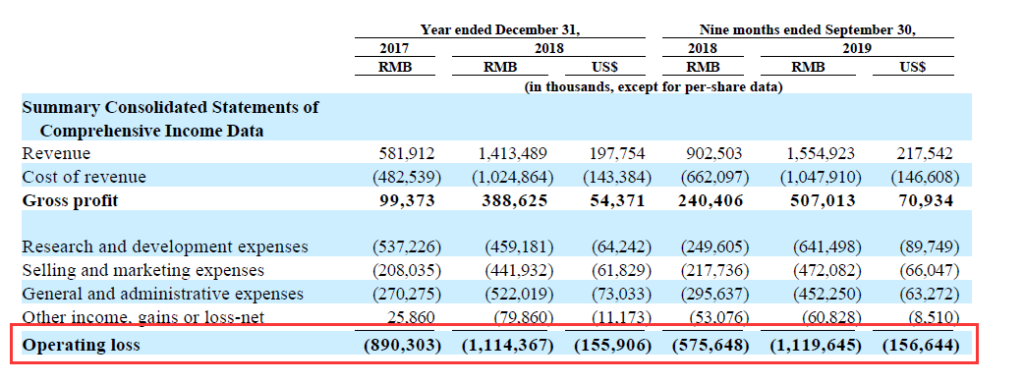

值得注意的是,GPLP犀牛财经注意到,金融壹账通2017-2019年9月30日以来,一直处于亏损状态。

资料来源:金融壹账通招股说明书

2017年至2019年9月30日,金融壹账通的经营亏损分别为8.90亿元、11.14亿元、11.20亿元、经营亏损率分别为-153.00%、-78.90%、-72.00%;2019年前9个月于2018年同期相比,亏损扩大94.27%。不到3年的时间,经营亏损约31.24亿元。

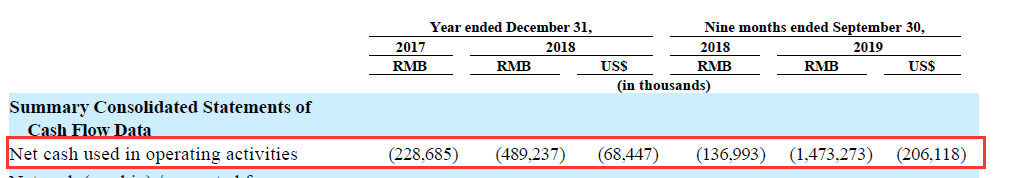

此外,2017年至2019年9月30日,金融壹账通的经营活动现金流也一直处于流出状态。

年度流出额分别为2.29亿元、4.89亿元、14.73亿元,呈现持续扩状态。

资料来源:金融壹账通招股说明书

对于,金融壹账通挂牌交易后,股价的表现如何,充满不确定性,上市后的金融壹账通又能否减少或者扭转亏损,也充满未知。