作者:王琪骥

来源:GPLP犀牛财经(ID:gplpcn)

伴随着寒武纪上会,寒武纪的估值问题成为很多人的议论焦点。

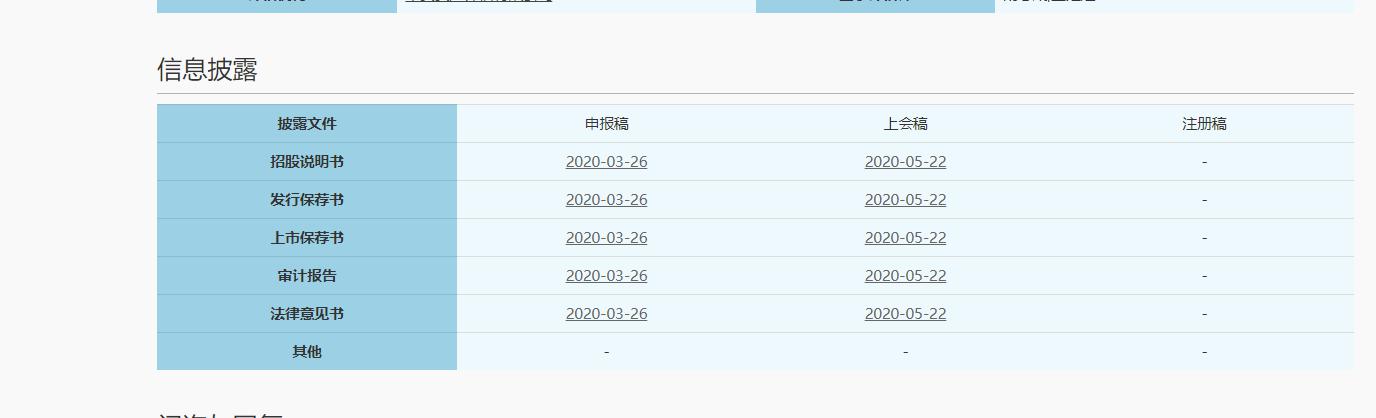

据证监会官网显示,2020年5月22日,寒武纪正式提交了上会稿。

而在前两天,上交所还公布了寒武纪的第二轮问询回复。在第二轮问询中,寒武纪就上交所关心的持续经营和预计市值问题做出如下回复:基于2020年6-9亿元的收入预测,保荐机构对其估值进行计算的结果为192亿元-342亿元。

看到192亿-342亿的估值,有人开始讶异:相对于2020年6-9亿的收入而言,寒武纪是否能撑起这个估值?

现在,GPLP犀牛财经就跟大家讨论一下:寒武纪192-342亿的估值到底高不高。

寒武纪的估值到底该是多少?

作为拟登陆科创板的“AI芯片第一股”,寒武纪的创新能力毋庸置疑。

公开资料显示,寒武纪当前的人工智能芯片主要有两种商业模式:

一是将处理器IP授权给芯片厂商,例如,与华为的合作;

另一条则是自己设计和销售芯片,比如,寒武纪面向互联网公司等用户推出的云端智能芯片。

进军AI芯片市场的企业众多,包括华为的昇腾、阿里的平头哥等巨头,但能像寒武纪一般形成完整产品方案并在市场中得到良好反馈的,可谓寥寥无几。

同时,从80%的研发人员占比和122.3%的研发费用/营收比例中,我们可以看出:寒武纪是典型的高科技企业,为其估值要用适配高科技企业的估值方法。

科创板一直在进行关于估值方法的创新,之前泽璟制药的研发费用估值法获得了市场的高度认同,而对于寒武纪,各个专业机构进行了又一轮新的讨论。GPLP注意到,专业自媒体“星辰大海的边界”近期就发表了一篇关于创新企业估值方法探讨的介绍,应用里头介绍的估值方法,GPLP对寒武纪的估值做了进一步测算,测算结果显示:342亿对于寒武纪而言,不但不高,甚至只是“地板价”。

根据《应用于科创企业的创新估值方法探讨》一文介绍(大家有兴趣可以搜索“星辰大海的边界”公众号前往查看),对于传统企业,通常有相对估值法和绝对估值法两种估值方法,然而,目前,这两种方法都不太适合科技创新企业的估值:

相对估值法:在相对估值法当中,PE、EV/EBITDA、PEG无法应用于非盈利企业,PB不适用于知识产权等无形资产驱动的企业,PS不适用于尚未产生规模收入的企业;

绝对估值法:在绝对估值法当中,DCF和DDM模型面临“水土不服”的困境,创新型企业的变数极大,预测2年后的现金流状况都很难,强行估测未来几十年的财务情况,得到的结果可谓是“精确的错误”

在这样的“困境”面前,亟待估值方法的创新。如果参照国内外科技企业创新企业的估值方法,目前大概有三种方法较为适用:一种是根据市值/研发投入来计算,一种是对比同行业龙头公司来计算,还有一种是用分步估值法来计算科技企业的估值。

接下来,我们不妨用这三个方法,对应测算一下寒武纪的估值。

1)如果根据市值/研发投入来计算的话,寒武纪预计市值在1200亿以上

用市值/研发投入计算估值在制药企业中已经得到应用。

第一家亏损上市的科创板企业泽璟制药“市值/研发费用”为56.7倍(按照发行市值计算,已上涨114%);

A股创新药龙头贝达药业“市值/研发费用”为126倍(截止5月21日);

A股存储芯片龙头兆易创新“市值/研发费用”为266倍(截止5月21日);

A股射频芯片龙头卓胜微“市值/研发费用”为423倍(截止5月21日);

按照此方法,寒武纪如果参照A股半导体的“当红炸子鸡”兆易创新进行估值,预计市值将突破1200亿人民币。

2)如果根据对比同行业海外龙头公司来估值的话,寒武纪预计市值在750亿以上

如果说按照市值/研发投入的指标预估寒武纪市值超过1200亿元依然有待商榷,那么,还有一个方法,那就是与同行业海外的对标企业进行比较。

作为中国AI芯片第一股,投资者一般将寒武纪对标美国的AI芯片龙头英伟达(作为纳斯达克上市公司,截至2020年5月21日,英伟达公司的市值为2207亿美元),其市值倍数为:2207÷39.4=56。

可比公司有如下几家:

中芯国际对标台积电,市值倍数=2689÷129.4=20.8

蔚来汽车对标特斯拉,市值倍数=1498÷38.7=38.7

华大基因对标Illumina,市值倍数=526÷57.5=9.2

可见与同类公司对比,寒武纪与对标企业的市值差距最大,潜在市值上升幅度最大,如果参照同行业的中芯国际,寒武纪的预计市值将突破750亿人民币。

3)如果用分步估值法(SOTP)看寒武纪的估值的话,那么寒武纪的估值为311.2亿元

根据招股书显示,寒武纪的业务可以拆分为四块,智能计算集群、AI推理芯片、IP授权、AI训练芯片,其中前三块业务2019年分别产生2.96亿、7888万和6877万元收入,第四块业务是技术的制高点,产品于2020年推出,预计2021年产生收入。

如果一个公司的各项业务有不同的商业本质和生命周期,通常可以考虑用SOTP将几块业务分别估值,比如IP授权和智能计算集群收入增长相对平稳,适用PS估值;AI推理芯片行业增速很快,适用改良版的PEG估值;AI训练芯片尚处于研发期,适用市值/研发投入估值。

PS估值法:IP授权和智能计算集群2019年共产生3.65亿元收入,给予25倍PS,估值为91.3亿元。

PEG估值法:AI推理芯片2019年产生6171万元毛利(78.23%毛利率),AI推理芯片行业预计3年复合增速约60%,相比特斯拉和药明康德1.24倍的PEG,该业务处于更早期,给予3倍的PEG,估值为6171*60*3=111.1亿元。

研发投入估值法:假设2019年50%的研发费用投入训练芯片,则对应2.72亿元,参照同样亏损上市的泽璟制药,发行时对应“市值/研发费用”为56.7倍,给予50X“市值/研发费用”,估值为136亿元。

综合以上三者,寒武纪合理估值为338.4亿元。

放眼全球财经市场,对创新创业公司的创新估值方法层出不穷,上述三种是其中较为常用也较为适用科创板高投入、高成长企业的估值方法。仔细测算后,无论以哪个维度上评估,寒武纪342亿的估值并不高,甚至可以说,只是通往远大征程的起点。而未来科创板的估值体系和估值方法将如何重塑和突破,我们拭目以待。