作者:璐璐

来源:GPLP犀牛财经(ID:gplpcn)

6月29日,港股上市公司雅居乐(03383.HK)持有93.35%权益的雅城集团提交赴港招股书,计划集资3亿至4亿美元。这成为继雅居乐、雅生活服务之后,又一个叩响资本市场大门的“雅居乐系”公司。

雅城集团的历史可追溯至2000年,当年中山时兴公司成立,开始提供智慧装饰家居服务,到2015年,广州雅玥成立并提供绿色生态景观服务,之后相关公司经历了一系列的新设、股权转让。2020年5月27日,雅城集团在境外注册成立,中山时兴、广州雅玥等成为其间接全资附属公司。

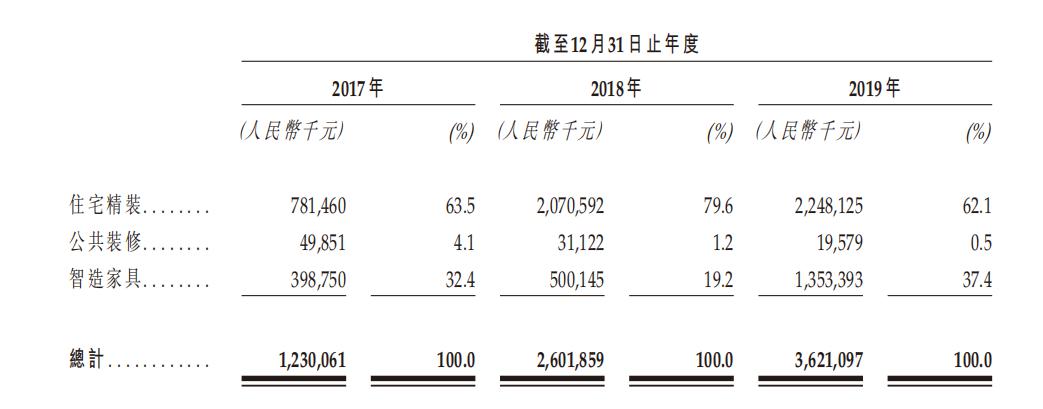

招股书显示,2017年至2019年,雅城集团收入分别为15.48亿元、35.09亿元及50.92亿元,年内利润分别为2.64亿元、4.90亿元及8.22亿元。2017年至2019年,雅城集团毛利分别为4.10亿元、8.15亿元及13.01亿元,毛利率分别为26.5%、23.2%及25.5%。

不过,这些业务都依靠母公司雅居乐集团的输送。

2017年-2019年,来自雅居乐集团及其它关联方的收入在雅城集团总收入中占比分别约为99.4%、91.1%、78.9%。截至2019年12月31日,雅城集团向337个雅居乐集团开发的物业项目订约提供绿色生态景观服务,1019个提供智慧装饰家居服务。

此外,2017年至2019年,雅城集团的流动负债在不断攀升,到2019年达到了70.43亿元,而同期的流动资产净值只有15.4亿元。

而同样面临着高负债的还有其母公司,2019年年报显示,雅居乐有息负债共966.7亿元,其中一年内需偿还的短期借款422.97亿元,同期雅居乐现金及等价物为335.51亿元,考虑永续债影响后,该公司净负债率超130%。

虽然分拆集团可直接接触资本市场进行股或债务融资,以为现有业务及未来扩充提供资金,加速拓展及改善分拆集团的营运及财务表现。但是显然这只能暂时缓解雅城集团和雅乐居的高负债问题。