作者:菜根谭

来源:GPLP犀牛财经(ID:gplpcn)

作为“武术之乡”,佛山留下了黄飞鸿、黄麒英、叶问、李小龙、梁赞等众多故事。

其实,除了“武术之乡”,佛山还是中国著名的:瓷都。

在中国,几乎所有建材市场上看到的瓷砖几乎都是佛山品牌,这给改革后的佛山带来了巨额财富。

坊间传闻,某大品牌的少当家,在澳门一掷千金,搞得赌场不好意思,空运了一台玛萨拉蒂豪车相赠,然而,该品牌没有受到丝毫影响,依旧持续发展,其实力可见一斑。

不过,虽然佛山陶瓷给这个城市带来了巨大财富,然而,在从实业登陆资本市场的过程当中,佛山陶瓷企业却经历了一番磨难史。

东鹏控股上市难产与马可波罗的借鸡生蛋

家居企业,特别是陶瓷行业为什么要上市?

东鹏控股给出了明确答案——上市对产权的保护,对所有权的确认是中国所有渠道里最有效的途径。

东鹏控股上市的过程颇为艰难。

2013年曾赴港上市,2016年之后又开始私有化退市回归A股。

2019年10月25日,东鹏控股总部整栋楼都欢腾了,东鹏控股IPO终于过会了。

不过,羡慕嫉妒恨的眼神时时刻刻都盯着东鹏控股。没过多久,告状信就递到了证监会,因为股权权属不清晰。

东鹏控股IPO就停滞了,风风火火筹划的上市典礼也一拖再拖,截至2020年8月21日,笔者写下这篇文章,东鹏控股依旧还没有上市。

2020年7月,东鹏控股新增开庭共9起,其中8起案由均为股东资格确认纠纷,并已集中于7月13号开庭审理。几十位自然人谁也不愿意错过千载难逢的暴富机会,一纸诉状将东鹏控股告上法庭,要求确认自己的股东身份。

对于这些自然人来讲,到底是借款还是股东出资有争议的,自然人会为自己的权益死磕到底。

然而对于东鹏控股而言,则是度日如年!

为了冲刺IPO,东鹏控股只能应对这些官司。

为什么东鹏控股IPO上市如此之艰难呢?

说来话长。

这是一段悠久的历史,在历史条件下,股权的演进悠久难以说明。

1972年就成立的东鹏控股,历史上股权转让有两次惊险的飞跃:

第一次是2000年3月23日,当地政府将东鹏创意48.9%的股权转让给何新明、招赞成、徐平、陈昆列、苏森、冯储等六位自然人,转让价格按评估机构评估的东鹏创意净资产下降20%。这里不仅仅价格低于评估价值,东鹏创意转制时,除何新明等6 位自然人直接受让东鹏创意48.9%股权外,东鹏创意工会代表东鹏创意职工受让东鹏创意其余51.1%股权。

第二次是2007年5月31日,东鹏创意工会委托联力加工厂将持有东鹏创意全部44.86%股份划转给佛山东联盛。

这两次转让涉及两大经典问题,低价转让国有资产以及国有企业员工持股平台为什么会变成大股东的持股平台,尤其是第二次股权转让,不仅有一些自然人不同意,而且这些人还在后来起诉东鹏控股。

相比较而言,同为佛山陶瓷大佬,马可波罗选择迂回作战——借壳四通股份上市更为实际。

2019年,四通股份股东转让18.88%股权,马可波罗的三大股东黄建平、谢悦增、邓建华等接盘。

2020年3月27日,四通股份定增方案获批,发行价格为6.17元/股,折价率为20%,募资总额不超4.94亿元,四通股份的发行对象为唯德实业、雄创投资、昭时投资、王尊仁,锁定期为18个月,其中唯德实业认购占比达50%,唯德实业的控股股东为黄建平及其一致行动人,就是陶瓷业巨头马可波罗的实际控制人。

答案水落石出,相比东鹏控股的上市纠结,或许还不如马可波罗借壳上市来得痛快!

帝欧家居:不是借壳的借壳

佛山陶瓷业始终有一个神话,叫欧神诺,欧神诺的工程业务非常优质。

只是谁也没有想到,2017年的某一天,在欧神诺身上发生了一起惊天收购——帝王洁具购买陶瓷企业欧神诺98.39%股权事项获得证监会无条件通过,作价19.68亿元。欧神诺的股东也变相成为帝王洁具的股东。

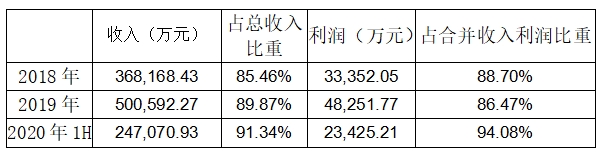

从此以后,帝欧家居(帝王洁具改名)的主要利润、收入贡献都是欧神诺贡献的,收入的9成来自欧神诺,利润的95%来自欧神诺!这个企业除了名字还有帝王洁具的影子外,里里外外都是欧神诺的基因了。

可是,欧神诺的老股东的权益比重却只有可怜的30%不到!

欧神诺占帝欧家居收入、利润比重

这就是陶瓷企业借壳的悲哀。明明干活的是自己,可是却要和别人分享自己的成果。当然,这也是资本溢价的必然。

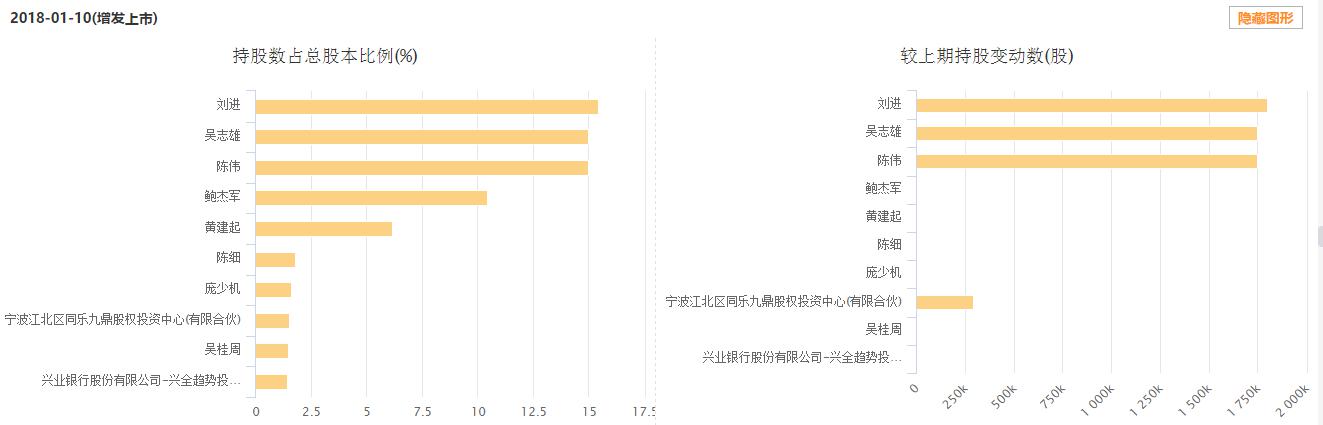

如图所示,帝欧家居新股东鲍军杰、陈细、庞少机、吴桂周是此次并购中欧神诺创始人转化而来的股权,享受的权益不到21.5%。

按道理,收购对象收入利润都超过了上市主体,属于重大资产重组。如果控制权也发生变更,就是一次借壳上市。只可惜,上市企业拥有的资本溢价是无穷无尽的,偏偏欧神诺生在了陶瓷行业,在2018年以前因为高污染、高耗能属于重点监管行业,因此只好委身下嫁。

一个富家千金小姐下嫁,脏活累活还要自己干,大批嫁妆及赚的钱却要和被人分,哎,要无可奈何就无可奈何。

蒙娜丽莎:接受碧桂园投资么?

相比较其他企业,佛山陶瓷业巨头蒙娜丽莎算是幸运的,终于实现了独立上市。不过为了这个事情,蒙娜丽莎整整筹划了十年。

公开资料显示,早在2008年,蒙娜丽莎就启动了上市计划——只是在2008年以前,因为仅有一家陶瓷企业在深交所上市,由于证监会在审核陶瓷企业时判断较为谨慎、尺度要求也较严格,陶企上市一直举步维艰。

苍天不负有心人,蒙娜丽莎在2017年成功登陆深交所,算是圆了梦。

只是在定增的纠葛中,蒙娜丽莎才品尝到资本运作的苦与甜。

2020年5月5日,蒙娜丽莎发布定增预案,发行对象为深圳市碧桂园创新投资有限公司、萧华、霍荣铨、邓啟棠、张旗康,募资总额不超5.6亿元,本次非公开发行股票的价格为18.43元/股。深圳市碧桂园创新投资有限公司作为战略投资者拟认购2713万股,认购金额约为5亿元。

大家注意的是,碧桂园不仅仅是一个财务投资者,而是蒙娜丽莎的客户,碧桂园创投将以战略投资者身份投资入股甲方,将持有蒙娜丽莎6.22%的股权,同时委派1名董事参与蒙娜丽莎的公司管理。

此时,如何协调和比雇员客户/股东双重身份关系,成为了蒙娜丽莎要面临的问题。

对此,资本市场迅速给出了答案,从2020年5月6日至今,蒙娜丽莎股价涨了99.91%,几乎翻倍。对这个定增的看好投出真金白银的一票。

然而,2020年8月15日,蒙娜丽莎发布公告称,宣布与碧桂园的定增方案作废——原来,

蒙娜丽莎和碧桂园的后续合作并不愉快,碧桂园的强势让蒙娜丽莎难以接受,大家不欢而散。

不过相较于苦苦挣扎的东鹏控股,想办法上市的马可波罗,便宜卖身的欧神诺,蒙娜丽莎恐怕只能算是幸福的烦恼吧。

佛山陶瓷业的资本运作史就是这样一波三折,真可谓“家家有本难念的经”啊。