作者:肖兔

来源:GPLP犀牛财经(ID:gplpcn)

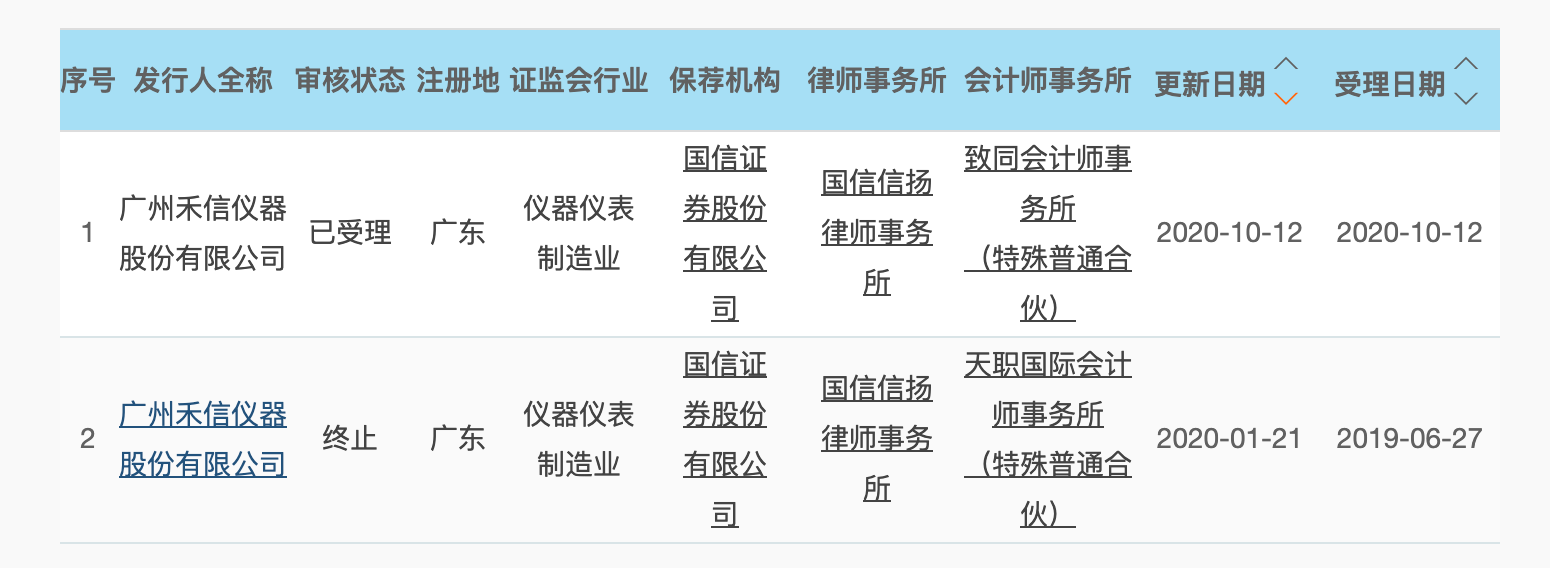

时隔9个月,广州禾信仪器股份有限公司 (下称“禾信仪器”)再次于科创板提交IPO申请,并于2020年10月12日获得受理,保荐机构仍为国信证券。

2019年6月27日,禾信仪器在科创板提交上市申请并获得受理,保荐机构为国信证券。2020年1月27日,禾信仪器及其保荐人国信证券申请终止上市。

图源:上交所官网

禾信仪器成立于2004年,主营业务为质谱仪的研发、生产、销售及技术服务,为客户提供质谱仪及相关技术服务。

最新招股书显示,禾信仪器此次拟发行不超过1750万股,拟募集3.26亿元,用于质谱产业化基地扩建项目、研发中心建设项目、综合服务体系建设项目和补充流动资金。

2017年至2020年上半年,禾信仪器实现营收分别为0.93亿元、1.25亿元、2.20亿元、0.77亿元,同期实现净利润分别为0.16亿元、0.26亿元、0.55亿元、0.16亿元,业绩整体保持增长。

上市条件存疑被二次问询

GPLP犀牛财经注意到,2019年7月25日,即禾信仪器首次冲刺科创板之际被中国证监会重点问询。

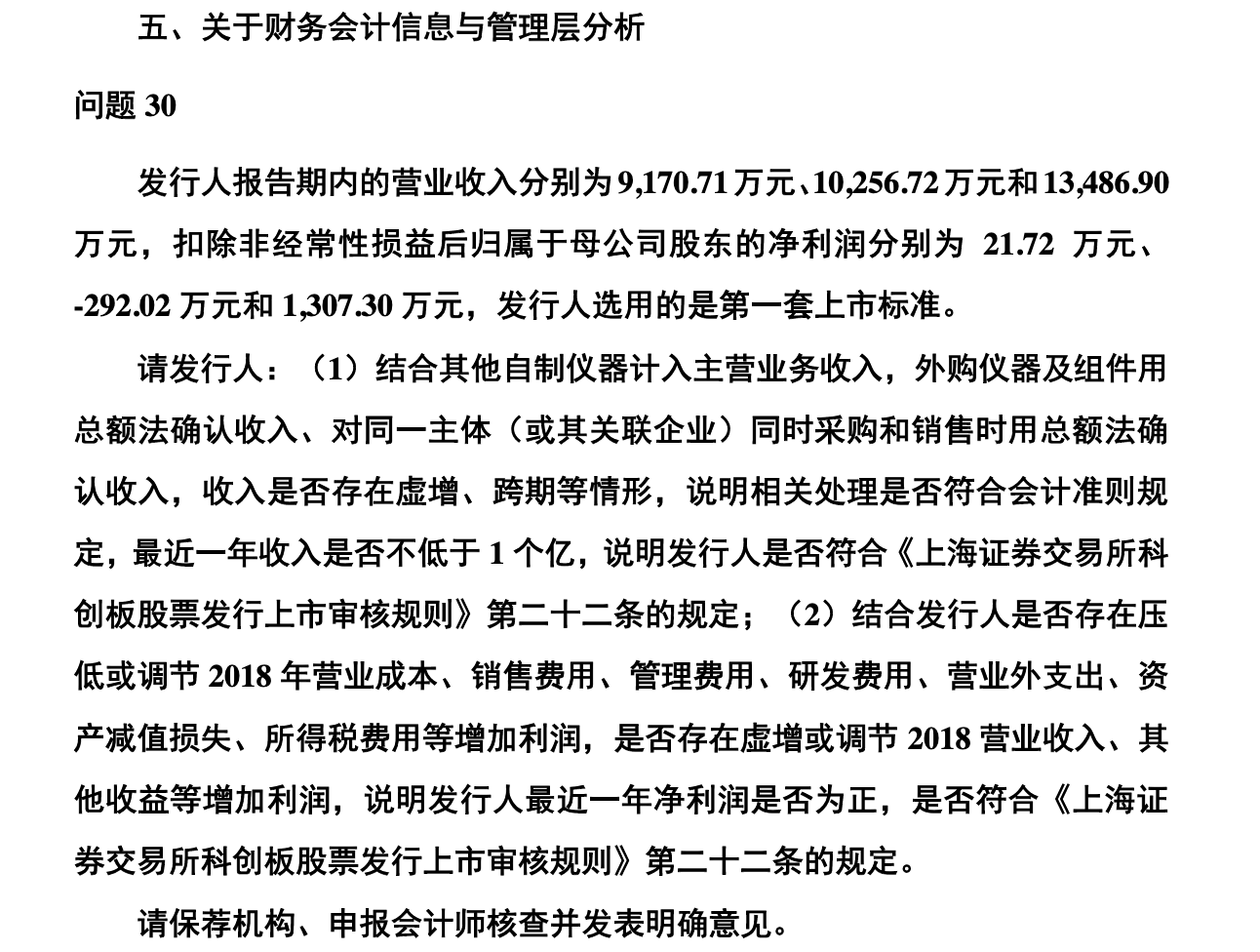

资料显示,禾信仪器选用的是第一套上市标准,即“预计市值不低于10亿元, 最近两年净利润均为正且累计净利润不低于5000万元”或“预计市值不低于10亿元,最近一年净利润为正且营业收入不低于1亿元”。

2016年至2019年上半年,禾信仪器分别实现营收0.92亿元、1.03亿元、1.35亿元和0.40亿元,同期扣非净利润分别为21.72万元、-292.02万元、1307.30万元、-2562万元。

在2019年7月25日收到的第一封问询函中,中国证监会要求禾信仪器说明“收入是否存在虚增、跨期等情形,说明相关处理是否符合会计准则规定,最近一年收入是否不低于1个亿”“是否存在虚增或调节2018年营业收入、其他收益等增加利润,说明发行人最近一年净利润是否为正”。

图源:8-1-1 发行人及保荐机构回复意见

保荐机构、申报会计师在回复意见中表明,禾信仪器2018年的营收及净利润均符合《上海证券交易所科创板股票发行上市审核规则》第二十二条的规定,满足上市条件。

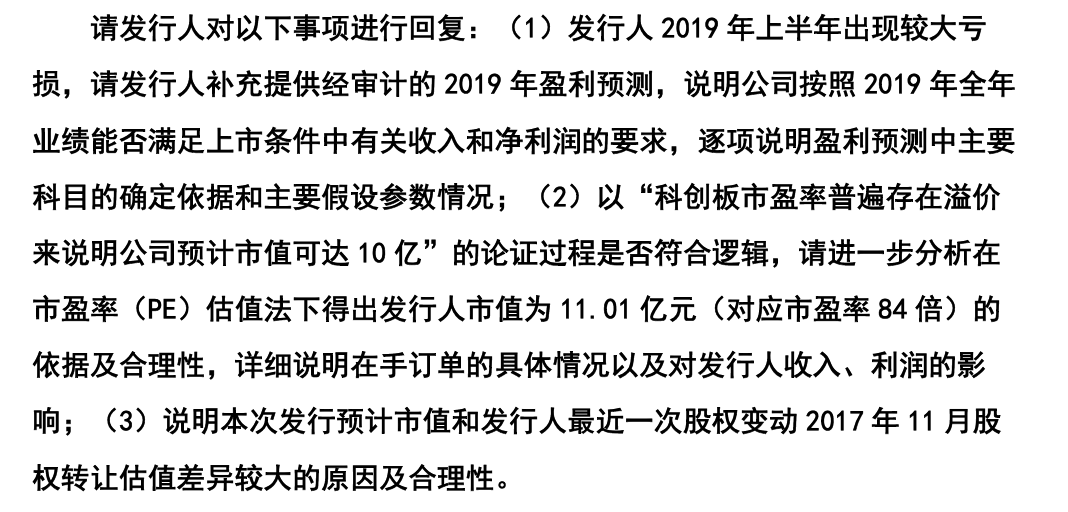

虽然2018年禾信仪器的营收过亿元且净利润为正,但2019年上半年净亏损2562万元。于是,在2019年10月16日,禾信仪器收到了第二封审核问询函,禾信仪器被要求补充2019年盈利预测。

图源:8-1-2 发行人及保荐机构回复意见(第二轮)

在回复中禾信仪器表示,据盈利预测审核报告,禾信仪器2019年营业收入为2.22亿元,净利润为0.47亿元,扣非净利润为0.24亿元,禾信仪器按照2019年全年业绩可以满足上市条件中有关收入和净利润的要求。

尽管符合上市条件,2020年1月21日,禾信仪器还是向上交所提出撤回申请,终止发行上市审核。

在2020年10月12日更新的招股书中,禾信仪器实现营收2.20亿元,这低于此前回复的预期营收2.22亿元;实现净利润为0.55亿元。为何满足上市条件依然主动申请撤回,禾信仪器并未对此作出解释。

再闯科创板 研发投入占比下降

质谱仪行业是典型的技术密集型行业,质谱仪的研发具有周期长、投入大、难度高等特点。保持高水平的研发投入以实现技术不断创新是业内企业竞争力的关键所在。

禾信仪器在招股书中表示,目前因为存在研发投入不足、技术方向偏差、技术难度加大等问题,导致部分研发项目有着失败的风险。

研发投入方面,2017年至2019年,禾信仪器的研发投入分别为0.32亿元、0.32亿元、0.40亿元,研发投入占当期营收的比重分别为34.91%、26.00%、18.13%,呈逐年下降趋势。

而技术方面,质谱仪行业相关新技术不断升级迭代,境外知名行业巨头在质谱仪串联方面已经实现技术突破并成功实现产业化应用,质谱仪向小型化、便携式趋势不断发展。禾信仪器表示目前的产品主要基于飞行时间质谱技术,尚未在串联质谱仪领域实现技术突破及产业化应用,在质谱仪小型化、便携式方面仍处于起步阶段。

此次上市能否顺利,营收和净利润数据是否会再遭中国证监会问询,GPLP犀牛财经将持续关注!