作者:芊芊

来源:GPLP犀牛财经(ID:gplpcn)

领地控股(06999.HK)于11月26日至12月3日招股,拟全球发行2.5亿股,发行价为4.5-6港元/股,预计最多可募资15亿港元,并将于12月10日,在港交所挂牌上市。

此次,领地控股拟募资资金约60%将用在物业开发的项目建设成本,20%将用在未来项目提供资金,10%将用在偿还项目的贷款,最后10%将用在一般业务方面。

来源:领地控股公告

据悉,2020年4月9日,领地控股曾提交首份招股书,半年后失效。10月12日,也就是在首次招股书失效3天后,领地控股在港交所二次更新招股书。

公开资料显示,领地控股成立于1999年,2006年将总部迁至成都后,十几年间发展成为一家综合性房地产开发商。目前主营业务为物业销售、商业物业运营、酒店业务以及项目管理业务等。

与众多中小型房企一样,领地控股业务的快速增长离不开其大规模的扩张。

招股书显示,截至2020年9月30日,领地控股应占的总土地储备为1656.77万平方米。

随着大规模的扩张,随之而来的是一定的负债压力。2017年至2020年5月底,领地控股的流动负债总额分别为86.47亿元、173.43亿元、292.81亿元、331.87亿元,3年多的时间,负债规模增长了3.84倍。

此外,据招股书,截至2020年5月31日,领地控股的净负债比率达到了153.1%,该项指标均远超融资监管红线标准。

值得一提的是,近年来,领地控股的盈利能力稍显疲软。

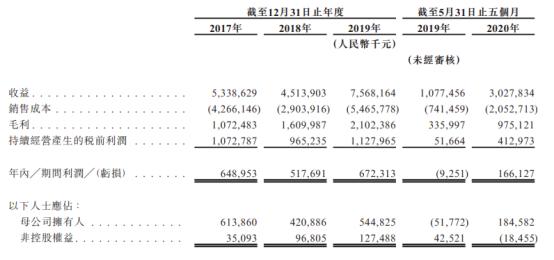

2017年至2020年5月31日,领地控股的收益分别为53.39亿元、45.14亿元、75.68亿元、30.28亿元;母公司拥有人应占溢利分别为6.14亿元、4.21亿元、5.45亿元、1.85亿元。

在收益出现波动的同时,领地控股的净利率逐年下降。数据显示,2017-2019年,净利率分别为12.2%、11.5%、8.9%,截至2020年5月31日,净利率进一步下降至5.5%。

来源:领地控股招股书