作者:随卞

“2021年是充满挑战的一年,消费尚未全面复苏,全球供应链也面临芯片短缺、物流运力不足等冲击。”海尔智家董事长梁海山在年报致辞中说,2022年我们很可能面临国际海运成本高企、原材料价格居高不下等不利挑战。

海外扩张犹如硬币的两面,一方面,全球供应链使其发展带来挑战,另外一方面,海外扩张又让企业获得了新的发展机会。

事实上,这个挑战与机遇不仅适用于海尔智家,而且适用于所有海外扩张企业面临的问题,其中包括梦百合。

海外扩张的阵痛与挑战

海外扩张给很多企业带来了更广阔的市场及发展机遇,然而,对于企业来讲,这也是一个需要经历长期投入阵痛期的过程。

简单来说,这个过程可以分为三个周期:纯投入期、投入大于产出期、产出大于投入期。

海尔智家就是一个典型案例,从开始投入到海外营收成为公司的主要营收,海尔智家用了十年——从2005年开始全球化,经过多年持续发展,海尔智家的海外收入规模正在持续增长,据其财报显示,从2016年到2020年,海尔智家的海外收入规模从475.2亿元增长到1013.5亿元,尤其是在2020年,海尔智家的海外收入占比近50%。

然而,所有人看到了海尔智家的成功,却没有看到海尔智家海外扩张所承受的压力。

公开资料显示,在2011年后,海尔智家进入全球收购阶段,先后完成对日本三洋白电业务、美国GE家电业务、新西兰Fisher&Paykel业务、意大利Candy等公司的收购,海外业务的营收贡献也相应上涨——从2010年到2016年,海尔智家的海外营收占比分别为:9.91%、10.65%、10.52%、10.98%、12.13%、20.92%(2016年未披露数据),直到2017年,该比例达到42.24%。

然而,从2011年前后到2020年,海尔智家一连串全球并购导致投资活动现金净流量常年为负,10年累计投资性现金净流出772.43亿元,资产负债率常年高居60%以上,营运负债压力较大。值得一提的是,海尔智家2009年投资活动现金净流出仅为2.36亿元,然而到2018年已高达76.66亿元,2016年累计净流出达到395.96亿元。2019年上半年,投资性现金净流出达77.51亿元。

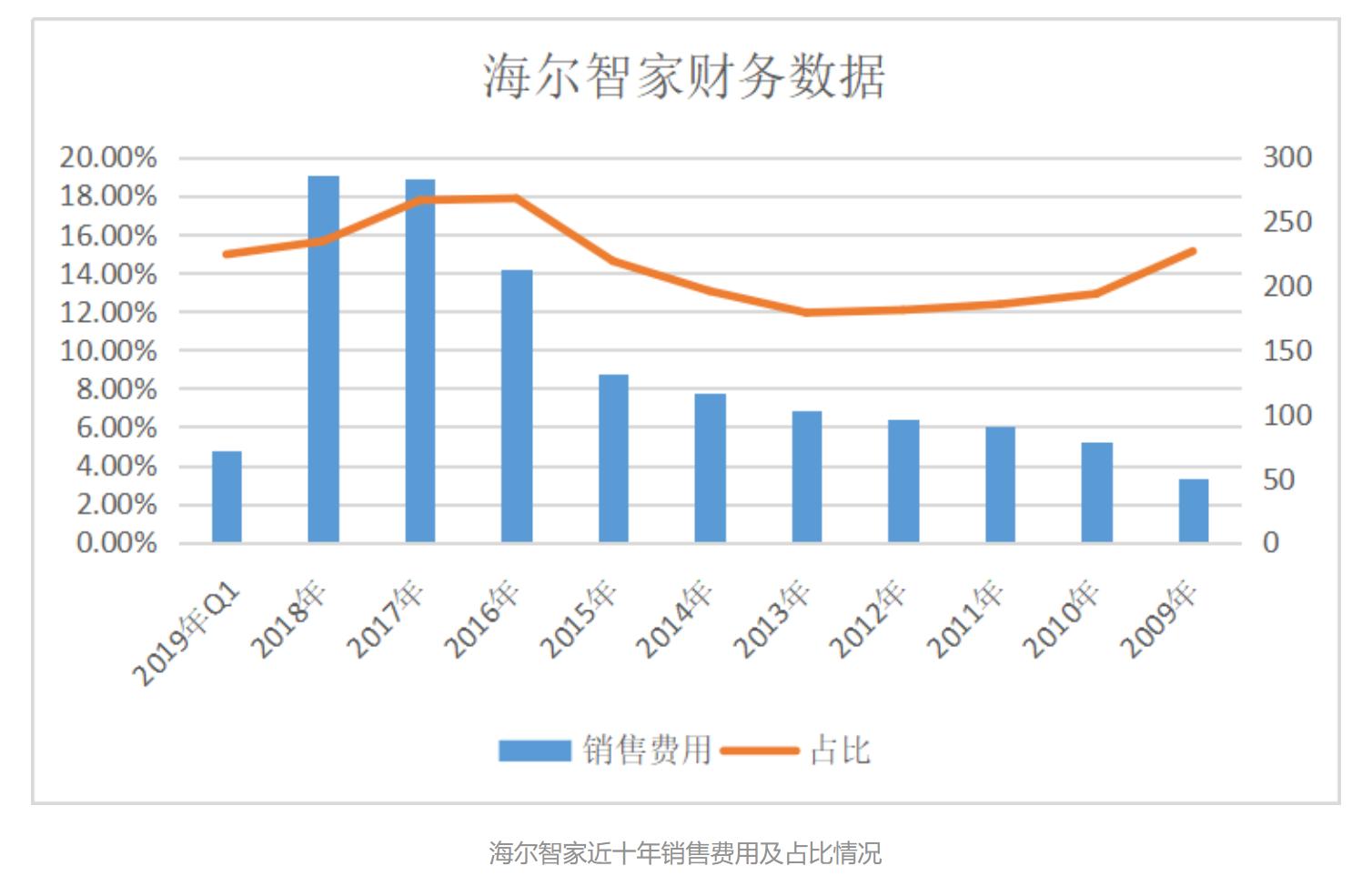

与此同时,为维持收购的海外产品线的发展,海尔智家还需投入大量资金和精力,据其财报显示,从2010至2018年,海尔智家的销售费用由78.15亿元增至286.53亿元,销售费用占比也从12.89%增至15.63%。

不过,即便面临阵痛,但在获取新市场及进一步转型升级背景下,依旧有大量的中国企业选择了海外扩张——据贝恩咨询统计显示,中国约有3400家跨国企业,几乎相当于美国和西欧跨国企业数量的总额,大约由360家中国大型上市公司报告其由海外收入,据彭博社数据显示,这些公司2020年的海外收入约为7000亿美元,与此同时,自从2013年起,消费品、制造业、医疗和互联网等行业的对外投资及并购开始成为中国海外扩张的主要参与者。

而梦百合正是中国消费品行业进行海外扩张的一个重要参与者,而且与其他中国企业选择海外扩张如出一辙,梦百合也是在进一步转型升级背景下,开始了其全球扩张之旅。

公开资料显示,梦百合成立于2003年,是中国记忆绵龙头企业,此后一直长期从事记忆绵家居制品的ODM业务为主,2016年10月登陆资本市场之后,梦百合逐步向OBM(自有品牌)转型,通过并购及海外扩张开始直接面对消费者。

ODM:类似于苹果的代工模式,品牌及销售都属于其他人,只是帮海外企业进行生产,拥有较低的毛利率水平。

OBM:生产基于自主品牌、设计能力的产品,企业的品牌、生产定价权掌握在自己手里,拥有较高的毛利率水平。

“落后就要挨打”,为了推出属于中国的消费品牌,推动公司的转型升级,梦百合选择通过海外扩张主动出击,改变海外消费者对中国消费产品的固有低端印象——资料显示,梦百合的海外扩张则从2017年开始,如今经过近5年的海外市场布局,梦百合正在经历海外扩张的第二个阶段,那就是海外扩张投入大于产出阶段。

梦百合的海外扩张之路

“没有人能够随随便便就能成功!”

在海外扩张的漫长周期当中,海尔智家用了十年的时间才走出了阵痛。

对于如今的梦百合来讲也是同样如此,其正在经历海尔智家早年遭遇的海外扩张阵痛。

资料显示,自从2017年选择海外扩张开始,在不断海外投资并购下,截至2021年底,梦百合财报显示,其已经拥有包括位于境内、塞尔维亚、美国、泰国及西班牙等多个生产基地,公司全球化产能布局已初步成型。

2017年,在收购了西班牙MATRESSES DREAMS,S.L(以下简称“西班牙思梦”)之后,梦百合还在西班牙投资建厂,拥有了自己的家具生产工厂。

2020年2月,梦百合收购在美国拥有38家直营店的Mor Furniture For Inc(以下简称Mor)的85%股权,这使其全球化战略得以再进一步实现。

在梦百合全球化扩张当中,梦百合还建立了“MLILY”“Mlily梦百合”等自主品牌体系,其“MLILY”品牌产品畅销美、日、英等全球73个国家和地区。

与此同时,梦百合的海外营收也持续稳定当中,据其过去三年财报显示,从2017年到2020年,梦百合海外销售收入占主营业务收入的比例从81.99%升到87.26%。

然而,此时的梦百合与海尔智家一样,也同样需要承受现金流阵痛——梦百合的现金流同样承压——从2017年起,梦百合的自由现金流连续五年为负。

不过,尽管如此,梦百合的“现金流依旧在合理范围之内”。

GPLP犀牛财经何以如此肯定呢?

这与海外投资第二阶段的特点密切相关。

众所周知,海外投资需要经历周期,并不能立刻转化为营收。

虽然相比较海外扩张的第一个阶段,海外纯投入期,梦百合的海外营收正在逐步增加,然而,此时的梦百合的投资依旧大于营收,也是说,在梦百合产能全球布局和国内外自主品牌全球推广过程当中,这就导致其现金流一直处于不断流出状态,据其历年财报显示,从2017年起,到2021年,梦百合投资活动所产生的现金流量净额分为负3213.45万元、-5.04亿元、-9.39亿元、-13.05亿元、-5.24亿元,这与其所处的发展阶段完全匹配,因此,其过去五年现金流一直为负并不奇怪,这与海尔智家在过去十年现金流一直处于净流出状态几乎相同。

不过虽然现金流一直流出状态,然而,从梦百合的现金流量表来看,其现金流状态依旧算合理及健康——据梦百合历年财报显示,从2017年起,梦百合的期末现金及现金等价物余额分别为6.03亿元、10.39亿元、8.05亿元、10.61亿元及7.77亿元,其现金及现金等价物净增加额分别为1674.64万元、4.37亿元、-2.34亿、2.56亿元及-2.84亿元。

(数据来源:梦百合历年财报)

而为了维持国内外产品线的生产及品牌、市场的拓展,梦百合依旧需要投入大量的市场,尤其是销售费用,据其从2017年起的财报显示,其过去五年的销售费用分别为2.82亿元、4.01亿元、6.25亿元、8.82亿元、13.14亿元。

为啥梦百合在销售费用大增及海外投资持续增长的背景下,其现金流依旧能够保持健康呢?

这与其持续增长的营收及销售收入密切相关——公开资料显示,虽然从2017年起的海外并购让梦百合承受了现金流压力,然而在大量投入下,由上述其历年财报可以看出,梦百合的销售收入也在持续增长当中,从2017年到2021年的销售商品、提供劳务收到的现金分别为22.85亿元、29.78亿元、36.55亿元、65.63亿元和80.47亿元,与此同时,从2017年起,梦百合在过去五年的营收规模分别为23.39亿元、30.49亿元、38.32亿元、65.30亿元、81.39亿元,其中,2021年,梦百合实现海外营收67.27亿元,同比增长21.31%。

尤其值得一提的是,在2022年第一季度,伴随着海外疫情的恢复,这让梦百合的经营情况开始回暖,包括营收及现金流也在持续恢复及增长,据其Q1财报显示,2022年Q1,梦百合实现营收21.43亿元,同比增长13.46%,实现扣非归母净利润2780万元,同比增长48.13%,其销售商品、提供劳务收到的现金为19.73亿元,与此同时,其期末现金及现金等价物余额则为6.09亿元,由此可见,经历5年的阵痛期之后,梦百合告别海外扩张第二个阶段,开始走上海外扩张的第三个阶段——收入大于投入阶段,同时,伴随着品牌价值的逐步体现,这将使梦百合在2022年盈利在望。

2022年5月19日,中泰证券发布相关报告表示,“梦百合全球化运营下公司外销产能效率逐步提升,内销践行自主品牌培育策略,聚焦线下发展,全年盈利修复可期。我们预期公司2022-2024年销售收入为100.42、122.73、146.60亿元,同比增长23.4%、22.2%、19.5%,实现归母净利润3.59、5.56、8.07亿元,同比增长230.3%、54.8%、45.2%,EPS为0.74、1.14、1.66元,给予‘增持’评级。”

这一点与海尔智家有点类似。

海尔智家2021年财报显示,经过十年的持续投入,海尔智家开始在2021年进入丰收期,从各个区域海外收入占比来看,目前海外收入占比最大的是美洲占61.7%,其次是欧洲占17.3%,澳新南亚市场均占6%,东南亚、日本、中东非分别占4.2%、3.1%和1.3%。

梦百合演绎当代中国国际国内双循环的新发展路径

2022年,当大部分海外扩张的企业都面临原材料涨价、海运价格起伏不定等多重因素大背景下的时候,梦百合与海尔智家一样,通过推动中国国内国际双循环发展战略,最终实现了业绩持续增长。

据海尔智家2022年第一季度报告显示,其在报告期内实现收入602.5亿元、归母净利润35.2亿元,分别较2021年同期增长10.0%、15.1%,毛利率达到28.5%,较2021年同期上升0.05个百分点。

也就是说,度过了海外扩张阶段的阵痛,2022年的海尔智家在毛利率及营收方面实现同比增长,与此同时,刚进入海外扩张第三个阶段的梦百合虽然其净利润有所减少,但是其营收依旧实现了逆势增长。

2022年5月5日,据梦百合2022年一季度财报显示,梦百合实现营收21.43亿元,同比增长13.46%;实现归母净利润0.31亿元。

而梦百合的净利润下滑则与原材料密切相关——相关数据显示,从2016年至2020年,在梦百合的主营业务中,直接原料在营业成本中的占比平均为73%,整体占比较高。

由此可见,无论从营收还是从营收来说,经过过去多年努力,梦百合成功实现了海外与国内持续增长的双循环增长模式。

梦百合在中国市场:

经过过去多年在中国市场的渠道及品牌的持续投入,梦百合过去三年财报显示,从2019年-2021年,梦百合在中国市场的营收正在持续增长:

线下门店渠道:

酒店渠道:

通过其“零压房”的概念,梦百合在酒店渠道当中深入人心,瞬间被大量消费者所接受。

通过酒店“零压房”的推广,酒店与梦百合实现了双赢——酒店与梦百合合作可以以睡眠及品质为卖点,提高房价进而提升其营业额,而对于梦百合来讲,其不仅是获得了酒店这个大客户,更是间接接触到了消费者,使其产生二次三次的购买可能。

新业务合作:

与此同时,中国记忆绵家居市场处于快速发展的中早期高速发展阶段,整体处于导入期,据华经产业研究院《2021-2026年中国记忆绵床垫市场深度分析及投资战略咨询报告》显示,其渗透率仅为10%,此外,相比较于欧美床垫85%的普及率,中国仅有60%左右的市场普及率,梦百合在中国的发展前景依旧充满了机会。比如2021年,梦百合国内市场则实现了46.46%的增长。

在市场持续增长及梦百合通过跨界营销牢牢占据酒店这一消费场景的背景下,这让梦百合在中国市场的知名度及销售额持续增长——据其过去三年财报显示,从2019年-2021年,梦百合内销收入从7.04亿元增至11.85亿元。

梦百合在海外市场:

通过过去五年的海外扩张,在海外市场,梦百合不仅拥有完整的生产、销售渠道,而且还成功推出了“MLILY”、“Mlily梦百合”等品牌,正在由一家海外代工企业发展成为一家在海外拥有独立品牌的企业,且拥有完整的供应链,因此,当梦百合度过海外扩张阵痛期开始通过精细化运营不断提升运营效率的时候,伴随着梦百合海外营收的持续稳定增长,这将使其毛利率、净利润及营收都将回到正常轨道当中。

2022年第一季度,当大部分中国家电都受制于行业开始出现营收下滑的时候,海尔智家依托其海外市场及高端品牌的布局成功在中国家电市场逆势增长,而梦百合也将同样如此,伴随着其高端品牌的布局开始成熟以及国内国外两个市场的同时发展,这将使梦百合在未来几年迎来国内国外的投资丰收阶段,其未来增长可期。

(本文仅供参考,不构成投资建议,据此操作风险自担)