我从未没有见过这样的王健林。

2015年11月,王健林接受采访时说:“自己幸苦赚的钱,爱往哪儿投就往哪儿投”

2017年7月23日,王健林表态:“积极响应国家号召,我们决定把主要投资放在国内”。

出尔反尔,前倨后恭。这份为了自保,不惜唾面自干的狼狈样,在这位中国首富的前半生中是从未出现的,但更可悲的是:王的表态并没有换来谅解,资金的压力越来越紧。

习惯了买买买的王首富现在不得不继续出售自身的资产——卖掉文旅城、酒店物业后,63岁的王健林持有的“重资产”只剩下万达广场了。但,王首富现在也要把它卖掉!

当人们还在回味万达融创富力那场637亿元世纪并购案时,王健林正同步操刀处理他的王牌——万达广场。

7月5日,南昌西湖万达广场悄然易主,接盘方是以珠江人保为主的一干资本,据说背后站着另一个隐形富豪朱孟依,而不管这一次会议室里的签约密谈,到底有没有摔杯子。

这些显然已经不重要了。重要的是,为了应对目前遭遇的压力,王首富还会不断的卖卖卖。

▼

关于王健林究竟怎么了?这一事,众说纷纭。

有人说,是做地产负债太高没钱了,但问题是:根据2017年第一季度财报,万达商业的资产负债率(70.6%)比万科低、比绿地低、比恒大低,甚至比买家融创低。

但如果说不缺钱,或者不那么缺钱,那么13个文旅城+76家酒店,总建筑面积超过6200万平米,只卖637亿,即使不算地皮上已建的在建的各种项目,单看拿地成本,都怎么算都是贱卖,明显是急需资金补窟窿的卖法。

那么资金窟窿究竟在哪里呢?不知道!

为何问题爆发这么迅速,此前又好似不存在呢?不知道!

万达官方发布的所谓要转型轻资产的说法,估计没有几个人会真正相信,而诸多的不知道就造就了最后所有的疑问都终止于一个答案:不可描述!

因为不可描述,所以王健林出事了,万达要完了,思聪很快就娶不上媳妇啦……你看,谣言就是这样起来的,但倪叔窃以为,或许一切的答案都在下面的这张图里

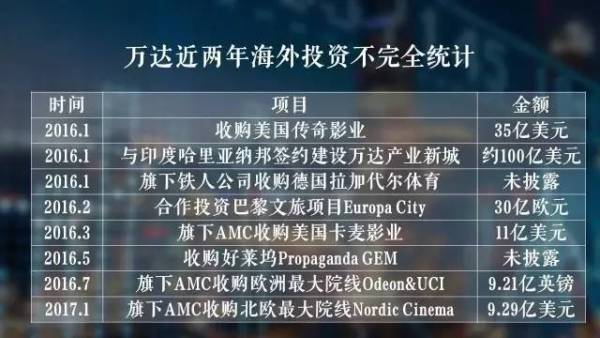

根据澎湃新闻的不完全统计,从2012年起,万达海外投资额已累积高达2451亿(全部折合成人民币)。

▼

海外资产转移,是一种罪行吗?

从字面意义来看,好像不是,但从现实意义来看,有好像是。

王健林在2015年就对这个问题表达过看法:

“海外投资的结果确确实实就是‘资产转移’或者说是资产在海外的新增。但资产转移或者在海外投资没有对错之分,只有合法和不合法之分。万达的钱既不是偷的抢的,也不是自己印的,完全是我们辛辛苦苦赚出来的。我们自己辛苦赚的钱,爱往哪儿投就往哪儿投。”

但对于王健林的这个说法与逻辑,国家似乎并不认可:

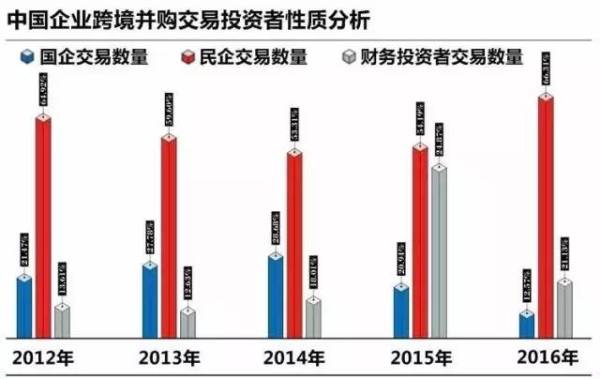

胡润研究院发布的《2017中国企业跨境并购特别报告》显示,2016年海外投资并购累积宣布的交易金额为2158亿美元,同比增长148%。(部分交易在今年完成)其中,海航、安邦、万达等企业显得格外活跃,前100大交易中分别占据3-4笔。

数据来源:易界-胡润中国企业跨境并购特别研究

而如你我所知,海航,安邦,万达这三家企业目前都已经陷入困局。

2017年6月,根据多家媒体消息,银监会紧急电话要求各银行,对海航、安邦、万达、复星、浙江罗森内里的境内外融资支持情况及可能存在的风险进行摸底排查。

2017年6月, 媒体曝出万达马来西亚大马城项目合作搁浅,7月更有网友爆料政府有关部门已经通知国内几大银行,暂停向万达集团的六项境外投资项目的放贷。

2017年7月,央视点名苏宁在苏宁等企业投资海外足球项目有洗钱嫌疑。

一连串的大新闻接踵而至,在一段时间之内,倪叔甚至形成了一个印象:现在的国家经济政策似乎就是“资本片帆不得下海”!

难道所有大企业的海外投资行为都涉及洗钱吗?这似乎又不合乎常理。

直到我认真看过那份传说中的文件,才终于搞明白了:单纯的海外投资是没有问题的,但万达玩的是:国内负债+海外投资,在中国境内融资负债借钱再通过投资大笔转移到海外,某种程度来说这是一种对中国经济赤果果的看空与做空的行为。

在想通了这一层的瞬间,倪叔穆然记起曾经乱入过的一个沪上企二代饭局,其中某上市企业少帅当面敲打倪叔:

“你们做互联网的眼光太窄,天天分析这个行业,那个产品,说来说去做的都是一个几十亿不到的生意,顶没意思。要知道到我们这些做实业,眼光格局可不一样,赌得都是国运”

当时只觉得对方过于托大,没成想今天看来:对方倒是并未藏私,给出来的都是真经。

难怪王兴要感叹:这世界上有两种创业,一种是白手起家,另一种是白手套起家;而我们这些白手起家的人,就不必试图了解对方了,那是不同的人生!

就像我们不必试图了解:为什么明明富有四海的中国首富王健林还要声嘶力竭的唱那首“一无所有”一样。

▼

2017年,是倪叔作为屁民对中国社会的宏观环境的“震感“最明显的一年。

而秦朔则直接将这些震感具化为:万科大结局,万达大变局,乐视大困局,安邦大险局,这四大事件。

这四个事件的背后所闪现的是:国内金融市场存在的秩序问题及大量资金外逃的严峻现状。

当秦朔与一位国际投资家交流时,对方表示:中国的投资有三大看不懂:

第一个:是看不懂中国的银行为什么要给中国企业在海外的投资项目放那么高的杠杆?国外银行一般按企业税息折旧及摊销前利润(EBITDA)的3到4倍发放贷款,中国的银行可以给到6到7倍乃至更高。这意味着海外并购的企业要有非常高的利润成长性,而在成熟市场这很难做到。“中国的银行在改变游戏规则,完全看不懂。”

第二个,是看不懂中国的资本市场为什么对一些明显存在业绩美化倾向的公司给那么高的估值?乐视为例,“乐视刚上市的时候,一个视频网站有几千万利润,已经很让人吃惊,但由于有运营商支持,故事还能基本成立。后来用那么多的关联交易支持利润扶摇直上,只要有学过财务知识的人都应该会质疑。为什么中国的监管部门看不出来?”

第三个,是看不懂中国的地方政府,对一些在债券市场上明明还不了钱的企业,为什么一定要帮助它们进行“刚性兑付”,从而拖累更多企业和政府信用进来,让问题越滚越大?

如果这些问题不解决,过去三年来一直在持续的繁荣还能得以继续吗?

但这些问题到底能不能得到解决呢?或许可以,或许不能,但关键要问的是:我们是否还有足够的时间窗口来解决。

故事每一刻都在发生,虽然数家巨无霸公司已连遭监管,噤若寒蝉,2016年12月-2017年5月,非金融类对外直接投资也连续6个月实现了同比负增长。

但2017年5月6月,对外直接投资数据出现了回暖趋势——虽然同比(对比去年同期)还在降,但环比(对比上一个月)猛增。

细数近日以来的新闻,我们会发现:

《中国化工以430亿美元收购瑞士农业化学和种子公司先正达,交易终于完成》

《均胜电子控股的美国百利得宣布将以15.88亿美元收购日本高田集团》

《航天建设集团并购德国WKS公司交易完成,作价未公布》

《万科宣布,携手厚朴、高瓴资本等财团,拟以159亿新元(约785亿人民币)收购新加坡物流巨头普洛斯》

有趣的是:这一波回暖之中,国企取代民企成为了海外投资主角,“一带一路”沿线投资也取代了此前火热的房地产、娱乐、体育行业。

所以说,哪里有机会,大家都看着呢。哪里有风险,大家也……

▼

2015年9月,新华社旗下瞭望智库一篇《别让李嘉诚跑了》,一石激起千层浪,瞬间舆论炸锅,支持“来去自由”者有之,支持“严防死守”者亦有之,可谓轰轰烈烈,檄文如箭。

说归说,骂归骂,李嘉诚终归是走了,付出的代价我们无从考证。

如果说当年,我们一时间并不明白这件事情的深意,那么此刻或许已经有所了然……真不愧是:经历数届权力核心而不倒的老狐狸,而至于健林嘛,很可惜,终究还是太年轻啦。

生成海报<