文/琼凉 GPLP

2017年国家监管更加严厉,发出了防范金融风险,强化监管问责要求。银监会,保监会均加强了金融管控,也是频频对各大机构及金融公司开出了天价的罚单。

具体到车贷行业,数据显示2018年的汽车金融市场的行业规模将达到1.85万亿元。

而车贷行业投资期限短、参考收益率较高的特点吸引了很多投资人。另一方面,车贷抵押率高,且大多数平台提供汽车抵押业务,对借款人也非常有吸引力。至此大大小小的公司联合金融机构设立了O2O的汽车网贷平台,同时以私有车抵押出售的P2P模式开始盛行,据统计2017年底涉及车贷的P2P平台的鼎盛时期达到了945家,而2016年甚至达到了1700多家。

在金融监管机构2017年出台降杠杆,规范化的背景下,以P2P车贷为主的金融公司也受到了很多的影响,一些没有合规执照的公司直接关门关闭。截至2018年4月底,2017年末的945家公司只剩下了332家,短短4个月的时间P2P车贷平台竟然减少了613家。显然,那些不能适应市场竞争以及新的金融安全规范的公司都接连倒下了。而剩下的公司都寻求着转型,或是开拓新的市场。

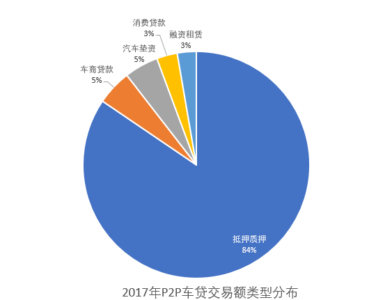

随着一个个车贷P2P网站倒闭或宣布关闭业务,车贷P2P的现状及问题也被一一揭示,其中主要面临的问题是部分车辆为二次抵押、某些人存在骗车骗贷现象,而P2P企业背后资金成本的高低,决定了公司的资金流以及盈利水平,二手车市场混乱以及P2P车贷平台的创新和新的盈利模式受到了现有模式的限制。而现有的车贷模式分别为车辆抵押贷款、质押贷款、车辆消费贷款、车辆融资租赁、车商贷业务等多种类型。

据数据统计,车贷市场中84%的交易额为抵押质押,而抵押质押却出现了很多漏洞,比如多次抵押,多人抢车,骗贷骗车等问题,而这些问题对于P2P车贷平台来说却是致命的,其直接结果就是导致公司财务上出现坏账,现金流断裂。有从业企业也表示了相同的观点:关闭业务的原因归结为逾期和坏账率增加、交易额减少、线下收益减少以及因为备案延迟而导致的运营成本无法预估。

监管机构出台新的规定导致P2P车贷民间借款利息不能超过24%,车贷平台为了竞争,把出资人的收益率尽可能地提高,而利息封顶,又要用低利率来争夺客户,那么车贷平台的利润就会被压缩,再加上行业中的问题众多,随之的运营成本随时间会不断提高,这也容易造成资金断裂。这也许就是P2P车贷行业像彗星一样灵光一现的原因。P2P车贷已经不像2016,2017年被行业看好,而是一片红海。

另外一些P2P平台转型成融资租赁的发展模式,当前大城市交通拥堵问题严重,地方政府加强公共交通的布局,短时租车出行也在大中城市流行起来。