文/意卿 GPLP

为推进“债转股”、加大对小微企业的支持,6月24日,中国人民银行宣布,决定从2018年7月5日起,下调国有行、股份行、邮储、城商行、非县域农商行、外资行人民币存款准备金率0.5个百分点。

据测算,央行此次定向降准释放的资金约为7000亿元。然而对于货币政策是否“宽松”,市场却选择了不同的反应程度。

政策效应现分歧

由于资管新规、去杠杆等政策,经济环境紧张等因素。小微企业融资难、融资贵的问题较为突出。一部分业内人士认为,邮政储蓄银行和城市商业银行、非县域农商行在支持小微企业方面发挥着重要作用,对其实施定向降准,有利于增强小微企业信贷供给能力,增加银行小微企业贷款投放,改善小微企业的发展。

尽管此次是定向降准,目标直指小微企业,受益者无疑是小微企业。然而在A股市场较为敏感的阶段宣布这一释放流动性的消息,无疑对股市是一大利好。

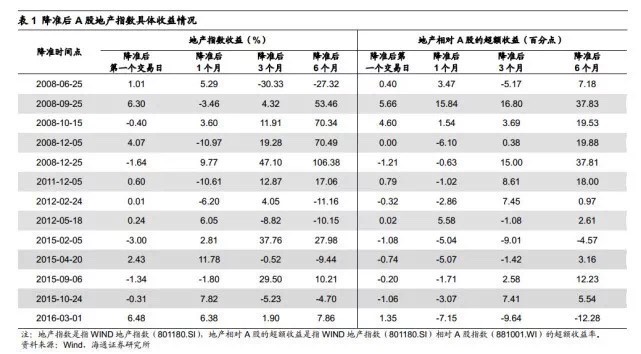

但是从历史来看,当市场流动性释放后,资金总会涌向利润最高的行业。房地产行业在历次降准之后的表现也都是可圈可点的。这就不难理解为什么业内有另一半声音,对定向降准的政策是否能真实解决小微企业,和市场是否宽松持怀疑态度。

市场是否会向好?

对于此次定向降准,已经有业内人士认为,此次货币政策转向较为明显,预计下半年很可能还会有1-2次的定向降准。

那么市场环境会向好吗?

对于货币政策的未来走向,这次定向降准无疑凸显了经济“稳增长”的必要,但是在去杠杆和资管新规的压力下,信用紧张的情况还是会出现。

去杠杆是一个长期的过程。如果在去杠杆过程中,导致企业正常的现金流都难以维持,那么无疑将对经济的发展是一大问题。今年以来的信用紧张,外部资金枯竭对小微企业影响显著,定向降准是否能缓解这一现状还需要时间来验证。

总之,虽然货币政策目前转向宽松,但是在资管新规和去杠杆的长期作用下,信用紧张和宽松货币的格局还是会存在。未来怎么走,还是让时间给我们答案吧。