作者:丹青

来源:GPLP(ID:gplpcn)

据GPLP君获悉,如今的九鼎从年初开始的裁员还在持续,当然,与之伴随的是各种法律纠纷。

从8月份九州证券踩雷金银岛,再到10月底的“吴强撞人事件”,2018年卖卖卖成为九鼎的一个主旋律。

内忧、外患,九鼎集团一直在煎熬中。

遥想当年,九鼎何其辉煌——2014年4月,九鼎投资挂牌新三板。

据其在新三版的公开转让说明书披露,九鼎投资每股610元,对应估值达111亿,而其2013年净利润仅3800万,对应市盈率高达292倍!

2015年九鼎间接收购了上市公司中江地产,随后重大资产重组装入核心资产,最终成功规避了证监会对借壳上市的认定。

打着“中国最佳PE机构”的头号,昔日的私募千亿巨头九鼎集团,正在经历最艰难的时刻。从傲视群雄到断臂求生,大起大落的发展历程正是近年来股权投资市场发展的缩影。

曾经的投资圈神话九鼎投资是如何落到今天的田地?

这令所有人好奇。

九鼎窘境:负债高企,断臂求生

压死骆驼的最后一根稻草是债务。

九鼎同样如此,如今的九鼎债务缠身。

据九鼎集团公布的有关数据,GPLP君了解到,九鼎集团目前负债高达651.53亿,短期负债高达364.99亿元。为了帮助九鼎集团融资,近80%的九鼎投资股票被质押。前三季度九鼎投资的基金新增实缴规模17.46亿元,而新增的投资规模15.41亿元。也就是说,如果后续九鼎投资在募资上依然没有起色,将面临“无米下锅”的窘境。

尤其是9月份金银岛踩雷事件的爆发更是让九鼎集团合伙人、九州证券前任董事长吴强被投资者围攻事件将这家私募巨头推向了风口浪尖。

事情的主因则是投资者的投资款因为亏损无法兑付。据九州证券的解释称,事情系九州证券发行的2个资管计划无法按时清算。

2017年7月和9月,九州证券相继发行存续期1年的“九州瀚海集合资产管理计划”和“九州瀚海明珠集合资产管理计划”,规模分别为约1.92亿元和1亿元,投资于集合资金信托计划的优先级份额,信托计划主要为金银岛(北京)网络科技股份有限公司提供融资。

2018年8月初,金银岛旗下平台金联储“炸雷”,涉案金额高达数十亿被立案侦查,金银岛人去楼空,业务停止运营,传实控人王宏宇跟贾跃亭一样,已出走海外。

一年期的投资时间转瞬即逝,然而,面对现状,投资者如何不着急及维权索要投资款?

要知道,信托计划虽然号称要打破刚性兑付,可实际执行中敢于打破这个潜规则的寥寥无几。

然而,此时的九鼎拿什么来还?

这一困境与九鼎的激进投资及发展不无关系。

“在法律允许的范围内,只要价格足够低,什么都可以买,只要价格足够高,什么都可以卖。”2018年3月24日的投资人交流会上,九鼎掌舵人吴刚、黄晓捷曾表示,作为投资公司,没有什么是不能买卖的。

九鼎集团犹如战车高速行驶,没有人想到有一天债务还不上会怎么样?

“大不了就卖资产、裁员了。”这是2012年九鼎集团危机时的做法,历史可以重来。

从2017年下半年起至今,九鼎集团以自身资金需求的理由不断减持所持有的多家上市公司股权,有些甚至是清仓式减持。

仅2018年9月份九鼎就出现了多起减持公告:

2018年9月28日,诚意药业(603811)发布公告称,中原九鼎计划6个月内,通过集中竞价、大宗交易、协议转让及其他方式减持所持公司股份,减持数量合计不超过897.62万股,即不超过公司总股本的10.54%。中原九鼎目前持股比例10.54%;

2018年9月15日,金能科技(603113)、江山欧派(603208)双双发布股东减持计划公告,金能科技表示,持股4.92%的股东苏州文景九鼎、苏州永乐九鼎等多位九鼎系股东计划未来6个月内减持共计不超过3324.07万股,即不超过总股份的4.92%。

据中国企业家杂志报道,九鼎集团间接控股的成都优博创通信技术股份有限公司也在寻求买家。

据GPLP君不完全统计,今年九鼎减持的公司还包括新天然气、欧普康视、博士眼镜、惠达卫浴、绝味食品、中旗股份等。

甚至九鼎集团还曾一度想要出售心爱的九州证券,只是出售未果而已。

(图片来源:臻万投资)

2018年2月1日,九鼎集团公告,山东高速集团拟认购九州证券新增股份7.9亿股,占增资后九州证券总股份的19%,山东高速集团有意进一步增持、成为九州证券控股股东,只是后来因为证监会骤然收紧券商牌照的收购,这次卖身并不顺利。

昔日的金控集团九鼎投资如今不得不将引以自豪的金融资产一一变卖。

九鼎耗资百亿现金收购香港富通保险的故事曾经轰动香江,但近日九鼎集团却在公告中称,有意卖掉富通保险100%的股权。

就在年初,九鼎复牌后董事会在一封给股东的信中表示会加码投资保险业。然而,今年年底却突然要将旗下最大的保险业务富通保险出手,此举还是让不少市场人士觉得意外。

然而,这就能解救处于危机的九鼎集团了吗?

以“PE工厂模式”起家的九鼎

私募抛售股票,集团甩卖资产,断臂求生之间,足以看出九鼎目前的艰难处境。

然而,在九鼎集团最近两年的狂奔过程当中。

虽然他们也曾白手起家,一路打拼成如今的“投资大佬”。

九鼎集团的发展犹如几个穷小子逆势,实现梦想的经历。

九鼎投资创立于2007年,创始人吴刚和黄晓捷、吴刚等人均是四川人,虽然家境贫寒但都聪明上进,两人依靠自己的勤奋努力分别升到证监会机构监管部处长和人民银行研究生部校长助理。

但是他们却不甘于在体制内领取有限的薪水,用黄晓捷的话说,“这是做大生意的时代,在城市化、证券化、产业集中化等大趋势下,只要顺应时势就能成就大的事业”。

2006年底,在中国股市爆发的前夕,吴刚意识到了买原始股的赚钱机会。2006年12月的一天晚上,吴刚对黄晓捷说:“你换个办法赚钱,去买原始股。”

说干就干,2007年九鼎投资成立了,不过吴刚由于工作原因直到2009年才全职加入。据称刚开始创业的时候其实是借了200万,总共凑了250万,从五道口的一间地下室、2名员工起步。

赶上了风口,猪都能飞。

鸿运当头,九鼎刚成立就赶上了A股牛市和2009年创业板开闸。九鼎创造了工厂式的PE流水线模式,在全国迅速扩张,用“农耕式”地推模式渗入三四线城市,揽获一批中国改革开放后长到成熟期的中小企业。

2010年11月,九鼎投资的6位创始人出资1000万设立北京昆吾九鼎投资控股有限公司,并于次年更名为北京同创九鼎投资控股有限公司(下称同创九鼎)。此前几位创始人已有数年私募股权投资经验,但投资规模不大,2009年募资规模不足10亿,随后九鼎开始高速扩张,到2012年的时候,九鼎已经跻身中国顶尖的私募股权投资机构,管理资金达到260多亿元,投资了200多家企业,员工数量超过300人。

简单总结九鼎模式,GPLP君可以说就是赚取上市公司之前的一二级市场差价,与如今一二级市场价格倒挂完全相反。

早期九鼎的特色主要体现在创始人吴刚的身份。在向投资企业宣传时,九鼎常常强调吴刚“是从证监会系统内部走出来的”,甚至在九鼎投资了某个企业之后,在企业上市之前,九鼎集团内部会模拟证监会的发审会提前做一遍路演。

2008年四川地震后,为支持灾后重建,证监会一度向四川企业上市开启“绿色通道”,来自四川的吉峰农机和金亚科技正是在这一政策支持下迅速上市,九鼎投资也因此“一战成名”。

九鼎自此便走上了快速扩张的道路,以“扫街式”项目调研和“上市流水线”式的包装运作,成为令业界瞩目的另类“PE巨头”。2011年,九鼎募资规模便高达61亿元,到2013年底时投资项目已达218个,并形成了被业界称为“PE工厂”的上市产业链模式。

只是,曾经顺风顺水的他们在2012年、2013年遭遇了困境,A股市场暂时停发,这让九鼎赖以生存的主营业务面临调整,而且在这一年,2012年3月13日,九鼎负责募资的合伙人张磊正式从九鼎投资离职,同时离职的还有他所在部门的产品总监刘燕,以及方晔,李国庆等人;

2013年7月,原昆吾九鼎合伙人禹勃离职创立了中钰资本;

这些人的离职让九鼎投资深感寒意。

九鼎的辉煌:千亿市值 百亿定增

风光不再,回到原点。

九鼎合伙人黄晓捷曾分析说:“我觉得在2015年,我们这种大规模、军团式的方式,就要走向历史的终点。”。

一语中的。

九鼎集团的疯狂始于2013年。

2013年底,国务院继续颁布《关于全国中小企业股份转让系统有关问题的决定》,新三板挂牌企业试点迅速扩大至全国范围,同时由于2012年11月至2014年1月间IPO停发,为了解决中小企业的融资需求,发展多层次资本市场,新三板得以快速发展。在九鼎快要坚持不下去的时候,新三板成了九鼎最后的救命稻草。

这让处于困境当中的九鼎看到了希望。

2014年4月,在解决早期投资人的回报问题未果之后,九鼎创新性的将基金份额转为公司的股份,随后九鼎集团登陆新三板,成为第一家登陆新三板的PE,并成为新三板市值第一股。

九鼎首创LP(有限合伙人)换股的新玩法又一次震惊了投资圈,

仅两个月,其定增募资近60亿元,超过新三板之前多年定增融资的总和;

2015年9月22日,公司公告称,公司定增发行5亿股融资100亿元,其中新增股东20名共购买了4.8亿多股股权,出资近97亿元。

九鼎集团疯狂的融资甚至引起来监管的重视,2015年12月证监会副主席方星海在国务院政策例行会上表态,确认暂停私募股权投资机构在新三板挂牌,下一步将对前期融资的使用情况开展调研,明确资金是否投向实体经济。

监管风向的突然转变,使得九鼎系一系列后续的定增案相继折戟——九信资产300亿定增被否,九州证券300亿~500亿定增也没了下文。此后监管的连续收紧,更是让九鼎处处掣肘。

2016年6月,借贷宝P2P爆发出大学生“裸条”事件,由于借贷宝隶属于九鼎孙公司的平台,一度将九鼎推上舆论的风口浪尖,成为千夫所指。

2017年5月,证监会发布《上市公司股东、董监高减持股份的若干规定》,对上市公司股东减持股份进行了限制。这对于期望通过Pre-IPO、定增,短线获利的私募基金打击很大。减持新规下九鼎如何实现资金回笼周转成为新的难题。

高速发展的九鼎开始遭遇了滑铁卢之战。

当然,从另外一个角度看,为中小企业融资的一个市场居然成为了投资大佬融资的战场,结果也令人感慨,而九鼎则可谓“资本市场的经典案例”:

2015年,九鼎集团通过41.5亿元拍得中江地产母公司中江集团100%股权,从而间接持有中江地产72.37%的股份。利用中江地产的“壳”价值,九鼎投资将旗下的PE业务装进上市公司,从而借壳上市,果然,在拿下中江地产(后更名为“九鼎投资”)4个月之后,九鼎成功将的PE业务注入上市,开创了新三板公司吃掉主板公司的先例,作为首家登陆新三板的PE,九鼎又一次成为“首吃螃蟹者”的人。

与此同时,融资了大批资金的九鼎开始高举旗帜全面转型为“金控集团”:

2014年7月,九鼎出资2亿元成立九泰基金,进军公募行业,成为我国第一个民营PE机构设立的公募基金。2014年10月,九鼎出资3.64亿元收购天源证券51%股权,后更名为九州证券。同时九鼎还布局了P2P、第三方支付等互联网金融平台,希望最终打造大资管的生态链,此外,九鼎集团此间还以20亿元,设立全资子公司九信投资管理公司;以8000万元收购华海期货,后更名为九州期货。

九鼎集团的金控帝国开始形成,一度九鼎集团的市值曾高达千亿,风光无限。

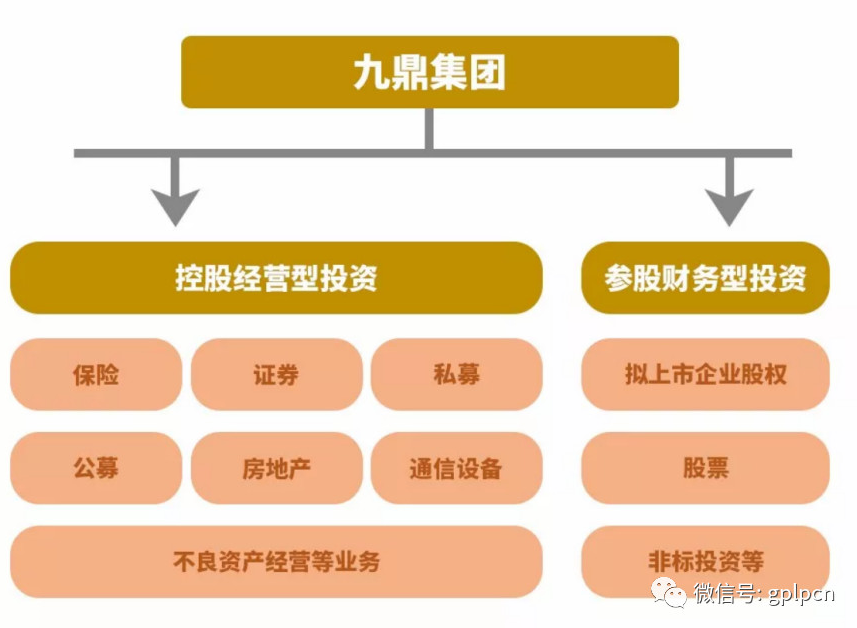

外界一度用“金融全牌照”来描述九鼎在金融领域的布局。九鼎金融版图里,集齐了证券、保险、公募基金、私募、支付等牌照。在当前聚焦主业的战略下,九鼎手上的金融牌照将何去何从,备受市场人士关注。

然而,九鼎集团的疯狂及高潮开始止于此,随后一路下滑。

(图片来源:微信公众号财报局)

2018年3月28日,九鼎集团在停牌1023天后复盘交易,交易首日开盘跌停。当天收盘价报3.42元/股。总市值也从千亿下跌至513亿元,逾500亿元市值一日内蒸发。并且直至收盘,盘面依然有超过3.6亿股卖单。停牌前,九鼎股份股价为6.83元/股,复盘日暴跌49.93%,股价则被腰斩。

截止2018年11月21日,股价为0.96元/股,市值缩减为144亿元,较复牌前1025亿元市值跌去近881亿元,跌幅超过85%,一切好像又回到原点。

而导致一切的原因,则是作为一家投资机构的贪婪与疯狂——在急于赚快钱、或者说无法从容地追求长期价值的背景下,根源于九鼎基因里改变命运的焦虑被赤裸裸的放大。作为投资圈“规则破坏者”,九鼎一度被同行“孤立”,被解读为激进作派的“快募快投”,正暴露了九鼎在投资心态上的不成熟。

“欲速则不达。”

慢,似乎是九鼎一直忌讳的词,“精力极其旺盛”、“干劲十足”“凶猛野蛮”等词汇都曾是九鼎的代名词。但是这一刻的九鼎的速度却不得不慢了下来,九鼎内部经历着5年野蛮生长后产生的阵痛,这场阵痛使得不少怀揣着PE梦的年轻人,选择默默地离开。

在如今的裁员风波当中,人数最多的开发团队和行研团队为重灾区,一般来说八九个人的团队裁2到3个人,从最晚入职的新人入手,基本上都是新人,给予一个月的补贴。

开发团队和行业研究团队占绝大多数,庞大的投研队伍虽然保证了九鼎源源不断的项目,但也造成了九鼎大量的投入和开销。因为太过缺钱,九鼎也不得不裁员以节流。

看似强大九鼎,它的起家之术及投资能力事实上并未得到主流投资圈的认可。

在GPLP君看来,以九鼎为代表的中国民营金融公司,早期发展中或多或少都存在“监管套利”的情形,但随着国家金融监管的趋严,套利现象逐渐式微,九鼎资本运作的大戏落幕代表着民营PE的大时代正在过去。

或许,伴随着如今的一二级市场价格倒挂,简单的一二级市场套利早已经成为投资圈的历史。