作者:佩韦

来源:GPLP犀牛财经(ID:gplpcn)

2018年6月,三力制药(832708.OC)终止新三板挂牌,并于12月递交招股书,计划在主板上市,预发行不超过4074万股,募资2.37亿元,分别投向GMP改造二期扩建项目、药品研发中心建设项目和营销网络建设项目。

其中,药品研发和营销一直是困扰制药企业的核心内容。并由此衍生出了很多制药企业的弊病,比如药价居高不下,营销成本过高等。

GPLP犀牛财经在查阅三力制药招股书时发现了下面的问题。

应收账款占比逐年增加

三力制药自设立以来,最广为人知的,便是它主治咽喉疾病的中成药“开喉剑”。不仅在咽喉疾病中成药喷雾剂市场占据较高的市场份额,且对公司的业绩贡献也较大。

自2015年~2018年上半年(下简称:报告期内),三力制药开喉剑喷雾剂(儿童型)和开喉剑喷雾剂的销售收入合计分别为3.28亿元、4.88亿元、 6.11亿元和2.86亿元,占主营业务收入比例分别为91.55%、94.91%、95.80%和95.66%。公司的产品结构相对集中,对开喉剑喷雾剂(儿童型)、开喉剑喷雾剂的依赖性较强。

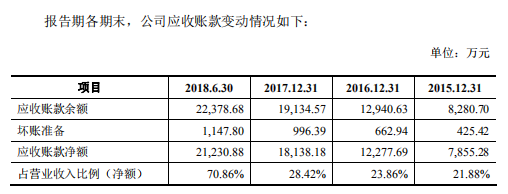

但是该药品的付款方式通常采取的是应收账款的方式,GPLP犀牛财经查询发现,报告期各期末,三力制药的应收账款净额分别为7855.28万元、1.22亿元、1.81亿元和2.12亿元,占营业收入的比重分别为21.88%、23.86%、28.42%和70.86%。应收账款逐年上升,且今年仅上半年便激增到2亿多元,占营业收入的70.86%。

图片来源:三力制药财报

尽管三力制药表示客户资信状况良好,信用政策保持稳定,且公司应收账款回收管理制度执行到位。

但是,如果公司成功转到A股主板上市,销售规模可能持续扩大,应收账款净额上升。这时三力制药的客户资信状况、经营状况一旦出现恶化,导致应收账款不能按合同规定及时收回,将会给三力制药带来巨大的坏账风险。

重营销、轻研发

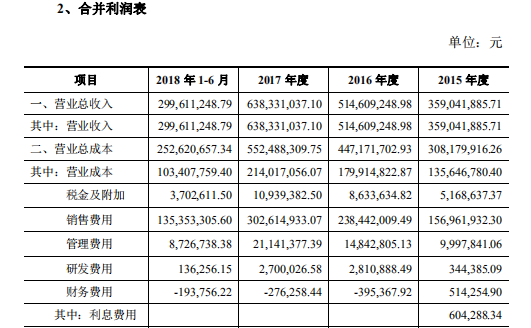

另外,三力制药的营销费用占比也是惊人的。

GPLP犀牛财经查询了三力制药财报发现,三力制药在2015年-2018年上半年,销售费用几乎占到了营业总收入的一半,在2017年,达到了47%。而相比之下,研发费用在此期间甚至没到过0.6%。

这样的制药企业就有点欢乐了,更像是一个大型的“进口药店”。

图片来源:三力制药财报

从整个行业来看,绝大多数药品的新药研发都极为漫长、艰难。且通常在成百上千个药品研发项目中,最终只能有一个产品成功上市。

因此,一款新药一旦上市之后,制药企业通常会加大营销力度,尽快回笼资金。

尽管制药厂渴望回本的心情可以理解,但是药品创新研发能力才是制药企业的核心竞争力。

目前中国抗肿瘤药市场规模1400亿元左右,其中进口药约占1/3,疗效最好的药物几乎全部依赖进口。如此高的进口率不仅抬高了原本就高昂的药价,让普通人难以负担;还表现出了我国制药企业在研发方面的缺陷和不够重视。

但是,在国内市场上已经有一些医药先锋企业开始重视药品的创新研发,比如,已在A股上市的恒瑞药业和复星药业投入研发费用已经占到收入比重的12.71%。可见研发创新实力已经越来越成为一家制药企业竞争力的标尺和市值变化的风向标。