作者:何维

来源:GPLP犀牛财经(ID:gplpcn)

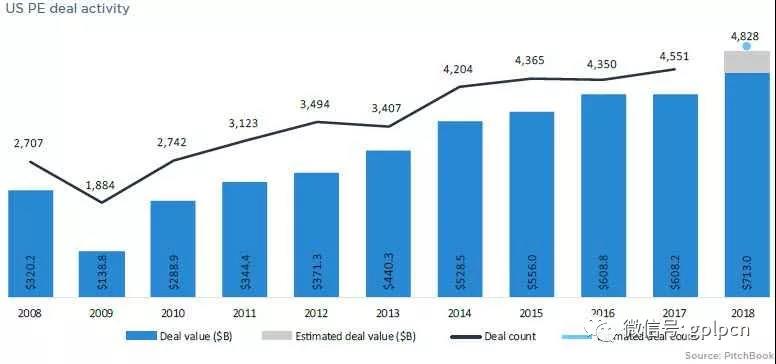

2018年,美国私募圈出现了巨大变化,蓬勃发展的市场环境推动该行业达到了有史以来最大的交易量。根据PitchBook分析师的说法, 随着2018的年的数据不断完善,该年可能是美国PE有史以来最好的一年。不过,筹款和退出方式在2018年都有所放缓。

下面通过2018年美国私募股权的分类数据进行主要趋势分析。

交易活动超过7000万美元

去年是美国PE行业首次在一年内完成4800多笔交易,交易价值接近2007年金融危机前的数额。数笔超大型交易案在2018年第四季度结束,其中包括新更名的Refinitiv公司 (前Thomson Reuters的金融和风险业务)的170亿美元收购。2018年将完成的最大交易仍然是JAB Holding以210亿美元收购了Pepper Snapple Group,该集团与Keurig Green Mountain完成合并。

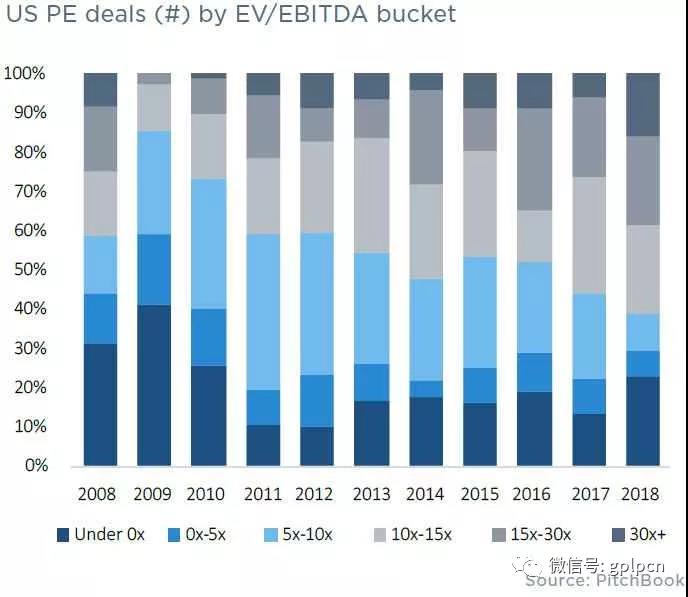

成交价超10倍的案子比以往任何时候都多

与2017年相比,EV/EBITDA 的中值倍数略有下降, 但价格超过10倍的交易案比例达到了61.4%,为历史最高水平—-这与美国的证券市场形成鲜明对比,后者的市盈率同比大幅下降。私募公司希望利用其丰富的资金储备,促成15笔且每股超过10亿美元的私募股权投资案,预计今年美国的此类交易数量将继续激增。

2018年的交易规模几乎翻了一番

去年,附加协议的激增是SBOs大幅下降的关键因素,而这种行为也推动了附加交易的中位规模。与2017年6190万美元的中位数相比,1592亿美元的中位数附加规模增长了157%以上。相比之下,二次收购规模的中值几乎持平, 同比增长约3%。

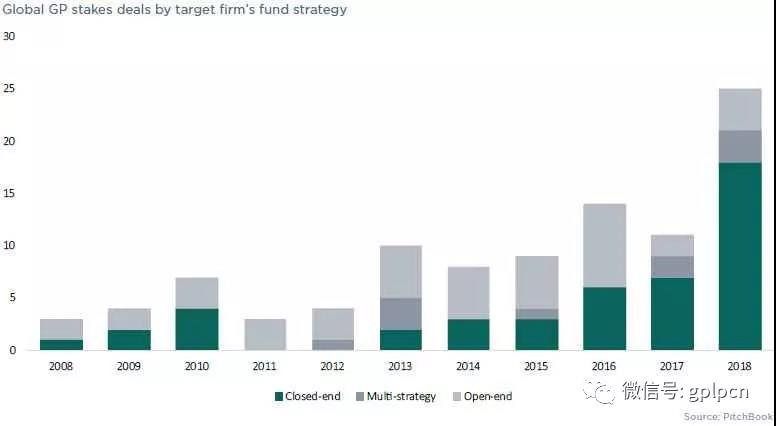

GP股权交易在2018年创下新纪录

这份报告包括对GP股权的关注,其去年创造记录的交易数量,是目前该领域最有趣的趋势之一。

GP股权投资的激增没有显示出放缓的迹象,因为交易来源的范围正在扩大。最活跃的两家GP股权投资者是路博迈子公司Dyal Capital Partners和高盛旗下AIMS集团。

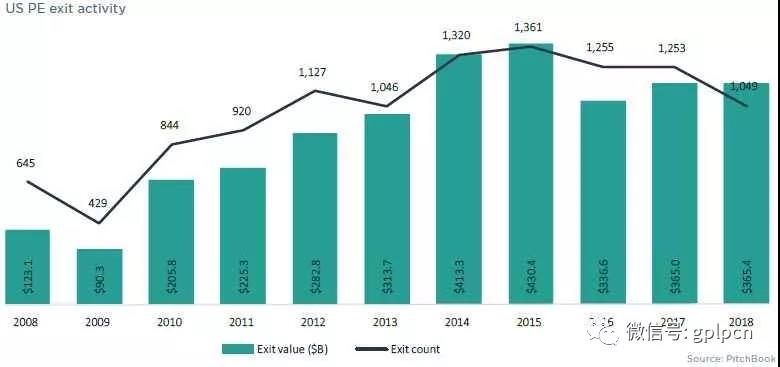

尽管退出数量有所下降, 但退出值仍然相对持平

尽管去年交易数量下降了约16%,但PE公司的退出额约3654亿美元,比2017年的退出总额价值略有增加。与此同时,其退出规模的中位数为3.3亿美元,这也是有记录以来最大的退出额。有80个退出超过10亿美元的案例,其中包括95亿美元未来能源控股 (fka txu)的出售案,退出数量比2017年的75个和2016年的65个显著增加。由于持有时间较长,数量也更多,预计价值数十亿美元的退出数量将继续增加。

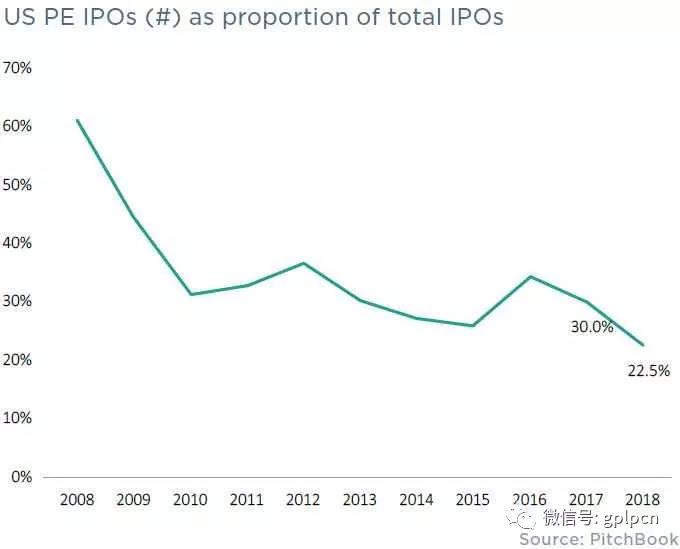

PE支持的IPO总数占比成十多年以来最低

去年,PE支持的IPO退出额接近500亿美元,为2014年以来的最高水平,考虑到股市动荡,这一数字实属强劲。许多最大的退出案发生在科技领域。上市一直是私募领域的最终策略,在过去10年中,私募支持的IPO公司比例正在逐步下降,2018年占比为22.5%,为2008年以来的最低水平。

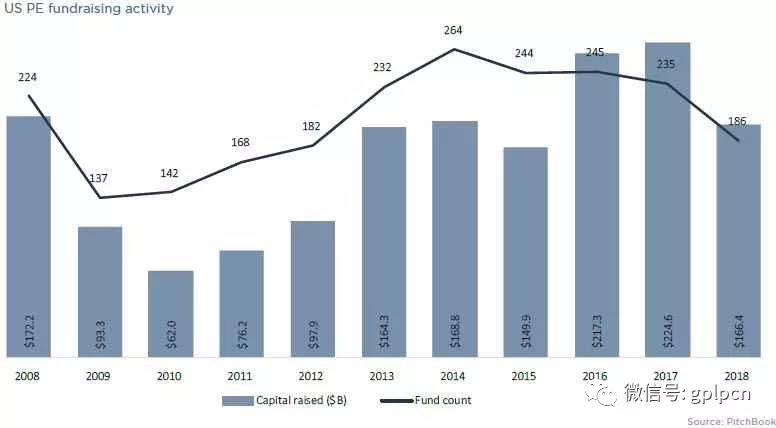

在连续几年筹得2000亿美元后,筹资活动出现下滑

去年创纪录的交易活动是由过去几年强劲的融资环境所造成的–2018年的趋势并没有继续下去。筹款活动在2017年创造了纪录,共筹集2240多亿美元,其中PE筹资超过了2000亿美元大关,2018年的情况显著放缓。

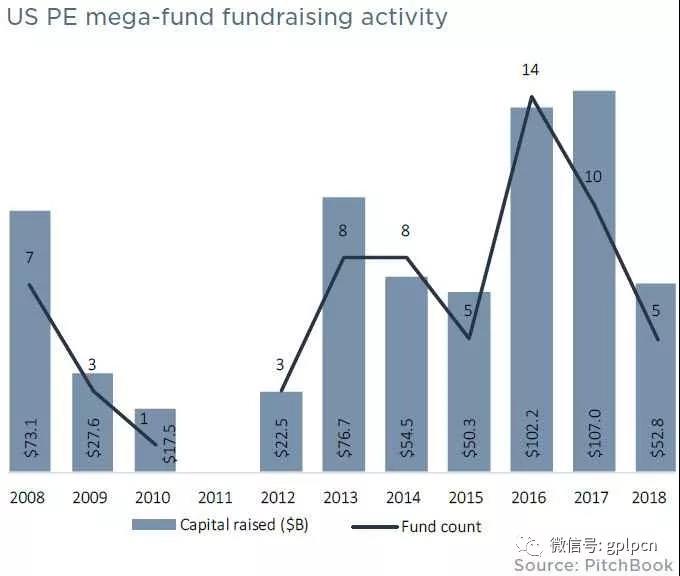

大型基金活动减少一半

大型基金关闭数量的减少是去年筹款下降的主要原因。2018年有5个公司关闭, 总额为528亿美元,不到2017年的一半。仅这一原因就使得2018年全年583亿美元筹资总额同比下降90% 以上。不过,去年一些私募史上规模最大基金已经关闭。其中,Carlyle以185亿美元的身价关闭了第七只旗舰基金, Hellman & Friedman第九支基金以160亿美元收盘。

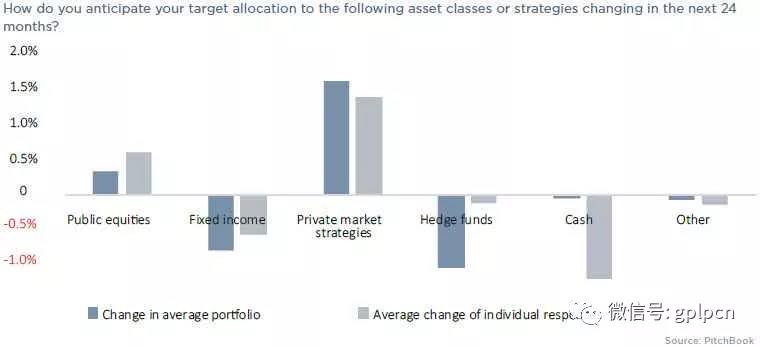

私人市场配置将进一步扩大

在过去的几年里,一个共同的主题是有限合伙人以牺牲传统资产类别为代价,增加在私募市场的配置,预计这种情况将继续下去。根据我们对2018年机构投资者的年度调查,受访者预测他们的平均私募股权配比将上升 1.6个百分点,达到32.5%。