作者:丹青

来源:GPLP犀牛财经(ID:gplpcn)

国信证券的故事说来话长。

曾经的国信证券在资本市场喝叱风云,然而,在刚刚过去的2018年,国信证券可谓流年不利,除了因保荐业务和财务顾问业务受到监管层处罚外,其财务顾问业务还被卷入逾20亿元收购案“诈骗门”。在2018到2019跨年之际,又被前保代马华锋“死磕”,号称要爆料“2018年证券市场最大的丑闻”。

很多人问:

国信证券到底怎么了?

那么,国信证券到底怎么了?

GPLP犀牛财经与大家一起走进国信证券背后的故事。

离职门里的国信证券:保代离职与被前保代马华锋“死磕”

都说保代是券商的重要资产,各家券商对保代可谓呵护至极。

然而,对于国信证券来讲,在过去几年却一直深陷保代离职门及撕逼当中,充分验证了国信证券的滑落与萧条。

2017年年初,一则“老魏招门徒”的招聘H5广告引发了金融圈内的热议。其中的“老魏”便是国信证券原投行部董事总经理魏其芳,作为业内的资深保代,他主导了科士达、齐心集团、中新科技、山鼎设计等IPO经典项目及广发证券、京东方、金地集团等再融资项目。

魏其芳资作为资深保代,出去“单干”,走精品投行路线,利用自己强大的人脉关系,依然可以寻觅到该行业有价值的项目。但这对于国信证券来说,却是少一位核心队友,多一位潜在对手。

这不是“离职门”的结束。

2019年的新年,国信证券迎接的不是惊喜,而是被前保代死磕的当头一棒。

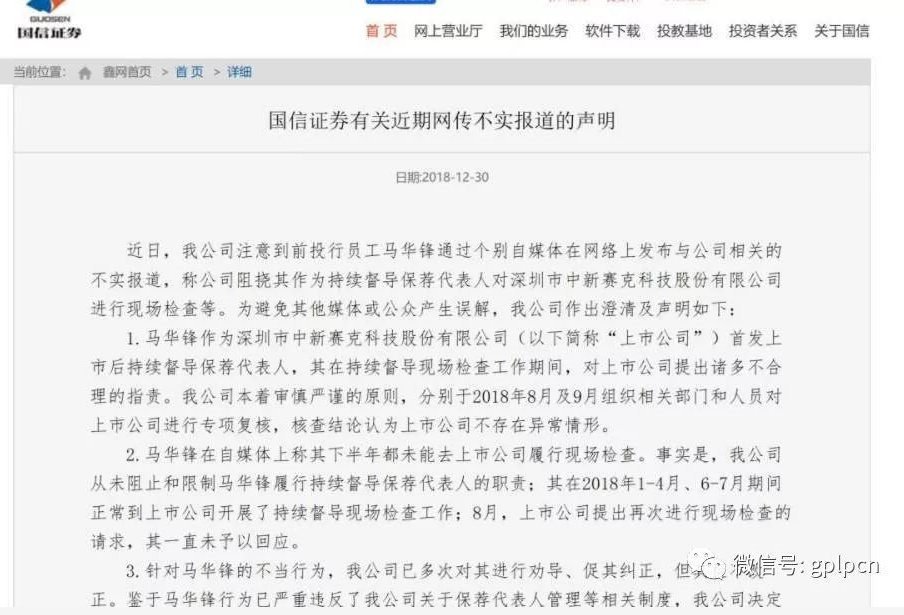

2018年12月30日,国信证券在其官网上发布的一则《有关近期网传不实报道的声明》(以下简称“《声明》”)中,直接承认开除马华锋的原因是因为中新赛克的持续督导问题,也由此,正式官宣刚刚上市届满一年的中新赛克卷入国信证券保代督导开除门的漩涡。

这让国信证券与前保代马国锋在持续督导企业的现场检查前夕突遭单位“开除”一事继续发酵。

当然,事情并不复杂。

事件导火索为马华锋突然接到了国信证券的一份解除劳动合同通知书。通知书给定的与马华锋解除劳动合同的具体时间是2018年12月19日,而马华锋本来计划在2018年12月24日至28日对中新赛克进行现场检查。

据马华锋方面介绍,就国信证券单方面解除保代劳动合同,阻止保代履行持续督导义务、披露的持续督导检查报告涉嫌虚假记载、罔顾事实等行为,以及中新赛克存在的问题,他已于2018年12月30日左右向证监会进行了网上举报。

对此,国信证券自然也不甘示弱。

于2018年12月30日发布公开声明,将双方存在的矛盾公开化,称马华锋在持续督导现场检查工作期间,对上市公司提出诸多不合理的指责,因此以违反公司保荐人代表管理等相关制度为由,决定解除与马华锋的劳动合同。

虽然双方各执一词,但据马华锋表示,2018年6月11日至15日,其同事4人赴在中新赛克主要办公场所南京市对中新赛克进行了现场检查。在检查中,中新赛克内审负责人以各种理由推延并未能提供相关资料,并称部分资料在深圳,提供的内审报告内容空洞、仅包含内审个别环节。

根据检查结果,他起草的现场检查报告对8类共50余项检查事项中的8项出具了“否”。向国信证券进行了专门的初步汇报,并提醒需要向监管部门汇报。但国信并购业务2部负责人未经必要的复核等程序,就起草汇报说反映内容不属实。

另外值得注意的是在后续2018年12月28日,中新赛克公告的《国信证券股份有限公司关于公司持续督导定期现场检查报告》中,上述被否的8项皆被改为了“是”,保荐代表人也换成了他人。

马华锋表示,根据会计重要性原则,有些财务问题在一些范围内可以容忍,但是超过一定限度后,财报就会失真,自己作为保代,只能出具保留或否定意见。

中介机构对上市公司出具保留意见的,本来就已不多见,而保代单枪匹马“手撕”上市公司,且在自家券商多次“进行劝导、促其纠正”的情况下,仍然“拒不改正”的,更是罕见。

谁是谁非,事情真相自会有大白的一天。

财务顾问业务卷入20亿元收购案“诈骗门”

2018年8月6日,宁波东力发布一则公告称,其全资子公司深圳市年富供应链有限公司(下称年富供应链)及高管团队涉嫌隐瞒年富供应链实际经营情况,通过多家海外关联企业,侵占宁波东力资金,骗取公司股份及现金对价21.6亿元,骗取公司增资款2亿元,诱骗公司为年富供应链担保15亿元。致使宁波东力遭受重大经济损失。

公开资料显示,宁波东力是一家主营装备制造业和供应链管理服务业的企业,成立于1998年,并于2007年在深交所上市。2017年初,公司通过非公开发行股份及支付现金购买年富供应链100%股权,交易对价为21.6亿元。

作为母子公司,二者为何会陷入如此纠纷当中呢?

由于21亿元高价收购,宁波东力简直把年富供应链当做一个宝。2017年8月份就把年富供应链并入上市公司合并报表,又是增资,又是担保。

且慢,在合并的过程当中,宁波东力突然发现有点不对劲,该公司并非收购前宣称的如此有价值及重要。

于是,感觉吃亏的宁波东力随后开始了行动,其在2018年7月2日公告称已经收到了《立案告知书》,遭遇了年富供应链的合同诈骗。

截止2018年8月6日,年富供应链银行账户被冻结资金约5亿元,年富供应链资金不能统筹安排,原有债务计划无法正常执行,导致银行贷款等债务56415万元逾期。

2018年12月27日,宁波东力公告称深圳市中级人民法院裁定受理子公司年富供应链破产清算申请,年富供应链正式进入破产清算程序,并由深圳市正源清算事务有限公司接管。

那么合同是甲乙双方的责任,一个愿打一个愿挨,到底与国信证券有啥关系呢?

原来,在这起收购项目中,涉及的除了交易双方,还有中介机构,而根据宁波东力的公告,担任此次收购交易的独立财务顾问正是国信证券。

在宁波东力的公告中,国信证券作为独立财务顾问曾就此收购事件给出9条结论意见。国信证券认为,“本次交易所涉及的资产和股份定价合理,所选取的评估方法适当、评估假设前提合理,发行股份购买资产的定价方式和发行价格、募集配套资金的定价方式和发行价格均符合中国证监会的相关规定,不存在损害上市公司和股东合法利益的情形”等。

宁波东力工作人员表示,在收购事项中上市公司不排除对标的公司各项报表审核不严的责任,可能存在调查不尽职的责任。此次被立案调查,最终被行政处罚的主体可能跟此案件司法机关的刑事认定有关。如果隐瞒债务的情况发生在重组过程中,相关中介机构可能被追责,也需要承担一定的责任。

按照宁波东力的说法,作为第三方的国信证券同样也推卸不了责任。

2019年,显然这起未了的纠纷还要继续。

因5年前保荐*ST华泽违规,没一罚三领千万罚单

除了上述麻烦,国信证券还吃到了一张千万的罚单。

2018年5月21日,国信证券公告,收到证监会行政处罚事先告知书。具体内容为证监会已经调查完毕,拟作出行政处罚,国信出具的三份与华泽钴镍有关的保荐书与报告书,涉嫌虚假记载、重大遗漏。

虽然事情有点陈旧,然而却不得不提,这笔罚单跟5年前的一笔业务有关。

公开资料显示,2012年起,*ST华泽的前身*ST聚友,展开重组恢复上市。2013-2014年间,国信对重大资产重组、关联交易、盈利预测实现情况等出具独立的核查意见,同时还于2014年1月3日发布了*ST聚友的恢复上市保荐书,后来以“华泽钴镍”的身份重新上市。

不过,令人失望的是,上市之后,华泽钴镍却未兑现业绩,业绩连年亏损又戴帽变*ST华泽,还连连被监管层调查。2015年,*ST华泽接到证监会调查通知书,称其涉嫌信息披露不实等证券违法违规。

2018年,*ST华泽在经历董事长失信、董监高管纷纷离职、业绩扭亏无望、26个跌停之后,同时也让5年前保荐其上市的券商国信证券吃了张巨额罚单。

2018年1月,证监会发布行政处罚决定书,对华泽钴镍相关责任人进行处罚。同时被立案的还有国信证券,因为在核查上市公司关联交易等方面未勤勉尽责,要处罚。

这一罚就不是小数字,合计对国信罚没资金2800万元。虽然除了罚没资金,并没有对国信保荐业务和财务顾问业务实施暂停的处罚,但给国信带来间接损失损失不小。

风波不断 失去光环的国信证券

国信证券尽管仍然在券商的第一梯队,但是早已经没有了过去的荣光。

上一轮牛市,国信证券经纪业务因泰然九路营业部的经营模式享誉整个券商,全国重点城市营业部的交易量也都遥遥领先。即使佣金收取最高费率,客户也是趋之若鹜。

但是如今,经纪业务没有了以往的高光时刻,2018年6月,传奇营业部泰然九路营业部总经理张定军也出走了。随后国信证券多个分公司总经理也被作出调整,据国信证券称,此举为国信证券优化分支机构管理体制的举措之一。

公开资料显示,早年间凭借“狼性”文化和“人海战术”的大规模营销策略,在张定军的带领下,国信泰九一举成为全国最大的营业部,在巅峰时期体量堪比一家中小型券商。泰九营业部股票交易金额多次在全国排名中位于首位。

随后,“泰九”模式也一度成为其他券商模仿的对象。与如今的动辄万三的佣金战不同,高佣曾是“泰九”模式的特点之一。国信证券曾以四大等级区分服务与佣金战对抗,咬定千分之一点五的佣金率不放,并在曾经的报道中对媒体直言佣金高一些没有关系,关键是要有料,要准。

不过,境随时迁,伴随着证券行业日趋激烈的竞争,促使着证券行业的产品服务体系和营销模式也开始发生了较大变化,曾经为国信证券带来快速增长的“泰九”模式开始面临了变革的压力。

这跟国信证券的业绩下滑同样息息相关。

据国信证券此前披露的2018三季度财报显示,公司在2018年前三季度营收与净利润双双下滑,营收63.38亿,同比下降27.52%,净利润19.38亿元,同比下降42.34%。

事实上在早2016年,国信证券营收净利润就已快速下滑近半,此后的2017年净利润仅增长了0.41%,营收仍为负增长。进入2018年以来再次遭遇下滑。

来源:choice数据

根据2017年报显示,经纪及财富管理业务实现营业收入 54.17 亿元,同比2016年减少 20.20%。另外经纪业务市场份额也在不断下滑,2014年一季度国信证券市场份额3.76%,到2017年一季度下滑至3.21%,2018年再度下滑至3.02%。

在业绩压力之下,泰九模式也到了非变革不可的地步。

有业内人士表示:“这可能代表国信证券总部对泰九原来分支机构独大的模式,也忍无可忍了。张定军的免职代表了传统经营模式到了必须被颠覆的情况,因为分立山头、各自为政,原来分公司的权力太大了。”

对于自己的离任,张定军在亲笔信中称“很突然,但是也很自然,每个时代都有像泰九这样的奇迹出现,这也许是一个时代的结束。”

而伴随张定军的离职,曾经在经纪业务辉煌一时的国信证券也不得不宣告一个时代的结束。

事实上,早在五年前,开始走下坡路的国信证券就开始进入多事之秋,除了经纪业务,投行等优势业务也纷纷出现问题。

自2014年年底上市以来,国信证券风波一直不断,国信证券多次遭受监管层的行政监管和立案调查,暴露了其内部控制、风险管理不当、未能勤勉尽责等问题。近期的投行业务触雷、经纪业务下滑、关键人物变动,共同组成了国信证券当下的艰难处境。

然而,对比国信证券曾经的辉煌,如今的国信证券多少有点令人惋惜:

多年前,国信证券曾在资本市场扮演了“IPO杀手”的角色。据中国网此前统计,国信证券是2011年、2010年连续两年蝉联“IPO杀手榜”冠军宝座。

然而仅仅几年后,国信证券就被证监会降级处罚,在证监会2016年9月份公布的2016年证券公司分类结果显示,国信证券从AA级下降至BBB级,直接影响了当年三季度的业绩,造成大幅下滑。

对此,一位券商投行人士表示:“国信证券发展太快,投行仍然存在粗放式管理问题,团队作战导致了风控风险较高,单个项目质量难以保证。”

与国信证券的落寞形成对比的是,在过去几年,伴随着互联网金融的冲击,拥有流量的券商借以互联网运营获得了巨大的成功,线下银行网点的营销模式已经被交易软件或第三方软件导流所取代。

大润发的创始人曾经感叹,“我们曾经战胜了所有竞争对手,然而却败给了整个时代。”

或许,在时代面前,求新求变不利的国信证券令人扼腕。