作者:丹青

来源:GPLP犀牛财经(ID:gplpcn)

进入2019年,银行IPO热度不减。据GPLP犀牛财经了解,目前有11家银行正在A股排队审核中,苏州银行就是其中之一。

截止3月1日,证监会最新数据显示,苏州银行依然处于预披露更新状态。

GPLP犀牛财经注意到,尽管苏州银行曾在票据业务上多次被罚,不良贷款率有所上升,但相对来说整体营收和利润表现还不错。

被质疑内控治理堪忧

苏州银行的前身是东吴农村商业银行。2010年9月,苏州银行经过改制,完成了从“农村”到“城市”的华丽变身,正式挂牌营业,开启IPO之旅。

自踏上IPO之路,苏州银行的一系列的处罚和诉讼问题曝光在镁光灯下,特别是“票据风险”事件更是备受关注。

先是2016年披露的招股书中自曝的4.5亿元票据官司,随后2017年又曝出苏行淮安支行因内控不力、商票风险等问题,被罚20万元。

票据官司最早要追溯到2015年7月2日,彼时鄂尔多斯农商行向苏州银行转贴现一批金额为6亿元的商业承兑汇票,而鄂尔多斯农商行的汇票则是从新疆阿克苏库车国民村镇银行手中“买”来的,双方签订了《商业承兑汇票转贴现合同》。

当日,苏州银行就以同样的手法将这批票据转让出去。经过多次转让,票据转到了民生银行三亚分行手里。最终,该批票据中有5亿元到期后无法兑付。由此,苏州银行向鄂尔多斯农商行提起诉讼,索要票据款。

就在IPO揭短的事才过去不久,处于筹备IPO敏感阶段的苏州银行,又出现在了银监分局的罚单上。根据处罚公告,苏州银行淮安支行因“贷后资金监控不力,贷款资金被挪用作为商票保贴业务质押存单”违规被当地银监局罚款20万元。

事实上,苏州银行相关的诉讼、处罚案件并不止这两起。2018年,裁判文书网公布了一则挪用资金案件,据GPLP犀牛财经了解,苏州银行洋河支行一位客户经理利用职务之便为100多人提供伪造材料,骗取自家银行贷款金额达2700万元之多,供自己和他人使用。最终,犯案人员分别被判处一年至八年半不等有期徒刑。

据不完全统计,2016年以来,苏州银行因乱收费、漏缴税、违规等行为,合计遭受12起行政处罚,涉及罚款金额合计约119.23万元。透过现象看本质,苏州银行种种情况的发生,直接反映了其内控治理存在的问题。

不过,苏州银行相关负责人对GPLP犀牛财经表示,对于银行的所受 12 起行政处罚为2016年以来三年累计数量,且处于上市银行平均水平以下,所有的处罚信息均公开可查,并不能就此判断内控有问题。况且近年来银行业进入强监管时代,本质上促进了行业的规范和持续健康发展,未来将苏州银行继续提升全员合规意识和执行落实,全面强化内控管理质效。

盈利增长 息差在下降

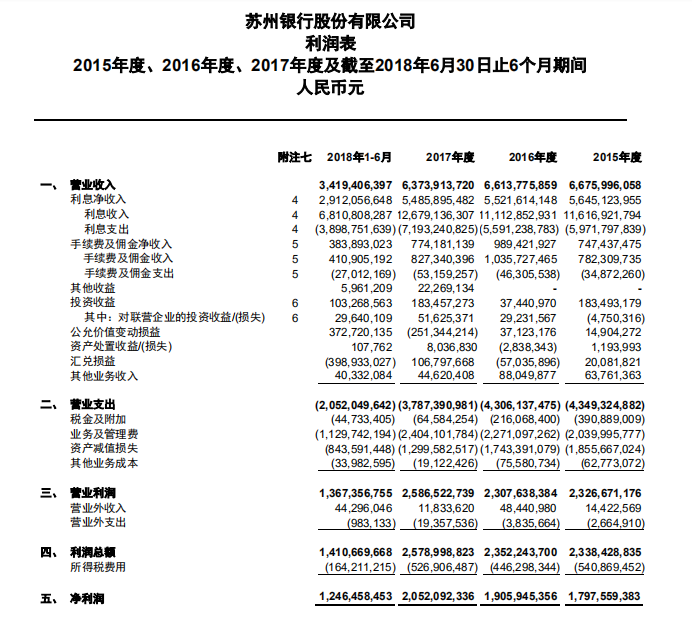

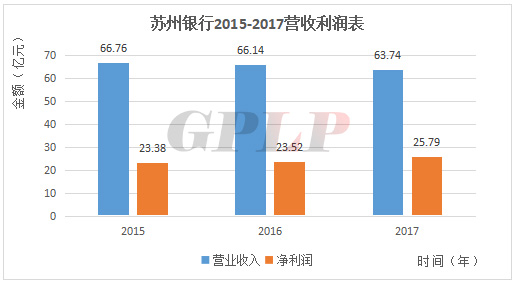

根据苏州银行2018年半年度公开报告显示,2015年-2017年营业收入分别为66.76亿元、66.14亿元、63.74亿元。2015年-2017年净利润分别为23.38亿元、23.52亿元、25.79亿元。

可以看到,苏州银行的营业收入和净利润基本保持稳定。

进一步观察盈利能力指标发现,在整体表现不错的前提下,苏州银行的净利差、息差在逐渐收窄。2015年至2017年,该行净利差分别为2.5%、2.05%、1.80%,同期净息差则为2.75%、2.64%、2.01%。

随着苏州银行净利、息差的逐渐缩减,这也意味着躺着赚钱的好日子或许会成为往事。这对于现阶段纯靠“利差赚钱吃饭”的苏州银行来说,其营收的持续增长将受到严峻挑战。

但总体来说,苏州银行现状表现不错。

该行相关负责人表示,2018年,该行营业收入已突破70亿元,较上年增幅11%,未来将继续践行“以小为美,以民唯美”的服务理念,持续打造风控有效、科技引领、专业专注的新时代普惠银行。

市场担忧不良贷款余额上升

近年来苏州银行依托于苏州发达经济体,资产规模稳步增长,2017年,苏州银行资产总额2841.18亿元,同比增长9.10%;从资产构成来看,以贷款和投资资产为主,分别占比40.82%、32.08%。

贷款方面,2017年,苏州银行贷款规模1159.64亿元,同比增长14.84%,主要投向制造业、水利、环境和公共设施管理业等行业,前两大行业贷款占比33.21%,行业集中度较高。

另外根据苏州银行年报显示,2017年其不良贷款余额和不良贷款率从2016年的“双升”转为“一升一降”。2015-2017年,苏州银行的不良贷款余额分别为13.25亿元、15.45亿元、17.11亿元,不良贷款率分别为1.48%、1.49%、1.43%。

值得注意的是,2018年上半年苏州银行不良贷款率再次升至1.45%,高于同行上市公司1.37%的不良贷款率。

2018年2月,原银监会发布《关于调整商业银行贷款损失准备监管要求的通知》(以下简称“7号文”),设定了“逾期90天以上贷款纳入不良贷款的比例”这一指标。

按照7号文的规定来看,2015-2017年,苏州银行(逾期90天以上)不良贷款率分别为2.10%、1.88%、1.58%,高于目前年报披露的不良贷款率。

随着银行业对不良的认定偏向严格,苏州银行一旦按照“7号文”中标准界定不良贷款余额,那么,潜在不良贷款的增加不仅会导致其资产减值损失的增加,还会造成净利润的下滑。

不过该行相关负责人对GPLP犀牛财经表示,按照7号文的规定,逾期 90 天以上贷款全部计入不良贷款,如果按照同口径计算,在2018 年末,实际不良贷款率较上年下降 0.1 个百分点。

作为银行上市重地的江苏,目前已有南京银行、江苏银行、无锡银行、江阴银行、常熟银行、张家港行、紫金银行、吴江银行共八家上市银行。一直心心念A股上市的苏州银行,虽然从2016年就开始排队,但自身所存在的内控治理不足、营收增长乏力、不良贷款上升等问题都是必须解决的问题。