作者:叶枚

审校:一条辉

来源:GPLP犀牛财经(ID:gplpcn)

读者:科创板能够赚钱吗?

GPLP犀牛财经:要绝对相信中国的创新企业。

读者:那我们要不要参与?

GPLP犀牛财经:科创板的打新一定要参与的。

读者:……且走且观察

科创板正式交易的日期越来越近了,这可以说是中国资本市场的一件大事,所有人都在拭目以待。

当然,对于投资人来讲,他们最关心的,莫过于要不要参与科创板,科创板能否给他们带来丰厚回报。

今天,GPLP犀牛财经就结合创业板跟大家谈谈一下科创板回报这件事情。

科创板能否给投资人带来丰厚回报?

关于科创板的最新进展,根据最新情况,继6月13日的开板仪式后,目前已经有包括首批苏州华兴源创科技股份有限公司、烟台睿创微纳技术股份有限公司在内的6家企业获得科创板的注册申请。6月27日,第一股华兴源创开始申购。

因此,按照目前的速度,两个月内就能开到首批科创板集体上市企业的数量。

这些首批科创板集体上市的企业能否给投资圈带来赚钱效应呢?

答案不言而喻。

10年前,创业板开板之际,首批创业板首日平均涨幅在106%,并且在前五年中成为创业板市值明星股。

10年后,科创板再次万众瞩目,因其明星效应加之国内市场的炒作,因此,在投资圈,据GPLP犀牛财经统计大部分私募的态度,大家的反馈大多为:“科创板打新被认为是稳赚不赔的机会。”

那么,除了机构之外,大部分投资人如何参与科创板的投资机遇呢?

科创板如何打新 你知道吗?

客观来说,对于大部分投资人来讲,如同主板及创业板,无论是投资还是打新,只要满足科创板的要求,投资人都可以参与的。

不过按照历史规则,打新通常比正常投资回报高一点,因此,一直被很多投资人趋之若鹜。

那么,个人投资者来说,该如何参与打新呢?

GPLP犀牛财经根据相关公开资料整理发现,投资人参与打新主要有两种渠道:

第一种是直接网上打新;

直接网上打新的硬性规定

其一:要满足开户条件

门槛1:

沪市A股证券账户准入,科创板的开通只能是沪市A股证券的账户,并不需要去柜台办理,只需在APP上开通科创板相关权限即可。

门槛2:

要在股市有两年以上的交易经验,股票小白和刚入股市的萌新则无缘科创板。

门槛3:

A股账户连续20个交易日,日均资产50万以上。值得注意的是我在a券商有25万资产,b券商有25万资产,这种情形不符合开通要求,要在一个券商旗下才能满足开户要求。

门槛4:

风险测评要在积极型以上,而且信用记录保持良好。简单来说,要有一定的抗风险能力。

其二:满足申购条件

a、按T—2 日前20个交易日(含T-2 日)的日均持有市值计算,持有上证市值10000元以上,每5000元市值可申购一个单位;

b、每1个新股申购单位为500股,申购数量应当为500股或者整数倍;最高申购数量不超过当此网上初始发行数的千分之一。

c、市值只计算上海交易所股票,深圳交易所股票不算在内,市值计算以投资者为单位,单个投资者多个账户合并计算,并且市值计算包含融资融券账户。

举个例子,老王在科创板新股申购T-2日前20个交易日中,日均上证市值为20万元,则可申购科创板新股数量为:20*2*500=20000股。

满足开户条件的个人投资者如何参与科创板打新呢?

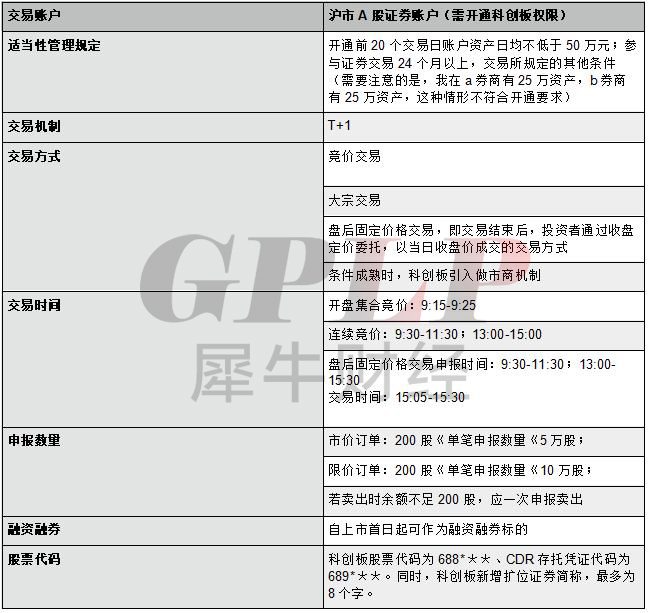

其三:要明确科创板的交易规则

具体参照下面简表:

第二种就是购买公募基金间接参与、通过战略配售基金间接参与。

GPLP犀牛财经重点给大家讲述一下。

参与公募基金间接打新

由于打新、参与交易的个人账户门槛资金在于50万元,但并非所有的投资人都符合这个条件。如果不想错过这个财富的盛宴,投资人该怎么办呢?

购买公募基金发行的科创板基金便是其中之一。相比个人直接参与网上打新,由于科创板企业允许未盈利企业上市,投资风险高,一般投资者想要判断一家公司投资价值的难度太大,让专业的基金筛选一遍,也是不错的选择。

另一方面,科创板网下发行比例将大幅提高,即便考虑到网上有效申购超过一定倍数时,要启动网下向网上回拨,但回拨后的网下比例也将从目前的10%大大提升到60%-70%。

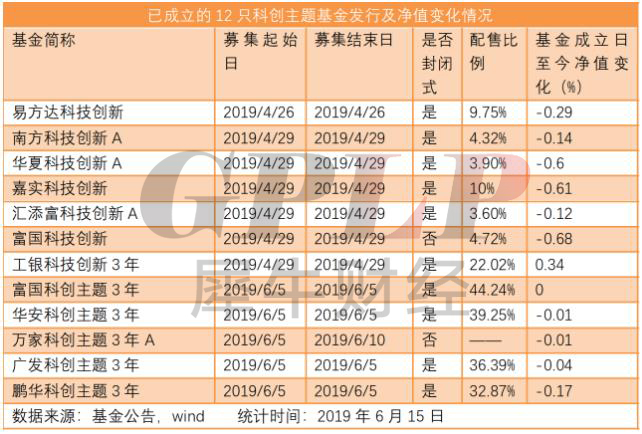

总之,公募基金在科创板网下打新上具备一定优势,截至2019年6月13日,共有62家基金公司申请了百余只科创板或科创主题基金。其中,已受理还未发行的基金104只,已成立的科创主题基金共计12只。

众多基金投资者又该如何选择呢?科创板基金和科创主题基金又有何区别呢?

一般认为,“科创板基金”应该是名称中含有“科创板”三字,且规定必须持有80%以上的科创板股票,但由于科创板刚起步,科创板基金缺乏充分的标的基础,这类产品尚未下发。另一类是科创主题基金,没有80%的科创板股票投资限制,可以买科创板也可以不买,而除投资科创板公司外,还可以投资A股其他科技创新类股票。

当然,这些已经成立的科创基金已经被追捧,单只产品10亿元的额度被抢售一空,现在是想买也买不到,只能寄希望于正在排队的科创板基金。

GPLP犀牛财经注意到,这些基金的选择配置也不是没有规则,也是以自己的选股策略。对于投资人选择其他基金,可以参考他们的选股策略是否有道理,然后作为评判标准。

比如华夏基金表示,将根据科创板各行业上市公司的特点,确定适合该行业的估值方法,结合对行业成长性的判断,参考历史估值水平以及类似状况下代表性国家和地区行业估值水平,确定该行业合理的估值,得出行业股价高估、低估或中性的判断。

易方达基金在估值分析方面表示,将根据科创板上市企业本身的特点,选择合适的股票估值方法,可选的股票估值分析指标包括但不限于市销率(P/S)、企业价值/销售收入(EV/SALES)、企业价值/息税折旧摊销前利润法(EV/EBITDA)、自由现金流贴现模型(FCFF)等。

嘉实基金的科创板估值方法则主要采用未来自由现金流的折现方法,用资产未来可以产生现金流的折现值来评估资产的价值,即DCF方法。同时基于DCF估值方法不同场景的假设下,灵活运用 PE、PB、PS、P/OCF、EV/EBIDTA 等估值方法,适用于科技创新企业的全生命周期,包括初创期、成长期、成熟期、衰退期。针对技术、生产模式或商业模式尚不成熟,但未来市场前景广阔的科创板公司,将根据其发展阶段做适度配置。

在招募说明书中对科创板股票估值方法着墨最多的是华安科创三年封闭,其表示将对处于不同阶段(初创、成长、成熟、衰退)、不同业态(互联网、传媒、电商、新药研发)的公司将采用不同的估值方法。对处于成熟期的公司,通常可采用现金流折现(DCF)、市盈率(PE)、 市净率(PB)等方式估值;对处于成长期的公司,依据其是否盈利可采用不同估值方法[1] 对于处于成长期、盈利模式逐渐清晰、但尚未盈利的公司,可采用PS、 EV/EBITDA等方式估值,[2] 对于处于成长期、且已经实现盈利的公司,除了采用PS估值外,也可采用PEG估值,[3] 若公司盈利增长路径较为清晰,未来盈利预期的确定性较强,也可采用现金流折现等绝对估值法,并在估计未来现金流过程中纳入公司增长的因素];对于一些新兴产业、新业态的公司,可采用更能刻画公司未来盈利能力、更具有针对性的估值方法。

总之,科创板的盛宴即将开席,你准备好了吗?