作者:七声

审校:一条辉

来源:GPLP犀牛财经(ID:gplpcn)

保险行业的“老大”中国人寿(601628.SH/02628.HK)又双叒叕举牌了,此次举牌对象是保险行业排名第三的中国太保(601601.SH/02601.HK)。

8月7日,中国人寿在中保协官网发布公告称,7月31日、8月1日通过港股二级市场连续买入中国太保H股股票,持股比例由4.87%增加至5.04%,构成举牌。

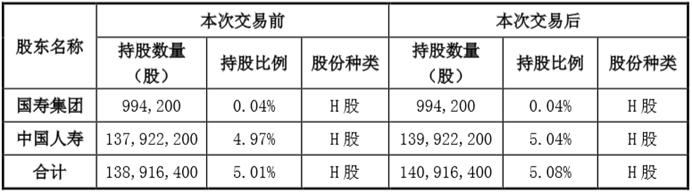

7月31日股权变动

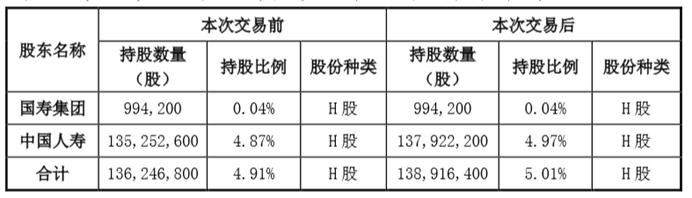

8月1日股权变动

虽然国寿集团此次并未参与增持,但国寿集团作为中国人寿实际控制人,并持有中国太保0.04%的H股股份,国寿集团已构成中国人寿一致行动人,中国人寿集团整体(包括中国人寿和国寿集团)合计持有中国太保5.08%的H股股份。

“举牌王”年内4次举牌

2019年以来,中国人寿频频举牌,是名副其实的“举牌王”。4月29日,国寿集团举牌申万宏源(000166.SZ/06806.HK),交易完成后国寿集团将持有申万宏源H股总股本的6.9052%%的股份。7月25日,中国人寿通过二级市场买入中广核电力(01816.HK)800万股,加上一致行动人持股,共持有中广核电力5.019%的股份。此前,中国人寿还曾两次举牌万达信息(300168.SZ),中国人寿及其一致行动人通过二级市场增持万达信息5497.25万股,累计持股占比达5.0117%。而中国太保已经是被中国人寿举牌的第四家上市公司。

数据显示,截至2019年3月31日,中国人寿权益类资产账面余额为5937.23亿元,在总资产中的占比高达17.84%。

中国人寿称,此次买入中国太保股票的资金来源为保险责任准备金,交易完成后,中国人寿会将此次投资纳入股权投资管理。

险企举牌为哪般?

早前也有许多保险公司钟爱交叉持股,手握巨资的险企在资本市场上扫货并非什么新鲜事。但是和当初险企扎堆举牌不同的是,此次举牌事件中,参与双方中国人寿和中国太保都是寿险企业中数一数二的巨头。

大型险企举牌往往出于多方面的考虑。保险股属于优质金融资产,分红多,股息率高,本来就备受青睐。

此外,不少业内人士也指出, 新版会计准则也起到了推波助澜的作用。根据IFRS9(国际财务报告准则第9号-金融工具)新规,举牌至重大影响可计入长期股权投资,在会计操作上采取权益法核算,按照持股比例和净利润的乘积计提投资收益,这导致股价波动对投资收益的影响变小。

值得注意的是,IFRS9于2018年正式生效,在目前上市险企中,只有中国平安一家于2018年1月1日开始实施,其他A股和H股上市险企将于2021年1月1日开始实施。

新一轮“举牌潮”或来临

不仅中国人寿,中国平安(601318.SH)近期举牌也颇为活跃。

7月26日,中国平安委托平安资管香港与中化香港、中国金茂签署了《配售及认购协议》,通过协议转让的方式,以每股4.8106港元,合计现金85.97亿港元受让中国金茂股份,使中国平安对中国金茂的持股比例由0.02%上升至15.22%。

中保协官网显示,2018年有9家上市公司被险资举牌,包括华安财险举牌精达股份,中国平安举牌华夏幸福、中国中药、天安人寿举牌奥马电器、国寿资产举牌通威股份……

2018年10月银保监会发声鼓励险资投资优质上市公司“纾困”股票质押风险,这对于引导保险资金入市具有正面作用。下半年,险资企业有望加大举牌力度,新一轮的“举牌潮”悄然而至。

近期发生的举牌事件大多以协议转让、参与定增为主,这与2015年从二级市场竞价买入有所区别,而且此轮举牌的交易目的多以长期价值投资为主,更加理性。