作者:弓长瑜

来源:GPLP犀牛财经(ID:gplpcn)

人瑞人才,2019年12月13日在港交所敲钟。号称中国外包人力资源第一股。

一般来讲,企业敲钟上市是创业团队最高光的时刻。

但这家公司敲钟之后,却引起很多人的关注。尤其是根据港交所相关的财务规定,该公司加上复合金融工具的公平净值核算连续三年的营收都为负值。

如果真的细看IPO申请书,在这样的一个财务报表背后显示出的“冰山一角”。

简单业务模式

刚上市的人瑞人才,号称是中国外包人力资源最大服务商,截止2018年12月31日的收入超过16亿元人民币,占到中国整体的外包人力资源市场差不多接近1.5%。

而这部分灵活用工业务,这两年占到该公司收入的比例超过90%,可以说是这家公司最核心的业务。

当然,人瑞人才也许觉得外包人力资源的名字不好听,给这个业务起名叫灵活用工服务,一下子就高大上起来。

可问题是所谓的外包人力资源这个行业,古已有之。

中国古代谓之“牙行”,西方近代称作“包身工”。

也就是一家企业先雇佣员工,再将这些员工提供给第三方的公司来使用,从中收取工资的差值作为收益。跟二房东一样是一个持续了近千年的行业,核心业务模式并不新鲜。

而聚焦到人瑞人才这家公司,看似非常风光的市场,其实并不如想象的那么乐观。

首先,该公司灵活用工主要职位都比较低端,可替代性强。根据IPO文件显示,这几年人瑞人才发展迅猛。2018年收入16.16亿元,近三年复合增长率107.2%;外包雇员达到19464人,近三年复合增长率109.7%。

但就在这样的情况下,该公司外包灵活用工职位主要是信息验证、客户服务代表、销售员、店员以及信息技术人员等低端用工职位,2018年这些职位雇员占比达83.9%。

其次,虽然服务很多独角兽企业,但核心客户比较集中,市场风险较大。三年来该公司对接的客户数目为3593家,近三年复合增长率13.7%。但其中核心的五个客户贡献的收入却超过45%,这意味着市场集中程度太高,未来有无法预知的风险。

最后,外包人力资源的收入并不稳定。由于该公司跟客户的合同规定是按每名外包员工基准,来计算服务费且每月按项目收取费用的。而该公司给客户提供的灵活用工合同一般期限为1-2年,其对外包员工一般采取标准雇佣合同,工资由该公司发放。简单地说,该公司赚取的其实就是差价费用。

但值得注意的是,若外包员工未能履行工作以及约定合同期限被解雇,该公司免费为客户提供替补员工,2018年可替补的员工占比合同员工达10.5%。

从这些点来看,人瑞人才的业务模式简单,市场的抗压性很低,利润率也低。

这从财务报表中也能看出端倪。

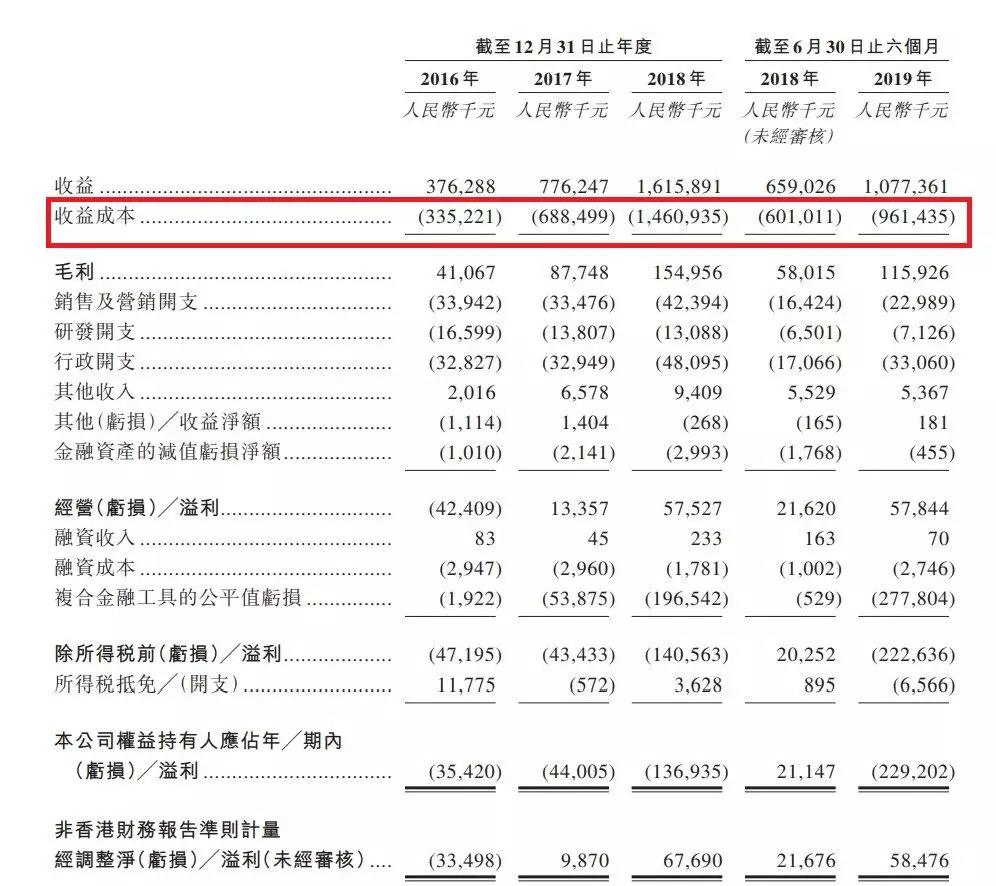

根据财务报表及后面的解读显示,这家公司截止2018年12月31日,总收入16.16亿元,但是总支出就有14.6亿元,其中超过95%都是支付的员工工资,毛利只有1.5亿元,净利润只有6769万,净收益率只有4.2%。

一家年收入超过16亿的公司,净利润不到7000万。作为上市公司的利润报表来看,这样的数据很难让人认同其发展前景。

引起遐想的融资

其实,这已经不是这家公司做的第一个上市报告和披露的财务利润报表。

因为半年多前,很多人也已经看到过这个净利润的数字。

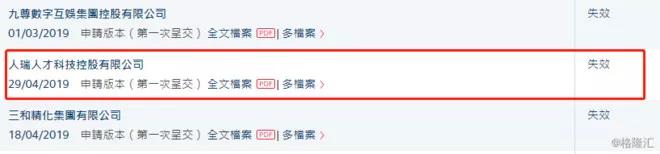

根据港交所网站显示的内容,人瑞人才曾于2019年4月29日递交过港股主板上市申请。但在某些方面存在问题,这个申请已经失效。

7个多月后的2019年12月3日,人瑞人才换了个券商又卷土重来,重新提交了IPO申请书。

这个间隔时间很耐人寻味。

港股IPO期间出现上市申请资料“失效”的情况并不鲜见,上市文件失效不等于上市失败,拟发行人依然可以通过更新资料重新申请并‘“激活”上市程序。

但人瑞人才的表现,在外界看来几乎就是迫不及待。根据时间推算,基本上就是4月底的这次上市申请被否后,在很短的时间内就选择了新的券商做保荐人,并重新梳理了所有的上市材料。

根据港交所上市的流程,一般在最终提交IPO申请书之前,会向港交所提供一个不含股价的版本。港交所会就此向上市企业提出问询,正常的企业一般会有两轮到三轮。再加上预路演、召集分析师开会以及与券商之间的沟通和路演的时间,企业会在最终递交上市申请书之前三个月异常忙碌。

这意味着4月底被否的人瑞人才,仅用4个月的时间就做好了重新上市的准备。

人们不禁要问,为什么这么急?

如果详细翻看IPO申请书中人瑞人才前几轮的融资情况,可能从中看出一些端倪。

这家公司经历了4轮融资,在融资过程中,很多大型企业都给予了加持,例如联想控股。

但根据其招股说明书中的数据显示,除了A轮是一个简单的优先股投资协议以外,B轮和C轮都是可转债的形式,D轮是在三轮基础之上的补充。

甚至C轮的投资方马鞍山紫荆花股权投资合伙企业(有限合伙)还采用了可转股的贷款形式,给该公司提供了超过4000万的融资。

当然在2018年12月31号之前C轮的借款本息都已经一次性还清,而可转股的相关内容也都被清除。

另外,根据D轮的协议,所有的前期投资人优先股的股权都已经被确认,而且这些协议的落实时间是在2018年的12月31日。

在风险投资中,这家公司已经指出这些给投资人的优先股,都是可转换可赎回的。这意味着,这些投资协议中一定有相关对于上市日期的最终要求,不然所谓的赎回就无法操作。

而存在这样要求的是投资协议,一般就会被风投行业认为是“对赌协议”。

如果这个逻辑成立,那接下来2019年这家公司的两次紧急提请上市举动,就可以理解了。

当不起的科技股

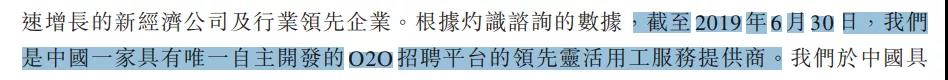

着急上市的人瑞人才,为了提升股价和估值还提出了另一个概念。

他们说自己是中国具有唯一自主开发O2O招聘平台的灵活用工服务商,一下子给自己的业务披上了科技的外衣。

这家公司在招股书中说的这个O2O的招聘平台,叫做香聘。

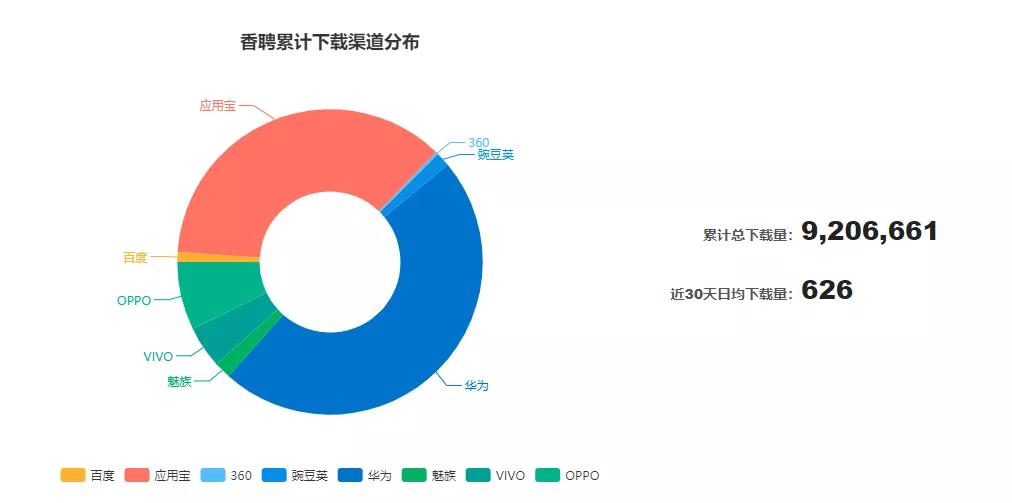

根据招股书,香聘招聘平台宣称截止2019年上半年拥有超过180万名注册个人用户、约141,000名平均月度活跃用户及超过17,800次平均每日访问量。

同时,根据招股书报告显示,竞争对手由初始申请至面试的平均转化率介乎约5%至15%,而香聘的申请至面试转化率则超过50%,就职的转化率为超过40%。

如果单看招股书中提供的业务数据,这个平台的日访问量以及活跃用户和业务完成情况,与在Boss直聘、智联招聘,无忧招聘等差距并不明显。

真正在市场上,其实这个“香聘”平台知名度并不高。

根据七麦数据这个手机APP统计网站数据显示,香聘近30天内日均下载量626次。

与之相比,Boss直聘近30天日均215720次的下载,让人觉得这两个APP之间的距离,好似天堑。

而一天下载626次的手机APP,能否撑起所说的业务规模,能否达到宣称的业务指标?

相信每个人都有自己的答案。

结语

业务模式简单没有护城河、想占科技股的位置又占不上、前期融资成本高造成公司仓促上市、再加上净利润占营业收入的比例过低。

况且,前几轮融资的主体在最后一轮融资的协议之后,按一比一比例全部转成了准备上市发行的股票。

也就是说整个公司排名前10的大股东,绝大部分是投资人和创始团队。甚至有投资人持股都超过10%,而最终上市公开发行的普通股25%。

上市的承诺仅仅是6个月之内不抛售股票,这些投资机构最终的目的是通过投入企业的股本而盈利,在6个月到一年之后股价涨到高潮的时候,投资机构抛售退出是大概率的事件。

而且,根据现在已经披露出来的相关信息显示,这家公司跟前几轮的投资人之间是有相关融资协议存在。

具体到这些投资人本身的情况,就是不少投资人其实是以低于发行股价差不多30%左右的金额兑换的股票。

这就意味着现在开场的股价他们已经盈利了。

当然,这对散户来说意味着什么。

上市当天,人瑞人才的股价就遭遇破发。开盘发行价为26.60港元/股,截至当天港股收盘,人瑞人才股价微跌0.19%,收盘股价为26.55港元/股,跌破发行价0.05港元。

安信证券1月13日发布对人瑞人才的研报,风险提示强调:新经济业务客户占比较大带来业绩不确定风险;市场竞争加剧风险;外包员工的表现给公司声誉带来不确定风险。

未来的股价走势如何,让GPLP犀牛财经继续观察。