作者:蔚芮

来源:GPLP犀牛财经(ID:gplpcn)

“出来混,总是要还的”。

一个用咖啡在资本市场讲故事的,可能会因咖啡而倒在资本市场!

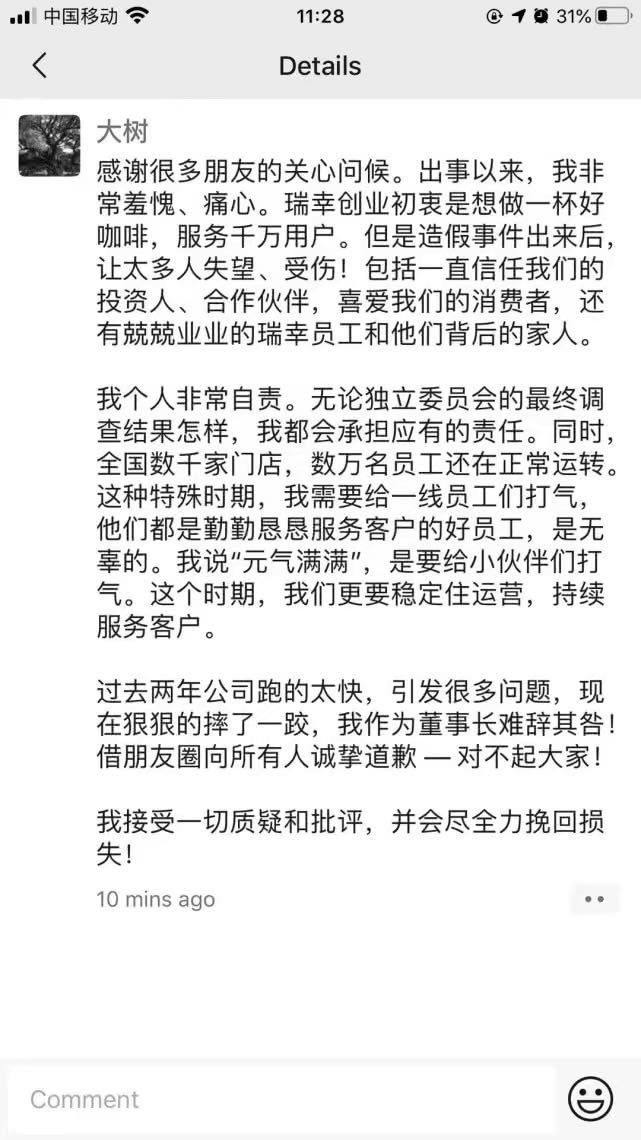

2020年4月5日,在媒体质疑执下,瑞幸咖啡背后那个男人——董事长及实际控制人陆正耀终于回应了。

陆正耀在朋友圈表示,“感谢很多朋友的关心问候。出事以来,我非常羞愧、痛心。我接受一切质疑和批评,并会尽全力挽回损失!”

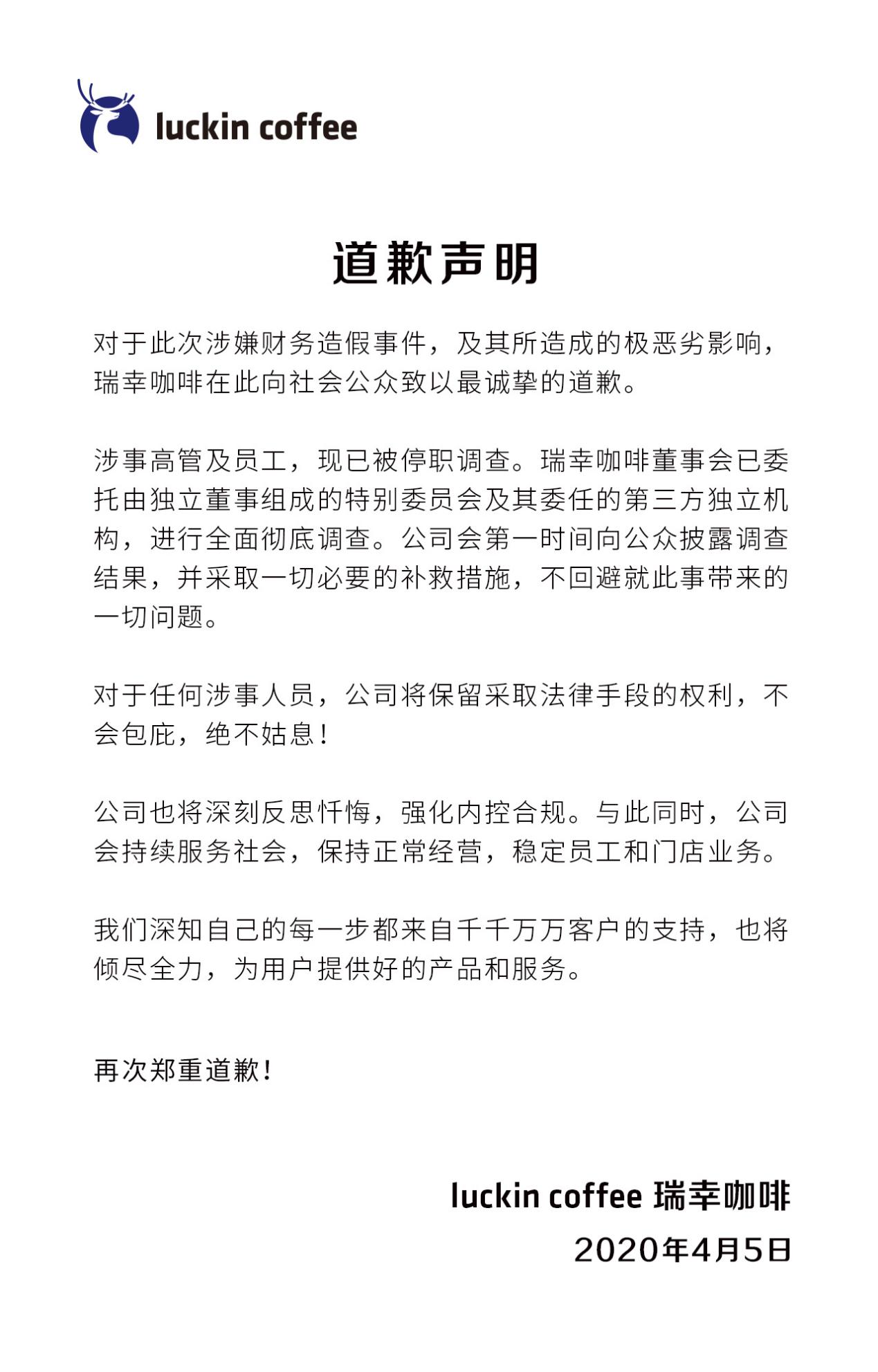

随后,瑞幸咖啡官方微博也发表了道歉声明,“对于此次涉嫌财务造假事件,及其所造成的的恶劣影响,瑞幸咖啡在此向社会公众致以最诚挚的道歉。涉事高管及员工,现已被停职调查。

然而,瑞幸咖啡事件仅是一份迟来的道歉声明及高管停职罢免就能掩盖过去吗?

瑞幸咖啡事件:22亿元的“原子弹”

瑞幸咖啡的事件堪比在资本市场投了一颗“原子弹”,然而,这个原子弹却属于“自燃”,可谓颇为罕见。

2020年4月2日,瑞幸咖啡在盘前发布公告:经董事会委任的特别委员会调查显示,公司首席运营官刘剑及其部分下属从2019财年度第二季度起从事某些不当行为,公司2019财年第二季度到第四季度与伪造交易相关的销售额约为22亿元人民币。

根据瑞幸咖啡之前发布的2019财年三季度财报显示,截至2019年9月30日前9个月,瑞幸咖啡的总收入才29亿元,这就意味着,2019年的前9个月瑞幸咖啡都在忙着造假,且造假比例为75%。

对此,2020年1月31日,浑水就曾表示质疑——浑水曾发文表示,其收到了一份长达89页的不明身份的报告,该报告列举了瑞幸咖啡5项数据造假证据、6个危险信号、5个商业模式缺陷,明确指出瑞幸咖啡2019年第三季度和第四季度店均日销售商品数被虚增。

在报告发出后,瑞幸咖啡坚决否认报告中的所有指控。

现在来看,瑞幸咖啡的脸不知道“肿了”没有?

与此同时,瑞幸咖啡事件爆发后还引发了系列连锁反应:

2020年4月2日,瑞幸咖啡事件发生后,瑞幸股价一度暴跌超过80%,盘中暴跌超70%,5次触及熔断、暂停交易,而盘后股价又暴跌78.55%。

随后,整个瑞幸系股价开始暴跌——2020年4月3日,神州租车股价一路暴跌,跌幅一度超过70%。盘中,其股价最低价为1.2港元/股,创上市新低。随后,神州租车宣布停牌,停牌前股价大跌54.42%,市值蒸发49.6亿港元。

因为瑞幸咖啡事件与一个人密不可分,那就是神州租车背后的男人——陆正耀。

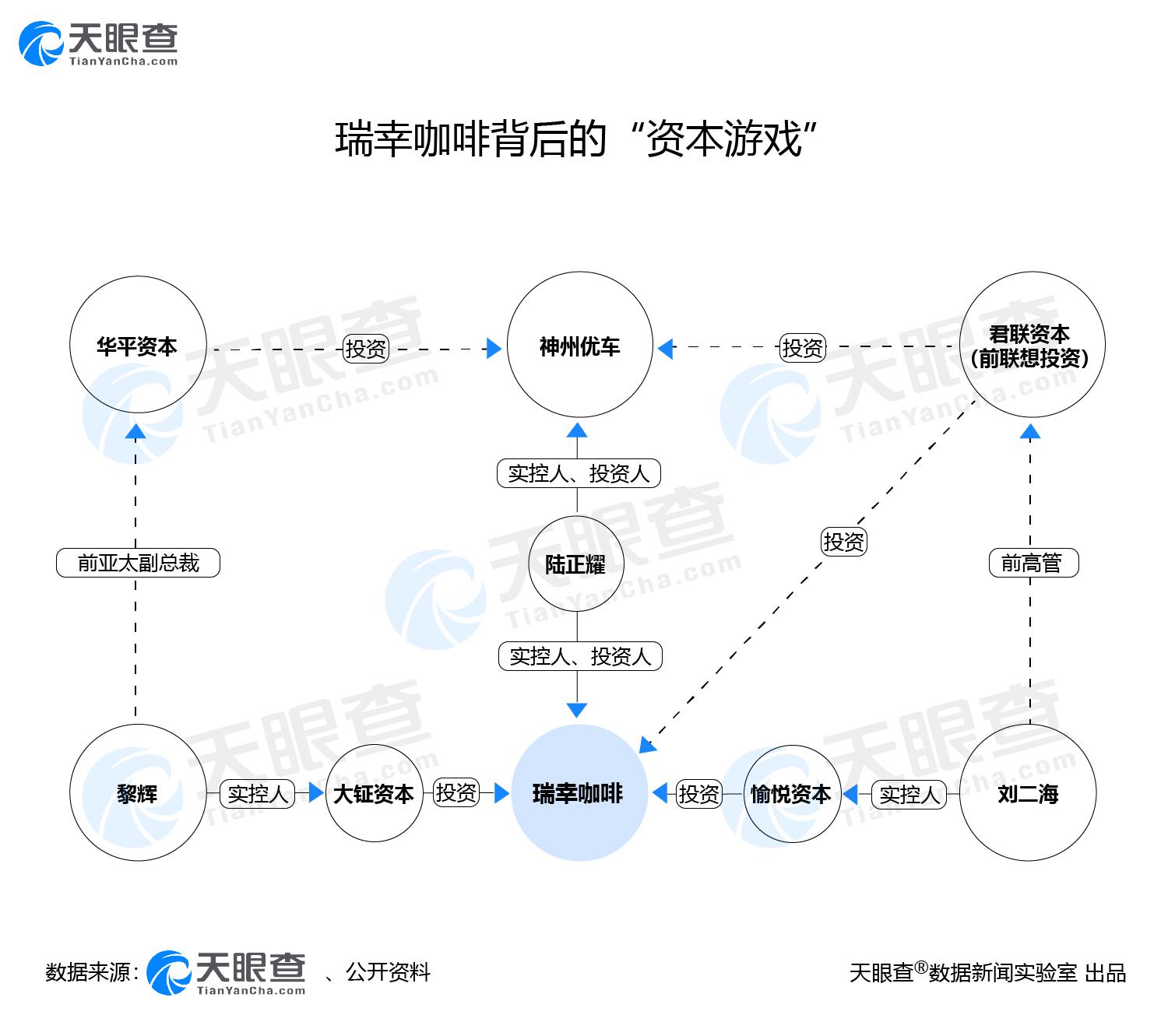

来源:天眼查

据GPLP犀牛财经通过天眼查数据显示,陆正耀背后可以说组成了一个神州系。

神州系旗下公司有神州租车、神州专车、神州买买车、神州车闪贷四大板块。

其中,神州租车是上市平台,据神州租车发布的财报显示,神州租车2019年净利润同比减少89.3%至0.31亿元。

作为整个神州系的操盘手,资本运作老手陆正耀的打法非常简单,那就是疯狂营销,快速烧钱做大市场,简而言之,那就是“与时间赛跑,尽快把规模做出来”。

当然,在整个产业链的上下游,还牵涉进去了神州系得股东联想控股及中金公司。

2020年4月3日,联想控股跌6%,中金公司大跌4%,

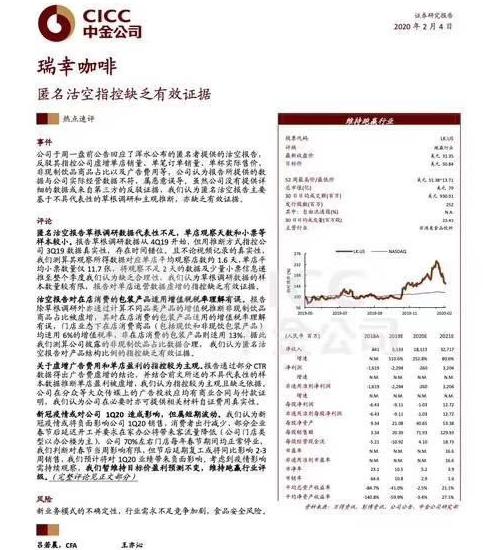

其中,联想控股是神州租车的第二大股东,持有公司26.59%的股权,中金公司是瑞幸咖啡上市时候保荐机构,并且在浑水发布沽空报告后,曾发布力挺瑞幸咖啡的研报。

除此之外,根据相关公开资料显示,跟瑞幸咖啡有瓜葛的还有大钲资本、愉悦资本,它们是瑞幸的股东投资人;安永是瑞幸咖啡的审计机构;预测盈利三年涨三十倍的是摩根、联席主承销商中还有海通国际。

瑞幸咖啡后遗症有多大?

瑞幸咖啡财务爆炸后,造成的后遗症也会相当可怕!

首先,等待瑞幸咖啡的将是投资者的集体诉讼和美国SEC的处罚。

根据相关资料显示,美国东部时间4月2日,多家知名律师事务所发表声明, 加州的GPM律所、Schall律所,纽约州的Gross律所、Faruqi律所、Rosen律所和Pomerantz律所等均表示,在2019年11月13日至2020年1月31日期间购买过瑞幸咖啡股票的投资者,如果试图追回损失,可以与律所联系。

而美国SEC的民事处罚也是非常严苛,重者可能会被累计罚款数十亿至数百亿美元。

其次,瑞幸咖啡的高管们或许会面临美国司法起诉。

美国的司法部门或许会启动《证券欺诈刑事调查和起诉》。当然,最后还是由美国法院判定。

再次,瑞幸咖啡可能会破产而退市。

可以参考美国著名的“安然事件”。

2001年,美国著名能源公司安然发布的第三季度财报显示,公司亏损总计达到6.18亿美元,同时表示,因CFO安德鲁法斯托与合伙公司经营问题,使得公司股东资产缩水12亿美元。

随后SEC要求安然公司自动提交某些交易的细节内容,并最终于10月31日开始对安然及其合伙公司进行正式调查。 2001年11月8日,安然被迫承认做了假账,自1997年以来,安然虚报盈利共计近6亿美元。

2001年12月2日,安然正式向破产法院申请破产保护,破产清单中所列资产高达498亿美元,成为美国历史上最大的破产企业。

而安然事件波及的有安然的前首席会计师Richard Causey被以证券欺诈罪被判刑7年,同时被处以125万美元的罚金;安然公司创始人、前董事长肯尼思·莱但被SEC处以9000万美元的罚款,同时禁止其在任何上市公司担任要职,被判45年;安然前首席执行官杰弗里·斯基林被判24年零4个月监禁,另外要向投资者支付4500万美元赔偿和缴纳1.83亿美元的财产赔偿金;在安然公司财务造假上立下汗马功劳的五大会计事务所之一的安德信(Arthur Andersen)也被迫破产。

同时一大批投行也跟着倒霉,花旗集团、摩根大通、美洲银行等也因涉嫌财务欺诈,向安然破产的受害者分别支付了20亿、22亿和6900万美元的赔偿金。

而在安然事件之后,美国出台了著名的《萨班斯法案》。

最后,赴美IPO的中概股或许也会受影响。

瑞幸咖啡财报造假事件以来,对于中概股影响的话题被广泛讨论。

美国资本市场很看重信用,“造假”被视为“诈骗”行为。瑞幸咖啡的投资者中有很多国际投资机构,或许会使得国际投资者对已上市中概股以及赴美IPO中概股的印象变得糟糕。

来源:人民日报官方微博

2020年4月3日晚间,人民日报官方微博评论:在承认财务造假22亿后,瑞幸咖啡被意外买爆,这样的“高光时刻”,是一种耻辱。商场如战场不假,但比输掉战斗更可怕的丧失底线。瑞幸的自欺欺人,不仅损害了投资人利益,更在折损中国企业的海外声誉。光有幸运没有诚信,不可能长久成为市场的宠儿。对上市公司财务造假,必须零容忍!

可以说,瑞幸咖啡一个老鼠坏了整个中概股这锅“粥”