作者:蔚芮

来源:GPLP犀牛财经(ID:gplpcn)

上市公司新华联(股票代码:000620.SZ)的债务危机还在发酵中!或者说傅军的“危机”还在发酵中!

2020年4月20日,宏达股份(股票代码:600331.SH)晚发布公告,2020年4月17日,新华联控股所持公司1.75亿股被北京市第三中级人民法院司法轮候冻结,占其所持公司股份的100%,占公司总股本的8.63%; 同日,新华联控股所持公司1294.64万股被河南省郑州市中级人民法院司法轮候冻结,占其所持公司股份的7.38%,占公司总股本的0.64%。

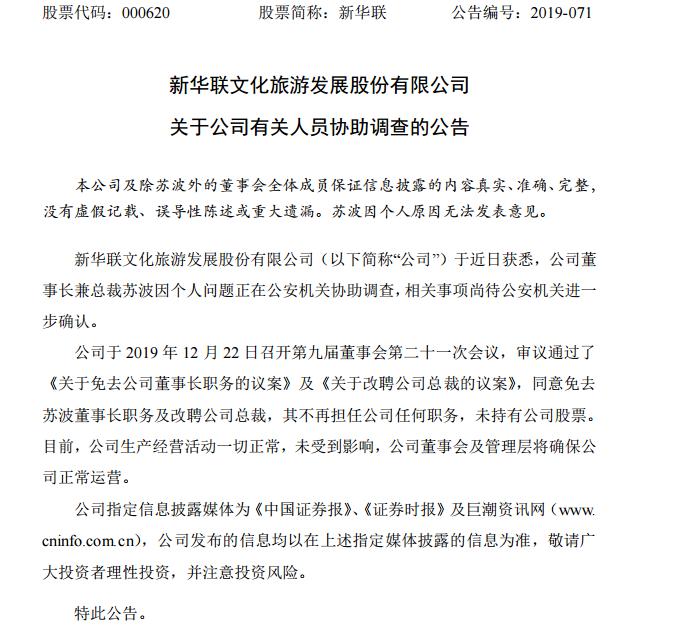

而在更早的2019年平安夜,新华联曾发布公告,其控股子公司就曾因未按照约定偿还同业拆借3亿元本金及利息而被湖南出版财务公司提起诉讼。同日,公司披露,董事长兼总裁苏波因个人问题正在公安机关协助调查。

来源:新华联公告

新华联何以至此?

新华联88.22亿元到期债券的多米诺骨牌

作为新华联集团董事局主席兼总裁,傅军发家于湖南醴陵。

故事要追溯到1990年,傅军辞掉了公务员的铁饭碗,开始下海从商,随后创建了新华联集团。

1996年,新华联集团的上市融资平台新华联在深交所上市,主要从事房地产开发业务。2018年,傅军以270亿元的总财富登上了胡润富豪榜,在全球排名563位,略低于湘商三一重工的梁稳根。

2019年,新华联集团营业收入首次突破千亿元,再次跻身中国企业500强和中国民企500强之行列。

对于掌舵人、新华联集团董事局主席兼总裁傅军来说,2019年初是春意盎然的日子,然而,好景不长,一场债务危机引发了新华联的“多米诺骨牌”。

2019年的平安夜,新华联(000620.SZ)因其控股子公司就曾因未按照约定偿还同业拆借3亿元本金及利息而被湖南出版财务公司提起诉讼。

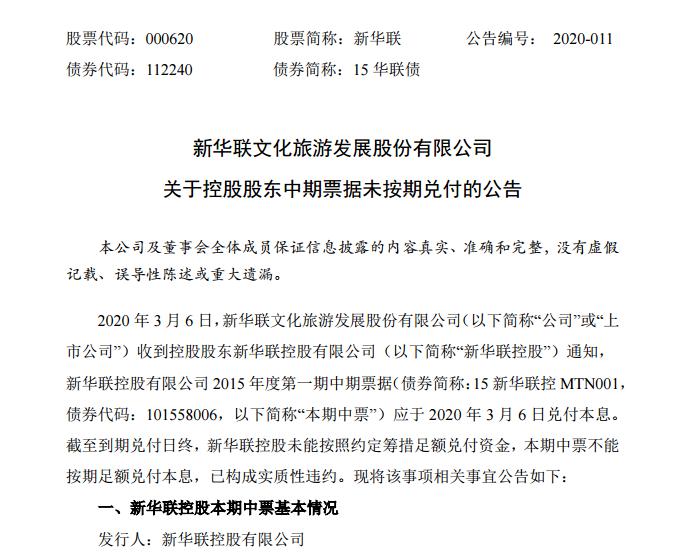

而后,2020年3月6日,新华联又发布公告称,控股股东新华联控股有限公司未能按照约定筹措足额兑付资金,2015年度第一期中期票据应于2020年3月6日兑付本息;截至到期兑付日终,新华联控股不能按期足额兑付本息,已构成实质性违约。到期兑付日应兑付本息金额10.698亿元。

来源:新华联公告

在公告中,新华联控股坦言,公司偿付贷款和债券导致现金持续流出,流动资金极为紧张;截至2020年3月6日,公司未能按照约定足额兑付本期债券。

3月23日披露的债券持有人会议决议显示,延期支付“15 新华联控 MTN001”本息的议案未获得通过,如何处置目前依旧没有下文。

值得注意的是,在此之后,2020年3月9日,东方金诚将“15华联债”担保主体新华联控股主体信用等级由A+下调至C。

3月16日,东方金诚再次指出,决定将新华联文旅主体信用等级由AA下调至AA-,评级展望调整为负面;同时将“15华联债”信用等级由AA下调为AA-。

4月15日晚间,新华联控股也就是新华联发债主体又在上海清算所发布了关于“19新华联控SCP002”债券到期兑付存在不确定性的特别风险提示公告。

资料显示,“19新华联控SCP002”发行规模为10.1亿元,本息合计10.68亿元,兑付日为4月21日。

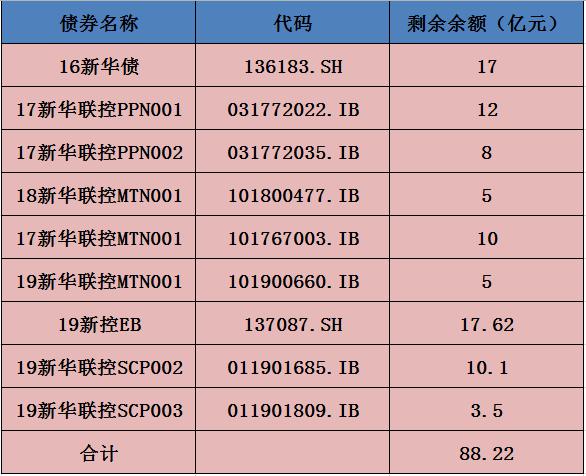

包括“19新华联控SCP002”在内,目前新华联集团共计有9支存续债券,待兑付的金额达到88.22亿元。

数据来源:同花顺ifind

与此同时,截至2020年4月20日,新华联尚未公布2019年年报,但是从其公布的2019年三季报可以看到,新华联2019年度第三季度报告,除了营收下降26.47%外,净利润更是大幅下滑67.31%,账面货币资金52.88亿,而短期负债高达283.95亿,资金捉肘见襟。

此外,2019年前三季度新华联控股合并报表的资产为1335.44亿元,负债为932.04亿元。但流动负债高达558.34亿,超过流动资产526.65亿。货币资金虽然有92.06亿元,但短期借款为98.38亿元,货币现金无法覆盖短期债务。

新华联面临易主危险 傅军可能被代替

债券危机下,新华联有可能易主。

因为在资本市场上,当发债主体出现违约的时候,其所质押的股权将会被冻结,这是债权人为了保全资产,当然也让新华联实控人傅军面临失去新华联控股权的危险。

2020年4月15日,新华联发布公告称,其控股股东新华联控股所持有的公司100%股权被司法冻结。

来源:新华联控股

根据公告显示,截至披露日,新华联控股持有11.6亿股,占公司总股本的61.17%,在4月10日、4月13日被北京市第三中级人民法院分三批全部冻结,冻结期限为3年。

此外,GPLP犀牛财经通过天眼查数据了解到,2020年3月以来新华联控股16次被北京市第三中级人民法院和通州区人民法院强制执行,此外河北银行起诉新华联控股的案件也即将在北京市第三中级人民法院开庭。

来源:天眼查

此次新华联首次披露控股股东持股遭冻结,这或许意味着债权人已开始采取实质性行动。

与此同时,在新华联的公告中还显示,本公司与新华联控股为不同主体,具有独立完整的业务及自主经营能力,在业务、人员、资产、机构、财务等方面与控股股东相互独立。新华联控股不存在非经营性资金占用、违规担保等侵害公司利益的情形。本次司法冻结事项截至目前暂未对公司的持续经营产生重大不利影响,除受疫情影响外,公司目前生产经营情况正常。

但是,公告还提到,本次控股股东所持公司股份被司法冻结暂未对公司的控制权产生重大影响,暂时不会导致公司实际控制人变更,但若控股股东所持冻结的股份被司法处置,则可能导致公司实际控制权发生变更。

“新华联系”面临整体风险

不只是新华联控股,整个新华联系都面临债务风险。

公开资料显示,经过30年耕耘,如今的新华联集团及傅军所控制的企业已经成为发展成了“新华联系”。

根据公开资料显示,傅军实际控制的新华联控股旗下有5家A股上市公司,分别为A股新华联(000620.SZ)、东岳硅材(300821.SZ),和港股公司东岳集团(00189.HK)、新丝路文旅(00472.HK)、稀美资源(09936.HK)。

其中,港股上市的稀美资源与东岳硅材都是2020年3月12日上市。

新华联旗下的湖南华联瓷业股份有限公司(下称“华联瓷业”)正在冲刺A股IPO。

在“新华联系”当中,傅军最自豪的企业当属上市公司“新华联”,然而自从新华联的债务危机”爆发开始,这也直接冲击了“新华联系”的其他资产:

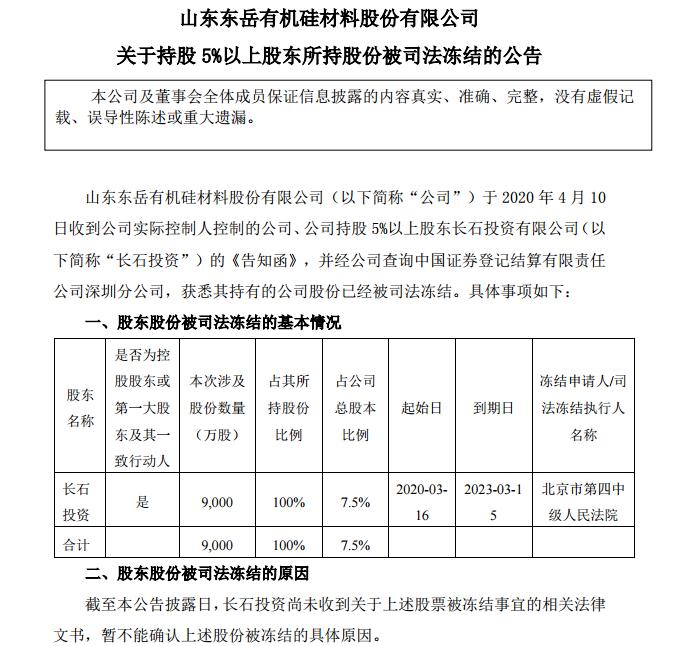

2020年4月9日,上市不到一个月的东岳硅材股东、实控人所持公司的股份就被全部冻结了。

被冻结的股东长石投资有限公司是东岳硅材的第三大股东,持有9000万股股份,而傅军持有长石投资53.35%的股权。

来源:东岳硅材公告

同时根据公告,长石投资间接持有有限公司27.27%的股份,东岳集团有限公司通过东岳氟硅科技集团有限公司持有公司57.75%的股份,并且长石投资直接持有公司7.5%的股份。

而受此消息的影响,东岳硅材在4月10日股价大跌8.99%,随后便是股价持续下跌状态。

除此之外,东岳硅材的业绩也是“一言难尽”:

2019年,东岳硅材营业收入27.33亿元,同比下降19.63%;净利润5.53亿元,同比下降16.59%。

2020年,东岳硅材盈利下滑趋势未改。

2020年4月10日,东岳硅材发布公告修正2020年一季度业绩称,预计报告期内归属于上市公司股东的净利润同比下滑 28.42% – 40.35%,而在3月2日1其还预计净利润同比涨7.36%至14%。

刚上市业绩就开始下滑,大股东股权又被冻结,东岳硅材让资本市场为其捏了一把汗,而深交所也火速针对股东股权冻结和业绩变脸下发了关注函。

再看傅军控制的“新华联系”旗下另一家火速上市公司稀美资源——截至4月19日,稀美资源最新的股价为2.08港元/股,已经跌破了发行价2.32港元/股。并且其2019年归母净利润为6965.2万元,同比下滑9.63%。

除此之外,傅军旗下正在冲刺A股IPO的华联瓷业更新了招股书。

根据招股书显示,华联瓷业成立于1994年8月1日,公司自成立以来一直从事陶瓷制品的研发、设计、生产和销业务。2017年至2019年,华联瓷业的实现归属于母公司所有者的净利润分别为6069.82万元、1.08亿元、1.11亿元。增长速度分别为54%、78.6%、2.17%。2019年增速下滑严重。

来源:华联瓷业招股书

据招股书显示,截止目前,该公司持有102处房产,其中50处处于抵押状态,占比约为50%,且绝大部分为工厂厂房。其持有的取得的14处土地使用权中,有4处也被中行抵押。

部分截图

自身存在问题,再加上新华联的债务危机,华联瓷业的IPO可以说是压力山大。

而对于新华联系以及其控制人傅军来说,相比较华联瓷业的IPO,如何通过融资化解新华联的债务危机或许才更重要的问题,否则,其30年的耕耘也将付之东流。