作者:小太阳

来源:GPLP犀牛财经(ID:gplpcn)

近日,仲景食品股份有限公司(下称“仲景食品”)重启上市计划,这是自其2002年成立以来第四次冲击上市。

招股书显示,仲景食品拟筹募4.92亿元资金,投向年产3000万瓶调味酱生产线项目、年产1200万吨调味配料生产线建设项目以及营销网络建设等项目。

仲景食品前身为仲景大厨房,是国内香菇酱品类的首创者,主要产品包括仲景香菇酱、劲道牛肉酱、仲景香菇小丁等。

筹谋上市5年未果

2015年11月,仲景大厨房第一次提交招股书,却因存货增长较快、三方支付在收入中占比较高而未能通过。

2017年4月,仲景大厨房再次更新招股书,却在最后关头,被爆出控股股东信息披露违规、生产许可存疑等问题,也未能通过。

此后,仲景大厨房重整旗鼓,不仅更换了辅导机构、保荐机构和审计机构。

2019年6月,仲景大厨房更名为仲景食品,提交招股书。同年12月,中国证监会创业板发审委给出反馈,要求补充说明原材料采购情况以及相关业务资质等情况。

2020年3月27日,仲景食品第四次向上市发起冲击。

原材料上涨八成,毛利率逐年下降

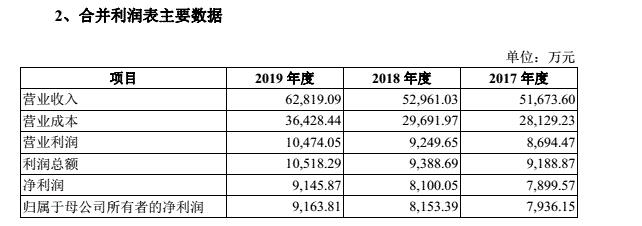

从营收数据来看,仲景食品2017-2019年度营业收入逐年递增,分别为51673.60万元、52961.03万元、62819.09万元;毛利率却逐年下降,尤其是调味食品的毛利率从2017年的52.91%下降到了2019年的48.25%,直接下降4.66个百分点。

对此,招股书中解释道,这与仲景食品制作原材料香菇梗、花椒等成本上升有关。香菇酱是调味食品销售主力,2017-2019年贡献了调味食品业务89%以上的营业收入。而2017-2019年,仲景食品披露的香菇梗均价上涨了近八成。

来源:仲景食品招股书

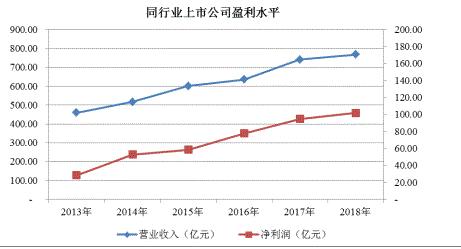

仲景食品旗下产品在调味品市场的表现亦缺乏亮眼之处,营收与净利润年增长率均低于行业水准。在招股书中,仲景食品表示,2013-2018年,19家调味品上市公司合计总营收与合计净利润的年复合增长率分别为10.81%及28.96%。但2013年-2018年仲景食品营收与净利润的年复合增长率分别为7.28%及2.07%。

来源:仲景食品招股书

负债率下降,可用资金缺乏

调味品行业如今呈现出三大发展趋势:调味品的升级趋势明显,调味品行业内部呈现出产品结构向高端方向升级的趋势;调味品更加多元化趋势;产品向健康化发展的趋势。

但若沿着趋势发展,企业势必需要巨大的资金支持。

仲景食品招股书显示,2019年仲景食品的总资产从2018年的6.54亿元下滑至5.89亿元;总负债从2018年1.94亿元收窄至2019年底的1.28亿元。2017年至2019年,仲景食品的资产负债率分别是37.97%、29.72%、21.82%。

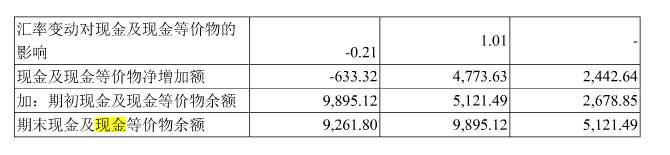

仲景食品手头的资金却有所下滑。仲景食品2019年末的现金及现金等价物净减少633.32万元,而2017年、2018年同期分别增加2442.64万元、4773.63万元。

由此可见,尽管仲景食品的资产负债率有所好转,但可利用资金渐趋紧张。

来源:仲景食品招股书