作者:九月

来源:GPLP犀牛财经(ID:gplpcn)

日前,上海灿星文化传媒股份有限公司(下称“灿星文化”)在证监会官网更新招股书,拟在深交所上市。灿星文化本次拟公开发行股票的数量不超过4260万股,占发行后股本比例不低于10%;拟募集资金15亿元,主要投向“补充综艺节目制作营运资金项目”。

灿星文化专注于综艺内容制作和产业链开发运营,2017-2019年内,制作了包括《中国好声音》《中国新歌声》《蒙面唱将猜猜猜》《了不起的挑战》《这!就是街舞》《这!就是原创》《即刻电音》《中国达人秀》等综艺节目。

业绩波动较大,营收不稳定

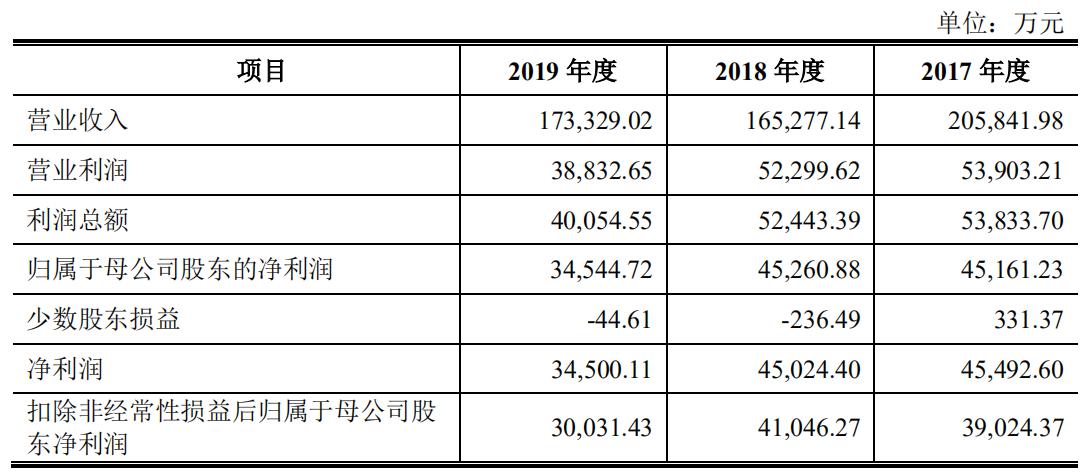

招股书显示,2017-2019年,灿星文化营业收入分别是20.58亿元、16.53亿元、17.33亿元,归属于母公司股东的净利润分别是4.52亿元、4.53亿元、3.45亿元。

灿星文化经营业绩波动较大,2018年营业收入出现比较大的下滑,净利润依然保持稳定;2019年营收有所回升,净利润却下滑了近1亿元。

灿星文化在招股书中称,受视频网站的节目授权金额下降及网络综艺招商规模尚不达到台综水平的影响,2019年综合毛利率下降,净利润也下降。

灿星文化表示,近几年综艺节目行业快速发展,节目类型、观众审美、偏好变化迅速,视频网站自制综艺与采购电视综艺版权之间此消彼长、宏观经济波动等原因均对经营成果和成长性造成了影响。如果外部环境出现重大不利变化或未来不能在节目研发、制作水准、营销渠道、版权积累等方面继续保持领先优势,不能顺应新媒体时代的快速发展进行合理的战略布局,该公司将面临成长性不足的风险。

应收账款及商誉额度较高

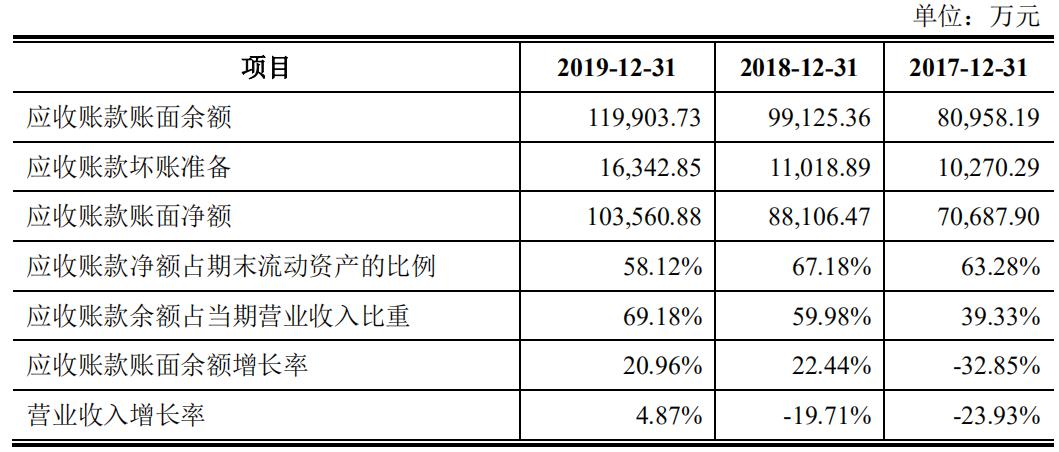

灿星文化应收账款占比相对较高,存在应收账款坏账的风险。招股书显示,灿星文化2017-2019年应收账款净额分别为7.07亿元、8.81亿元及10.36亿元,占流动资产的比例分别为63.28%、67.18%及58.12%。

对此,灿星文化表示,若个别客户出现资信状况恶化、现金流紧张、资金支付困难等不利情形,仍将可能带来呆坏账风险,对该公司的现金流和资金周转产生不利影响。

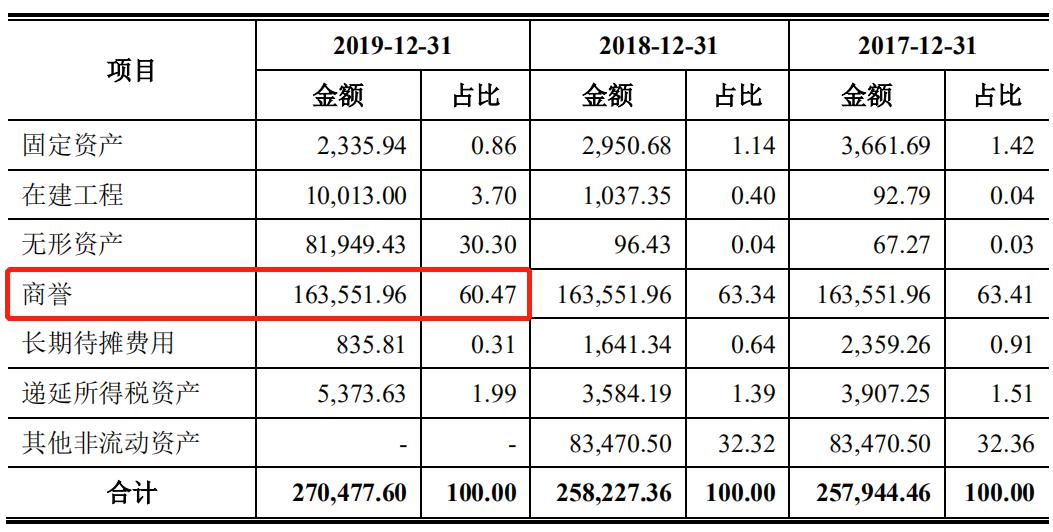

灿星文化商誉额度也不低。招股书显示,截至2019年末,灿星文化合并报表商誉账面价值16.36亿元,占2019年非流动资产比例的60.47%。

对于形成如此高额的商誉的原因,灿星文化称,因并购梦响强音形成,需要在未来每期末进行减值测试。

梦响强音主要业务包括音乐制作及授权、衍生品开发及运营、演出活动、艺人经纪,以及其他以节目为依托的衍生产品运营。

灿星文化表示,目前梦响强音业务经营状况符合预期,但是若未来宏观经济、市场环境、监管政策发生重大变化,影响其经营情况,或其他参数变动影响商誉可收回金额,则存在商誉减值的风险。