作者:开心

来源:GPLP犀牛财经(ID:gplpcn)

图片来源:pexels

10月8日,陆金所控股向美国证券委员会(SEC)提交了招股书,拟于纽交所上市,股票代码为“LU”。

这是继蚂蚁集团、京东数科后,又一家金融科技独角兽公司提交招股书。

据招股书,陆金所控股此次IPO暂未定价,融资额度暂未确认,但据资本市场消息称,陆金所控股此次可能将募集20亿至30亿美元。

据公开资料,2015年至2019年陆金所控股进行了3次融资,2015年3月和2016年1月完成了总计7.77亿美元的A轮融资;2016年1月完成了9.24亿美元的B轮融资,投资方包括中银集团、国泰君安证券、民生银行等;2018年11月和2019年12月完成了总计14.11亿美元的C轮融资,投资方包括春华资本、卡塔尔投资局、SBI Holdings、摩根大通、瑞银、高盛等。

陆金所控股2011年9月在上海注册成立,注册资本金8.37亿元,为中国平安(601318.SH)旗下科技板块成员。中国平安科技板块四大独角兽分别为金融壹账通(OCFT.NYSE)、平安好医生(01833.HK)、平安医保科技与陆金所控股,其中平安好医生、金融壹账通已分别于2018年、2019年上市。

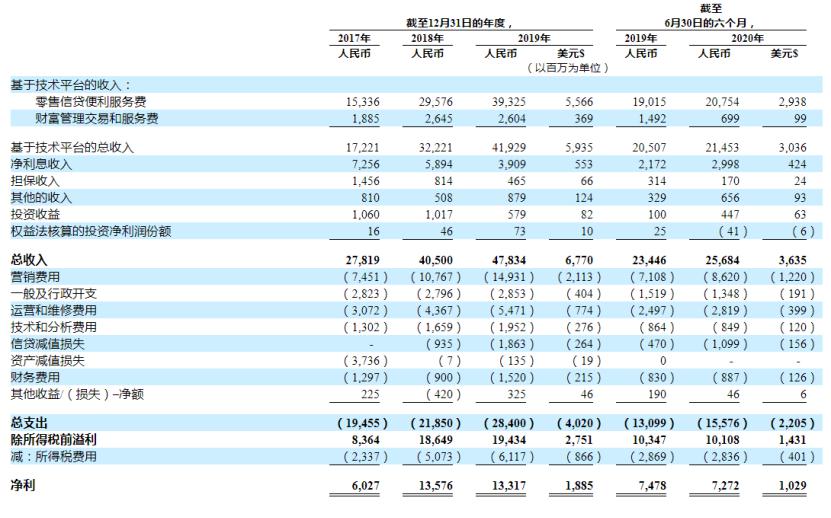

据招股书,陆金所控股主要有零售信贷与财富管理两大业务。2017-2019年陆金所控股实现的营业收入分别为278.19亿元、405.00亿元、478.34亿元,实现的净利润分别为60.27亿元、135.76亿元、133.17亿元。

图源:招股书

2020年4月9日,中国平安拿到消费金融牌照,注册资本50亿元,平安集团持股30%,陆金所控股的三家关联公司合计持股70%。

陆金所控股原为中国最大的“P2P”网贷平台,2018年“P2P”行业公司频频“暴雷”,加上监管部门对于“P2P网贷”加强管制,陆金所开始逐步“去P2P化”,2019年网贷业务已占据不到三成。

去“P2P”化的陆金所控股能否敲开美国资本市场的大门呢?GPLP犀牛财经将持续关注