作者:肖兔

来源:GPLP犀牛财经(ID:gplpcn)

10月22日,仲景食品股份有限公司(下称:仲景食品)创业板首次公开发行股票获批。仲景食品本次拟公开发行股票2500万股,拟募集资金3.92亿元,主要用于年产3000万瓶调味酱生产线项目,年产1200吨调味配料生产线建设项目及营销网络建设项目。

图源:证监会

仲景食品成立于2002年,主营业务为研发、生产、销售调味配料和调味食品。其中,调味食品以仲景香菇酱、劲道牛肉酱、仲景调味油为代表,调味配料以花椒、辣椒等香辛植物提取物为代表。

此次并非仲景食品第一次冲击资本市场。早在2015年,仲景大厨房就曾尝试登陆创业板,但以失败告终。2017年,仲景大厨房再次提交招股书,却因股东信息披露违规、食品安全问题、销售费用管理费用异常被拒。2019年,仲景大厨房更名为仲景食品,第三次尝试IPO,但仍未逃脱失败的魔咒。

屡战屡败,屡败屡战,仲景食品终于成功。一路波澜曲折,仲景食品通过了中国证监会层层问询,但仍存在依赖单一产品,主营业务毛利率下降的问题。

招股书显示,2017年至2020年上半年,仲景食品实现营收分别为5.17亿元、5.30亿元、6.28亿元、3.49亿元;实现净利润分别为0.79亿元、0.81亿元、0.91亿元、0.64亿元,业绩保持稳定增长。

2017年至2020年上半年,仲景食品的调味食品核心产品香菇酱(210g)销售收入分别为2.34亿元、1.83亿元、2.04亿元、1.46亿元,占全部调味食品销售收入的比例为87.98%、78.00%、67.57%、69.80%,占比过高。

2018年,香菇酱的销售收入较2017年度下降约21.60%。仲景食品表示,受当年原材料价格上涨的影响,仲景食品调整了香菇酱等主要规格香菇酱的出厂价和零售指导价,涨幅为7%至20%。从而影响了香菇酱的销售金额。

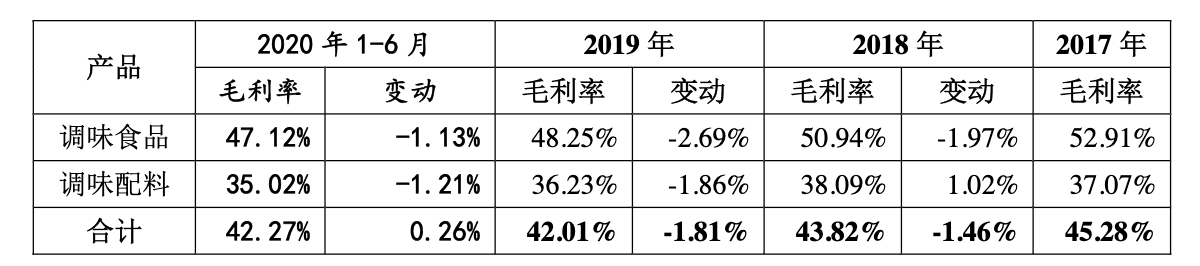

2017年至2020年上半年,仲景食品的主营业务毛利率分别为45.28%、43.82%、42.01%、42.27%,略有下降。两大系列产品的毛利率均有不同程度的下滑。

图源:招股书