作者:牧舟

来源:GPLP犀牛财经(ID:gplpcn)

随着基金市场的火爆,越来越多的年轻人加入“炒基”大军,同时也把“饭圈文化”带到了基金圈。

近来,基金经理成功“出圈”,甚至拥有了粉丝后援会等话题,引发多方关注。然而,基金圈饭圈化真的是好现象吗?

“公募一哥”张坤“出道”了

“坤坤勇敢飞,iKun永相随。坤坤不老,蓝筹到老。”

“守护全世界最好的坤坤!”

看似饭圈的流行用语,近期却在基金圈开始盛行,并且诞生了公募基金第一位有粉丝后援会和微博超话的基金经理。

他就是易方达蓝筹精选的操盘手——张坤。

2021年1月25日,张坤管理的易方达蓝筹精选混合净值大涨5.05%,使得张坤晋升成为基金圈首位千亿顶流,被业界称为“公募一哥”。

与此同时,#蓝筹、 #张坤等相关话题一举登上新浪微博热搜,席卷各大社交媒体。

有人为张坤建立了粉丝后援会和超话,截至2月2日,微博超话粉丝近万,总粉丝量超过9700人,阅读量达1917.6万次。

来源:微博

基金圈成了饭圈,张坤就这么“出道”了。

资料显示,张坤于2008年7月研究生毕业后加入易方达基金,历任行业研究员、基金经理助理,2012年9月28日起任基金经理,2020年6月22日升任易方达基金副总经理。

目前旗下管理5只基金,分别是,易方达中小盘(110011)、易方达新丝路灵活配置(001373)、易方达亚洲精选股票(118001)、易方达优质企业三年持有期混合(009342)、易方达蓝筹精选混合(005827)。

值得注意的是,张坤现任基金资产总规模达1255.09亿元,成为公募基金史上第一位在管主动权益类基金规模超千亿的基金经理。

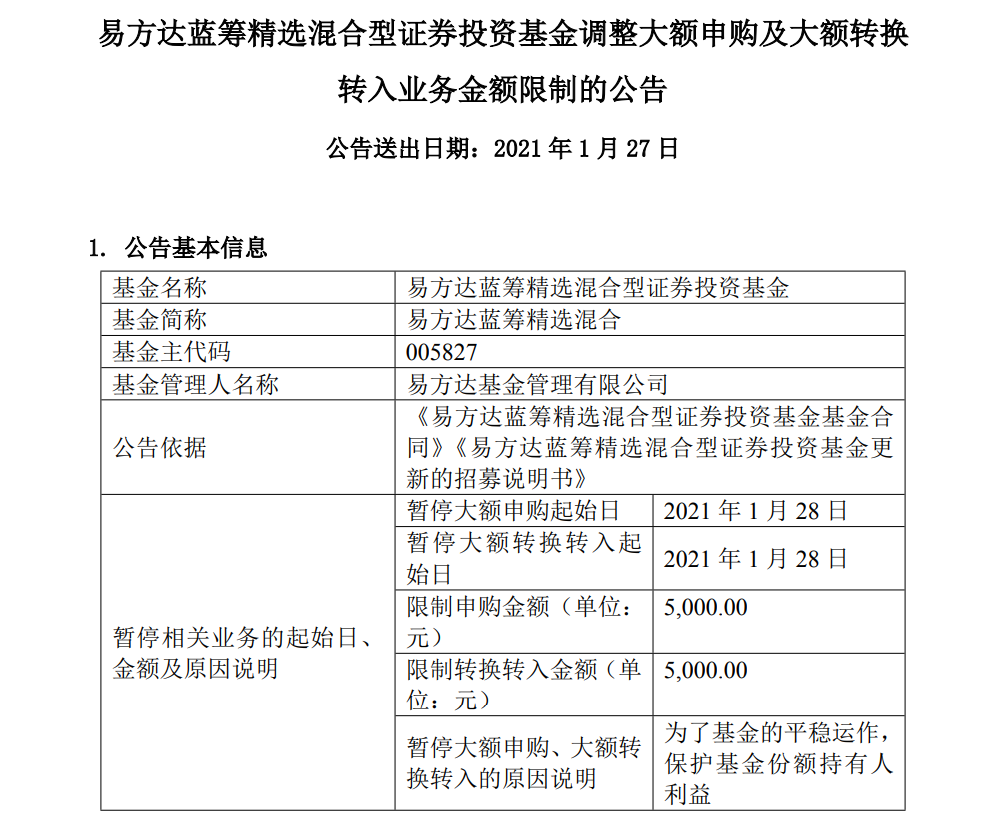

张坤上热搜后,1月27日凌晨,易方达基金发布公告称,自1月28日起,“易方达蓝筹精选混合”的大额申购额度从原来的10万元调整为5000元。

来源:易方达基金公告

那么,张坤一站封神的原因是什么?

据winds数据,在2020年张坤四季度管理基金一览表中,其管理的易方达蓝筹精选四季度末资产净值高达677.01亿,成为目前全市场最大的主动权益类基金。

易方达蓝筹精选混合基金净值大涨5.05%,涨幅远超股市大环境的原因,还要归结于张坤的“茅台信徒”标签。

作为易方达的“酒神”,张坤喜欢重仓白酒股,其中易方达蓝筹精选和易方达中小盘混合前十大持仓股中都包括贵州茅台、洋河股份、五粮液和泸州老窖。

从2013年至今,张坤持有茅台已超过5年。张坤的持股特别集中,他相信巴菲特所说的“把你的鸡蛋都装在一个篮子里,然后看好你的篮子”,认为集中投资长期受益更高。

网红基金经理蔡嵩松

2月2日,一条关于“诺安基金经理蔡嵩松年终奖预计超7000万”的消息在市场上流传。

随后,针对年终奖7000万的说法,诺安基金做出回应:“诺安实行密薪制,我们并不了解其他员工的薪酬情况,但是依据已知的公司薪酬制度,这个数字太夸张了”。

据了解,公募基金的基金经理收入跟业绩挂钩,业绩包括收取客户的管理费和超额收益分成。其中,基金经理一般是根据业绩提成计算年终奖,一般也有封顶上限。

据天天基金网,蔡嵩松2017年11月加入诺安基金管理有限公司,2019年2月起任诺安成长混合型证券投资基金(320007)基金经理,现拟任诺安和鑫灵活配置混合型证券投资基金(002560)基金经理。现任基金资产总规模为409.92亿元。

那么频上热搜的网红基金诺安成长混合到底有多香?

数据显示,2020年二季度末诺安成长混合的规模达到161.19亿元,相较2020年年初的基金规模增长了近100亿元。2020年年末,诺安成长混合基金的基金规模已经超过300亿。

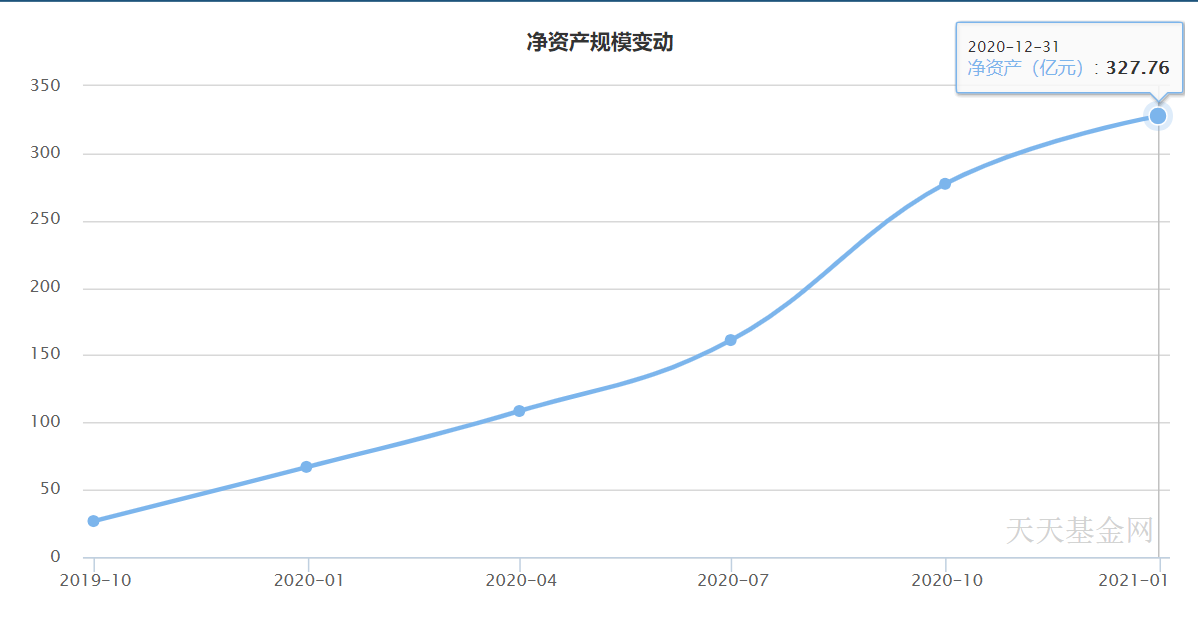

诺安成长混合净资产从2019年9月30日的26.70亿元升至2020年12月31日的327.76亿元,一年多的时间大涨301.06亿元,增幅逾11倍。

蔡嵩松管理诺安成长混合不过一年多的时间,任职回报率已经达到154.66%。也就是说,如果你在2019年2月20号花10万买入这只基金,现在已经是25.46万元了。

然而,该基金的收益波动较大,近2年、近1年、近6月、近3月的收益率分别为179.12%、27.14%、-7.99%、9.12%。

时好时坏的业绩宛如过山车,也让投资者对松松又爱又恨。

2020年8月26日,由于蔡嵩松的产品跌幅超出预期,使得诺安再次登上了微博热搜,甚至还有粉丝直接哭诉,“没有一个男人能让我撕心裂肺,除了蔡嵩松”。

对此,蔡嵩松无奈回应道,希望大家理性买基金,不要赚了钱就叫我蔡总,亏了钱就叫我菜狗。

与张坤爱好“白酒”不同,蔡嵩松热衷于重仓半导体。

纵观诺安成长的行业配置,不难发现90%以上的投资都集中在芯片半导体行业,且前十重仓股,几乎都与芯片半导体有关。

来源:天天基金网

如此集中持股的做法难免会带来风险,引来争议。

2021年1月28日,新华网官方账号“新华网客户端”推出一篇重磅文章——《资金持续涌入“网红”基金限购升级》。

文中指出一些追捧热门基金的的投资者,对基金缺乏足够的认知,并在文末“点名”蔡嵩松管理的诺安基金,“蕴藏着较大风险,投资者要格外谨慎”。

成也萧何,败也萧何,蔡嵩松无疑将继续死磕半导体芯片,未来之路会如何发展,他又会不会成为押注式投资下的受害者,都有待考究。

基金“饭圈化”是好现象吗?

“基金”为何能“出圈”?

《都市快报》评论指出,基金经理“爱豆化”,实则是基民群体的“年轻化”。数据显示,2020年新增“基民”中,90后占到了一半以上。比起在A股、基金、房地产三种资产主要配置品种中,90后似乎更偏爱基金。

一位96年出生的小赵向GPLP犀牛财经表示,股票太耗时耗力,而且风险太大,基金相比股票波动没有那么大,风险也会小一些,购买起来也方便。

而在业内人士看来,越来越多的年轻一代购买基金的两个因素分别是:大部分90后入市后,遇到的第一波牛市是在2015年,那时基金已经比较发达,因此有思维惯性;2020年是基金行情非常好的一年,很多人因此赚了钱,强化了投资基金的认知。

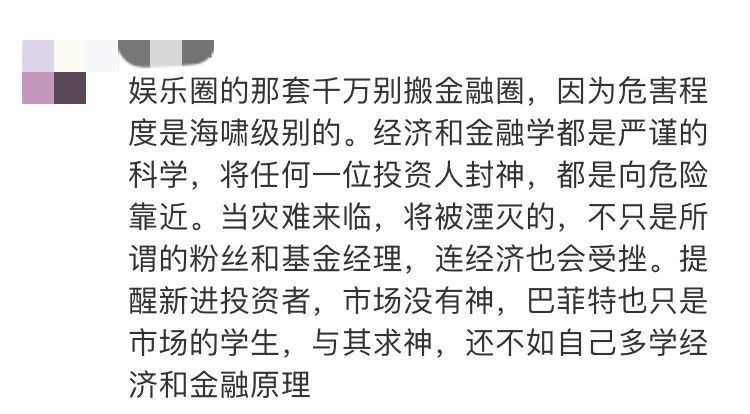

年轻人的涌入,同时把“饭圈文化”带到了基金圈。对于“基金圈饭圈化”现象,网友评论褒贬不一。

一方面,基金圈“饭圈”化也是一种营销创新,另一方面,也意味着“饭圈”的各种非理性弱点,将被“明星”放大并利用,这无疑是一把双刃剑。

来源:微博

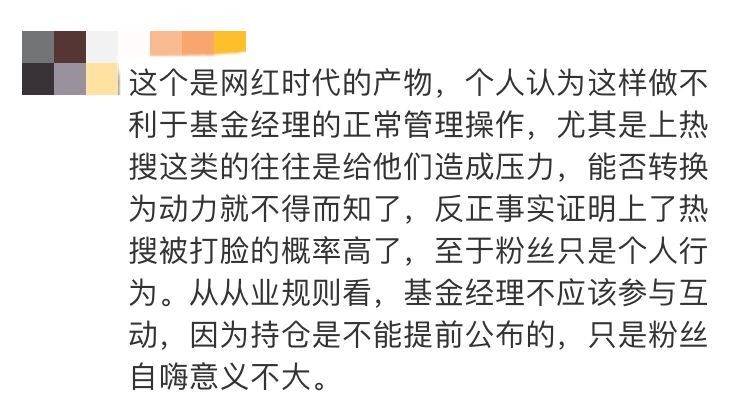

还有网友表示,“这是网红时代的产物,不利于基金经理的正常管理操作”。

来源:微博

也有网友持相反观点,认为与其追星把钱花在爱豆代言的消费品上,还真不如把钱交给自己的爱豆投资。

“投资有风险,入市需谨慎”。不管怎样,每个基金经理都有自己的能力边界,每个策略也都有容量边界,投资基金千万不可盲目追风,应保持一份理性与克制。

(本文仅供参考,不构成投资建议,据此操作风险自担)