作者:芊芊

来源:GPLP犀牛财经(ID:gplpcn)

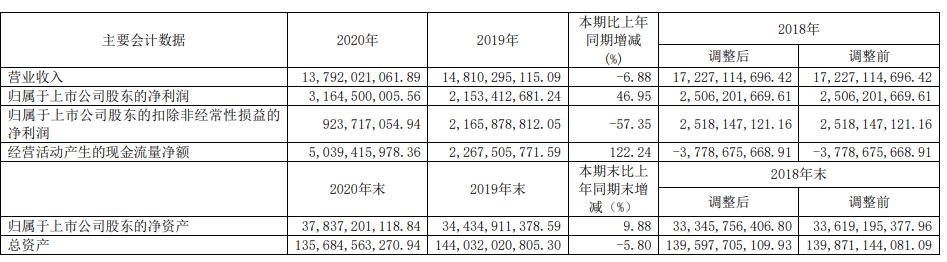

4月29日,新湖中宝(600208.SH)发布了2020年的成绩单。财报显示,2020年该公司实现营业收入137.92亿元,同比减少6.88%。实现净利润31.65亿元,同比增长46.95%;扣非净利润为9.24亿元,同比下降57.35%。从数据来看,新湖中宝面临着增利不增收的业绩压力。

来源:新湖中宝2020年报

对于新湖中宝来说,2020年各种动作频频。因股权质押、抛售资产、多元化布局金融科技产业等事件更是受到了广泛的关注。

地产项目周转慢 盈利下滑

在整个行业高周转的模式下,新湖中宝相对来说比较“平稳”。但这也使其面临地产项目开发周期长、周转慢的困扰。

公开资料显示,截至2018年末,新湖中宝在2002年开工的上海新湖明珠城,仅完工78.96%;2009年开工的“仙林金谷”项目仅完工65.24%;2009年的滨州玫瑰园项目仅完工49.94%;杭州的香格里拉项目,由原定的2017年竣工延后到了2022年。

旧改项目开发时长超过十年,显然,新湖中宝存在较大的去化压力。而慢周转的开发模式下,新湖中宝的规模增速也较为缓慢。

克而瑞数据显示,2018-2020年,新湖中宝全口径销售额分别为168.8亿元、138.4亿元、129.5亿元,在房企销售榜单中排名118位、140位、155位。新湖中宝曾提出在2019年实现200亿元的销售目标,如今销售规模却仍旧在百亿徘徊,并且销售规模逐年下滑。

不仅销售规模停滞不前,新湖中宝的业绩也呈现下行趋势。

据年报,2017-2019年,新湖中宝实现营收分别为175亿元、172.27亿元、148.1亿元,同比增速分别为28.43%、-1.56%、-14.03%;净利润分别为33.22亿元、25.06亿元、21.53亿元,分别同比下降43.1%、24.55%、14.08%。

2020年,新湖中宝实现营业收入137.92亿元,同比减少6.88%,实现净利润31.64亿元,同比增长46.95%。虽然净利润有所增长,但总的来看,新湖中宝整体的业绩走势并不算好。

此外,值得一提的是,新湖中宝房产主业的盈利能力有所下滑。年报显示,2020年房地产业务实现营收103.86亿元,同比减少13.73%,毛利率为39.85,同比减少4.06个百分点。

紧急降债 疯狂变卖资产

由于旧改项目开发建设周期长、投资成本大,使新湖中宝的负债也逐渐增加。

不过,随着“三条红线”监管政策的出台,各大房企都靠出售资产减负减重,快速变现回笼部分资金,以解决当下流动性紧张的压力。

年报显示,截至2020年末,新湖中宝的资产负债率为71.60%,同比下降3.98个百分点;预收类款项206亿元,扣除预收类款项后的资产负债率为66.52%;净负债率为96%,较期初下降近一半;现金短债比为 1.01倍。满足房企融资新规三项主要指标的绿色档要求,没触及“三条红线”。

三道红线归绿,这背后是新湖中宝疯狂的变卖资产“回血”。

自2019年下半年起,新湖中宝频繁卖资产,相继转让南通启新、南通启阳、南通新湖等多个项目公司股权。

2019年7月,新湖中宝将位于上海、浙江温州和江苏启东三地的20宗地块以67.05亿元卖给融创;2019年12月至2020年4月,新湖中宝陆续将旗下上海新湖房产35%股权、上海中瀚置业35%股权、浙江启丰实业100%股权、浙江启智100%股权,南通新湖50%股权出售给绿城房地产集团有限公司,交易价总计77.02亿。据观点指数统计,新湖中宝总共从融创、绿城处套现227.6亿元。

2020年11月11日,新湖中宝发布公告,拟将旗下浙江启辉实业有限公司35%股权及浙江启隆实业有限公司50%股权转让给融创中国,交易价款总计49.44亿元。

值得一提的是,新湖中宝除了主营房地产业务,也一直在加大对高科技领域的布局。在当前日益复杂的行业背景下,无论是房产主业还是多元化业务的发展,新湖中宝都需仔细考量。

(本文仅供参考,不构成投资建议,据此操作风险自担)