作者:Jeff

(图片来自欣旺达官网)

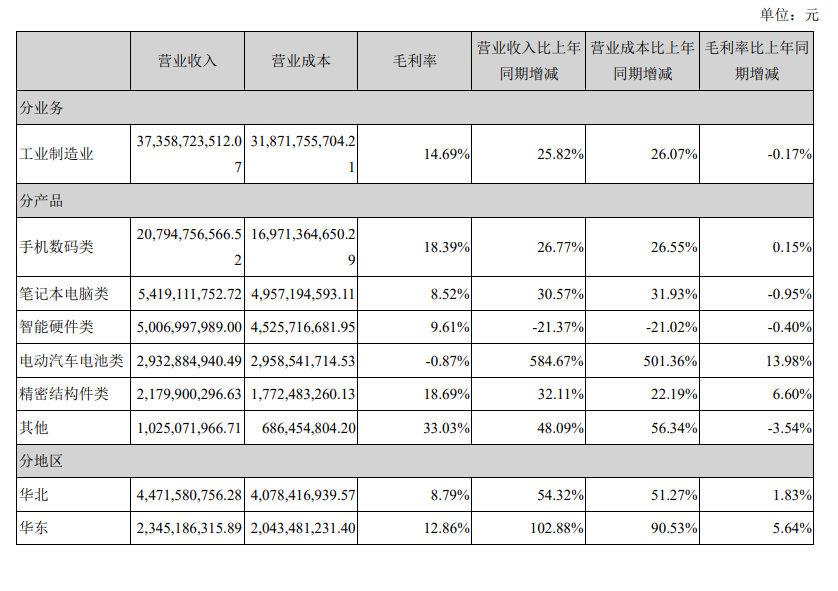

2022年4月12日,电池制造商欣旺达发布了2021年财报,电动汽车电池类营业收入达到29.33亿元,同比增长584.67%,营收占比从2020年的1.4%提高到7.85%,同时毛利率提升13.98个百分点,达到-0.87%。

(图片来源:欣旺达2021年报)

欣旺达电动汽车电池类业务的突飞猛进离不开一众车企的鼎力支持,欣旺达在财报中表示,除日产、雷诺、三菱联盟等国际客户外,目前已经与国内有HEV需求的大部分客户展开合作,并将在2022年开始批量交付。

3月,由19家企业组成的豪华团队认购了欣旺达旗下欣旺达电动汽车电池有限公司合计19.5495%的股权,获得增资24.3亿元。值得注意的是,这19家企业里打头阵的是理想、小鹏、蔚来三大“造车新势力”,紧随其后则是上汽、广汽和东风这些国有车企老大哥,这6家车企总共投资11.8亿元,占投资总额近一半。

作为一家“二线”电池厂商,欣旺达为何突然会获得19家企业的集体投资?是为了培养一个“宁王”做到可替代,还是在严重的电池焦虑之下无奈做出的Plan B?

电池供应焦虑加剧的产物

目前国内大部分新能源车企的主要电池供应商都是宁德时代, 2021年1-11月国内动力电池配套车企相关数据显示,理想和蔚来两家造车新势力以及一汽-大众、上汽大众、北京现代、华晨宝马等合资品牌仅有宁德时代一个电池供货商,同时,小鹏、特斯拉、上汽通用、北汽新能源等大部分电池供应都来自宁德时代。

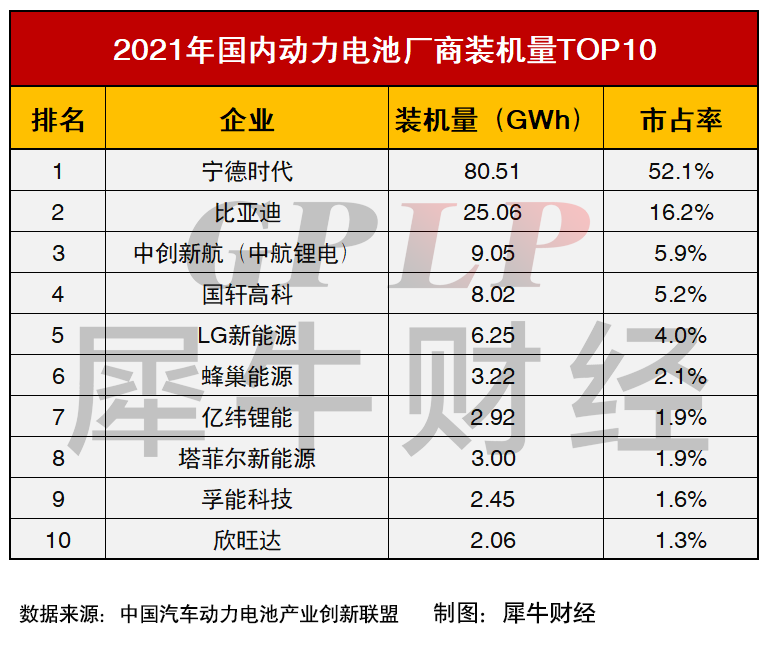

另据中国汽车动力电池产业创新联盟数据,2021年宁德时代以80.51Gwh的装车量占据国内动力电池市场份额的52%,呈现出宁德时代一家独大行业格局。

电池供应如此集中,势必会造成供应商无法及时供应的状况。

早在2021年就曾传言,小鹏汽车董事长兼CEO何小鹏为了能够顺利拿到电池,在宁德时代“蹲守”了一个星期。近日又传出,电池导致P5无法按期交付遭到车主投诉,新车型准备启用新供应商的消息。

蔚来汽车CEO李斌2021年曾在第三财季财报会议上表示,虽然已经与宁德时代建立独家供应关系,但是电池依然是限制车辆交付量的很大约束。

2021年末,蔚来交付量大幅下跌,官方解释主要原因还是电池供应问题。另外,理想也曾传出与比亚迪电池合作的传闻。

一系列情况可以反映出车企对于电池的焦虑。

随着碳酸锂等原材料价格的不断攀升以及新能源汽车需求的骤增,这种焦虑正在不断加剧,对此,“不把鸡蛋放在一个篮子里”已经成为车企的共识,而通过选择多家供应商可以规避一定的供应短缺风险,同时也可以避免被上游电池厂商“卡脖子”,争取更多的话语权。

近期,有媒体爆料称,小鹏汽车将削减宁德时代的供货份额引入新的电池供应商。对此,小鹏官方回应称:“车辆生产的零部件供应链需要不断完善,才能更好地保供保产,更加准确地预测交付周期。”

于是,欣旺达被适时地推了出来。

对此,汽车分析师、北方工业大学汽车产业创新研究中心研究员张翔教授表示:“造车新势力们加码欣旺达,也是避免宁德时代一家独大。目前,宁德时代在中国市场的份额已超过50%,一旦垄断,造车新势力们在谈判采购过程中,就没有话语权。培养三到五家势均力敌的电池公司,可以为自己的电池供应商多一些保障。”

车企绑定欣旺达为未来作保

如今,19家车企绑定欣旺达,相当于为未来几年的动力电池供应增加了一个选项,这对“造车新势力”而言尤为重要。

此前有消息称,欣旺达有望成为小鹏汽车即将交付的G9车型(预计今年第三季度启动交付)的A供,供应份额或超过50%。小鹏G9将搭载欣旺达汽车电池的4C电池,下半年正式量产,后续欣旺达这一电池也将供货给其他车企。而这或许就是“蔚小理”三家集体“大手笔”押宝欣旺达汽车电池的另一个重要原因。

根据公告,理想汽车关联公司江苏车和家、小鹏汽车关联公司Sky Top LLC分别增资4亿元,持有欣旺达汽车电池3.21%股权。蔚来汽车关联公司蔚瑞投资增资2.5亿元,持有欣旺达汽车电池2.01%股权。这3家车企的增资金额位列19家企业的前三,业内人士认为,蔚来资本参与应该是以财务动作为主,而理想汽车和小鹏汽车则是战略层面的考虑居多。

除三大造车新势力之外,本次欣旺达汽车电池的投资方中还有广汽、上汽、东风3家传统车企的关联公司。其实在此之前,欣旺达已经和吉利汽车、东风柳汽、雷诺日产、VOLVO、上通五菱等车企达成合作,还和吉利、柳州五菱分别成立合资公司,布局产能扩张。

近日,欣旺达汽车电池收到了上海汽车集团股份有限公司乘用车分公司关于ZS12MCE HEV项目的定点通知,为上汽集团ZS12MCE HEV项目供应动力电池总成产品。

欣旺达的扩张目标

获得越来越多的车企“站台”后,欣旺达开始快速扩张。欣旺达副总裁梁锐在接受媒体采访时表示,未来的目标是做到国内动力电池排名前三。

根据欣旺达的规划,预计到2025年产能将达到140GWh。但是这和其他友商比起来依然存在着不小的差距。据了解,到2025年宁德时代产能规划预计在600GWh左右,比亚迪电池产能预计达到430 GWh,国轩高科预计达到300GWh,中创新航则是要达到500GWh,亿纬锂能预计达到200GWh。欣旺达想挺进国内前三,恐怕不是短时间内能够实现的。

目前,欣旺达在动力电池领域的规划投资金额超过600亿元,欣旺达南昌和枣庄的动力电池生产基地项目投资额分别为200亿元,广东惠州基地项目投资24.1亿元,江苏南京基地项目投资135亿元,近日与珠海市政府签署的动力电池项目计划投入120亿元。

(1月19日,山东吉利欣旺达动力电池项目奠基仪式在枣庄吉利欣旺达项目建设基地隆重举行,图片来自欣旺达官网)

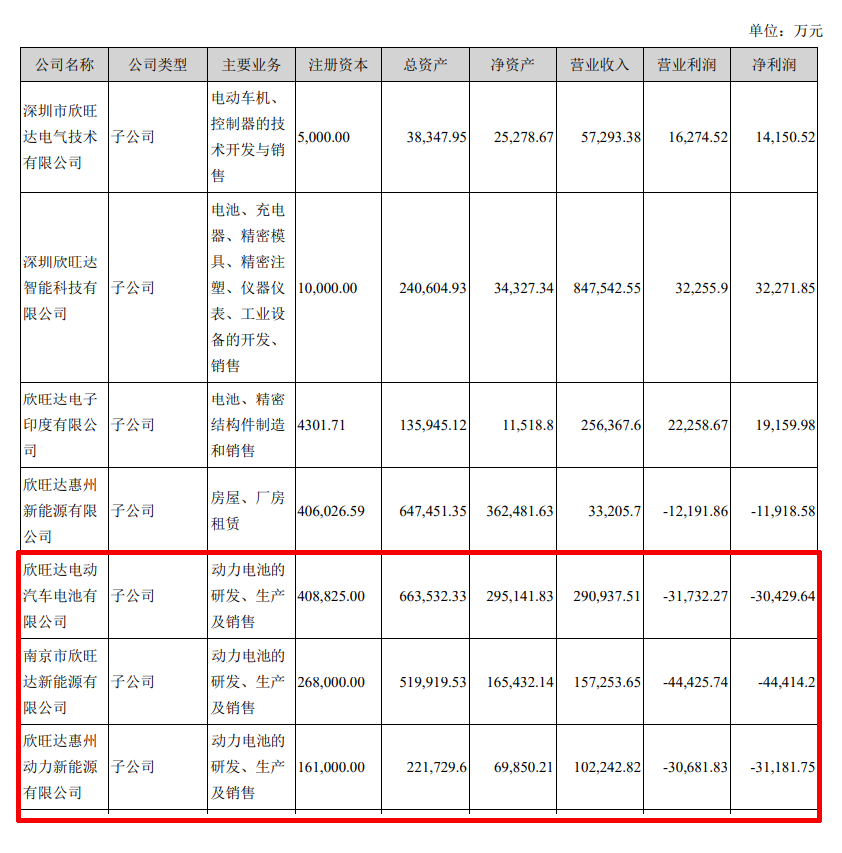

从欣旺达现有业务结构看,动力电池业务占比并不高,盈利表现也不佳,2018-2020年,欣旺达动力电池业务扣非后亏损,分别亏1.46亿元、3.05亿元、6.07亿元。2021年,动力电池业务3家子公司(欣旺达电动汽车电池有限公司、南京市欣旺达新能源有限公司、欣旺达惠州动力新能源有限公司)亏损超过10亿元。

对于欣旺达来讲,车企联手增资,可以获得扩张所需的资金。

车企增资欣旺达的背后,是车企与电池厂商的一场博弈,也隐隐映射出了车企对于自身产业链安全供应的焦虑,车企掌握主导权、“去宁德化”或将成为一种趋势。

今天车企的宠儿是欣旺达,那下一个又会是谁?

(本文仅供参考,不构成投资建议,据此操作风险自担)