作者:涟漪

五大上市险企2022年前7月份的保费收入“浮出水面”,透露出哪些新变化呢?

中国平安保费规模今年首次登顶

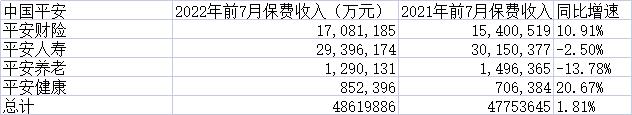

GPLP犀牛财经根据财报数据统计,中国平安、中国人寿、中国人保、中国太保、新华保险这5家险企,2022年前7月实现保费收入分别为4861.99亿元、4696亿元、4160.33亿元、2646.22亿元、1122.02亿元,同比增速分别为1.81%、0.01%、10.81%、8.02%、2.06%。

(数据来源:险企财报 制图:GPLP犀牛财经)

整体来看,五大上市险企2022年前7月获得的保费收入合计为1.75万亿元,同比增4.29%,远远高于2021年前7月0.14%的增速。2022年前7月,中国人寿增幅最小,而中国人保增幅逾一成。

值得一提的是,这也是2022年以来,中国平安的保费收入首次超过中国人寿。中国平安的保费收入已足够让其傲视群雄了。

(数据来源:险企财报 制图:GPLP犀牛财经)

在成为业内第一的同时,中国平安的保费收入涨跌体现出一定的行业变化。

中国平安财报显示,2022年前7月,平安财险、平安人寿、平安养老、平安健康四家子公司的保险收入分别为1708.12亿元、2939.62亿元、129.01亿元、85.24亿元,同比分别增长10.91%、-2.50%、-13.78%、20.67%。

在愈发严峻的“人口老龄化”面前,平安养老保费收入却出现大幅下滑,侧面反映出养老行业正在面临的改变。

光大证券研报表示,2021年12月24日,中国银保监会发布《关于规范和促进养老保险机构发展的通知》,要求养老保险机构进一步明确发展定位,深化产品和服务创新,着力推动第三支柱健康发展。短期内一定程度上会对养老险企业绩造成冲击,但长期来看,有利于养老保险机构专注养老赛道、维持长期稳定发展。

那么,什么是“第三支柱养老保险”?

光大证券研报称,中国与海外其他养老金发达国家类似,建立了由政府强制执行的第一支柱全国社保基金、由企业组织的第二支柱职业年金和企业年金以及由个人自行安排的第三支柱商业养老金体系,而如今中国养老保险发展的现状是:过度依赖第一支柱,第三支柱发展严重不足。

光大证券同时表示,在实际运行中,由于第三支柱养老金体系尚不完善,在管理制度、监管政策、产品设计等方面存在诸多问题,发展受到了许多阻碍。部分个人养老金产品投资门槛较高,普适性较差,产品设计上更注重理财功能,养老功能相对欠缺,社会认可度不高;加之个人对各类养老产品的辨别能力有限,因此购买意愿不强。

平安养老保费收入急速下滑的同时,平安健康保费收入却实现高速增长,而上市五大险企中,中国人保旗下健康险同样保持着高速增长。

中国人保财报显示,2022年前7月,人保健康险实现保费收入322.33亿元,同比增18.64%。

具体而言,人保健康险长险首年、期交续期保费、短期险保费收入均实现正增长,同比分别增5.8%、13.7%、32.1%,而长险首年中的趸交同比增35.4%,期交首年同比下滑-38.5%。

浙商证券在6月底发布的研报显示,2021年健康险保费规模8447亿元,2011-2021年,健康险保费快速增长,复合增速28.4%,高于人身险行业整体增速15.3pc;按照监管2025年2万亿元的规模目标,预计未来4年的保费复合增速24%。

值得一提的是,平安寿险2022年前7月保费收入同比微降2.5%,成为五大上市险企中唯一下降的企业,而五大上市险企寿险方面呈现出明显的分化。

中航证券研报显示,2022年前7月,中国平安、中国人保、新华保险、中国太保、中国人寿寿险部分同比增速分别为-2.50%、11.36% 、2.06%、5.50%、0.15%,而5家险企7月单月寿险原保费收入同比增长分别为-2.43%、-3.93%、3.11%、6.64%、13.69%。

中航证券表示,寿险盈利能力分化明显,中国人寿和中国太保在寿险产品销售、代理人改革等方面已凸显出一定成效,而中国平安、中国人保增速放缓,可能仍受到销售渠道和产品研发的限制。

中国人保持续增长

从数据来看,作为五大上市险企“中间人物”的中国人保一直保持着稳定的发挥。

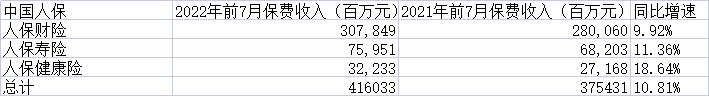

中国人保2022年前7月总体保费收入实现10.81%高速增长,跑赢同行业得益于寿险、财险、健康险的三端同时发力。

财报显示,2022年前7月中国人保子公司人保财险、人保寿险、人保健康险的保费收入分别为3078.49亿元、759.51亿元、322.33亿元,同比分别增长9.92%、11.36%、18.67%。

(数据来源:中国人保财报 制图:GPLP犀牛财经)

财险保费收入依旧占据中国人保总体保费收入逾七成,2022年前7月达到74.00%,而2021年同期这一比例为74.60%。

2022年前7月,人保财险机动车辆险、意外伤害及健康险、农险保费收入排名前三,分别为1501.67亿元、714.27亿元、392.50亿元,同比分别增6.9%、14.3%、23.9%,而信用保证险取得了同比132.8%的增速,达30.61亿元。

除人保财险外,上市五大险企中,中国平安、中国太保也披露了财险相关数据。

2022年前7月,平安财险、太保财险实现保费收入分别为1708.12亿元、1050.27亿元,同比分别增长10.91%、12.06%,与中国人保财险同样获得了较大的增长。

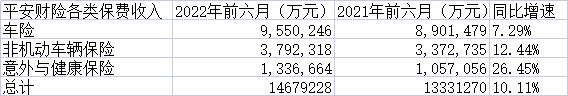

虽然中国平安未在2022年7月的保费收入中披露平安财险的具体情况,但其披露了2022年前6月的具体情况。

2022年前6月,平安财险实现1467.92亿元的保费收入,其中,车险、非机动车辆保险、意外与健康保险分别为955.02亿元、379.23亿元、133.67亿元,同比分别增7.29%、12.44%、26.45%,各项增长都非常明显。

(数据来源:中国平安财报 制图:GPLP犀牛财经)

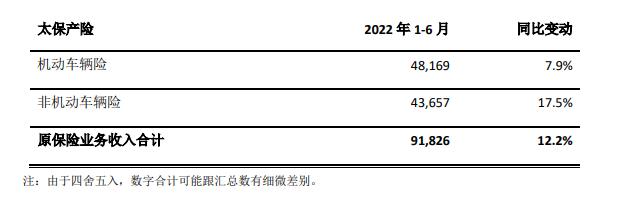

中国太保也在2022年6月的保费收入中披露了产险收入明细。2022年前6月,太保财险实现918.26亿元的保费收入,其中,机动车辆险、非机动车辆险分别为481.69亿元、436.57亿元,同比分别增7.9%、17.5%。

(数据来源:中国太保2022年前6月保费收入财报,制图:GPLP犀牛财经)

对此,中航证券在研报中表示,财险原保费收入整体增长态势较好,一方面是由于头部险企车险综改效果凸显,车险市场集中度提升,产品和服务逐渐规范、优化。叠加国家对新能源汽车的鼓励政策,汽车销量回升;另一方面,随着经济进入修复通道,农业、工业等生产恢复正常,需求量持续回升,非车险保费收入同样回暖。

五大上市险企未来将如何发展?GPLP犀牛财经将持续关注。

(本文仅供参考,不构成投资建议,据此操作风险自担)