“2023年看好消费复苏主线”,这一主逻辑,正在被数据验证和政策不断强化。最新数据显示,4月社零总额增长18.4%,创近2年单月新高,较3月加快7.8个百分点。

随着消费复苏按下“快进键”,食饮消费赛道重回风口,乳业上市公司中报业绩“加速改进”预期增强,龙头伊利股份超期预期年报发布后,各路资本纷纷对其开启抢筹模式,似乎也印证了这一点。

一、消费复苏利于业绩增长

5月16日,国新办举行新闻发布会介绍,今年以来,随着经济社会全面恢复常态化运行,促消费政策也在持续显效,居民消费恢复态势向好。国家统计局发布最新数据显示,4月国内需求持续扩大,消费恢复较快,社会消费品零售总额同比增长18.4%,比3月份加快7.8个百分点。

一方面,居民外出购物、就餐、旅游、观影等接触性服务消费快速增长,4月餐饮收入同比大增43.8%,显示消费场景加速修复。

另一方面,网络零售和实体店零售均在改善,市场物流进一步畅通,居民网上购物消费持续增长。1-4月,实物商品网上零售额同比增长10.4%,比1-3月加快3.1个百分点。同时,居民线下消费态势也在加快改善。

在此背景下,之前“蜷缩”的乳业消费需求得到充分释放,伊利的渠道及品牌优势得以彰显。伊利2022年业绩逆势超预期上涨,步入2023年,其一季报更是创出上市26年最强单季表现,引领乳业复苏。随着4月消费复苏按下“快进键”,促消费政策还将不断发力,预示伊利2023年中报业绩将出现“加速改进”。

财务报表几个月出一次,宏观数据每个月都更新,作为“聪明的投资者”,不会让自己“囚禁”在财报分析维度,而会用宏观趋势提前“瞭望”企业的大致走势,毕竟财报真出来时,大家也都知道了,哪里还有所谓的“认知差优势”。尤其对伊利业绩而言,乳业消费在本质上属于“健康食饮消费”范畴,按照马斯洛的需求层次理论,实现温饱之后,健康是食饮消费的一种必然需求,这也暗示着随着经济发展伊利的业绩将呈现“持续上涨趋势”。其实伊利上市以来总营收连续30年稳健增长,已显示出这种“长坡厚雪”式的发展特质。

二、净利表现渐入提速期

2022年,伊利在稳住液态奶规模优势的同时,也在发轫第二增长曲线,奶粉及奶制品业务实现收入262.6亿元,同比增长62.01%。其中伊利抓住婴配奶粉“注册制”的风口红利期,强化了核心产品金领冠的竞争优势。按照尼尔森行研数据显示,伊利婴配奶粉零售份额为12.4%,跃居市场第二。同时,伊利也抓住人口老龄化趋势,把握“银发经济”的蓝海机遇,成人奶粉零售市占率高达25.3%,位居市场之首。奶酪业务零售市占率相比2021年提升了3.5个百分点。

2022年,伊利奶粉及奶制品板块毛利率高达41.06%,同比提升1.84个百分点,营收262.6亿元,同比增长62.01%,占总营收21.32%,“营收规模+营收增速+营收占比”三项均创出历史新高。伊利第二增长曲线呈现明显“量价齐升”趋势,促进2022年奶粉及奶制品板块毛利达107.84亿元,占总毛利27.25%,毛利总量及占比也都创出历史新高。要知道该板块,2021年毛利为63.58亿元,1年内提升44.26亿元,占伊利全年总计毛利提升总量58.74亿元的75.35%。通过对利润结构的细致分析,可发现“第二增长曲线”绝非浪得虚名,它接近伊利总利润结构的三分之一,贡献了伊利毛利增量的四分之三。

冷饮业务一直是伊利的“传统优势”,连续28年保持市场领先优势。在伊利成功抓住冷饮市场“四季皆旺,没有淡季”的全新消费机遇,推动冷饮业务进入更具潜力和成长空间的新赛道,这一业务正成长为公司全新的增长极。去年冷饮业务毛利达36.81亿元,创出该品类历史最高盈利表现。

梳理各品类营业数据可见,在液态奶领域,伊利重在拼规模,从而形成明显的产业链协同优势,进而摊低整体经营成本。与此同时,在“高毛利品类”重在“拼增量”,冷饮、奶粉及奶制品板块都是毛利率接近40%的业务,在疫情影响下,伊利基于“产品力+创新力+品牌力+渠道力”等综合优势,实现了快速增长,提振了净利表现。在三年疫情里,伊利不仅是营收净利唯一保持持续增长的乳企,在结构优化、捕捉市场需求变化方面,也持续引领乳业板块。

显而易见,在国家扩消费政策持续发力、多地密集出台鼓励生育举措、疫情阴霾消散、消费加速复苏的当下,伊利可谓“如虎添翼”,已不知不觉的进入“净利提速期”。

三、估值优势明显

过去面对疫情的挑战,很多商家被迫“降价出货”,伊利却呈现逆势走强趋势,2022年毛利率32.26%,相比2021年提升1.64个百分点。随着疫情影响消退,其2023年一季度毛利率为33.77%,延续毛利提升趋势。

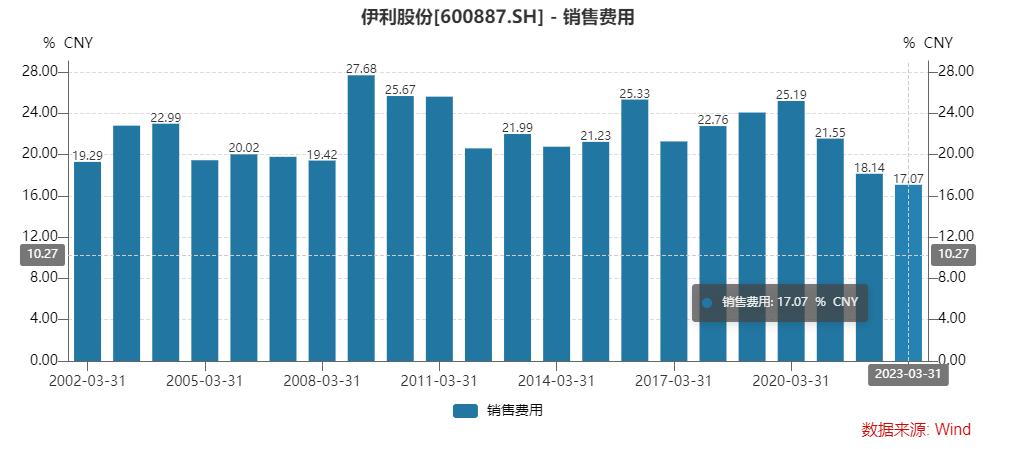

在营销费用率维度,2023年一季度,伊利营收费用率为17.07%,较2022年18.6%明显下降,一季报营收费用率创出20年新低”。随着费用率降低及毛利率提升,2023年一季度,伊利净利率达10.85%,较2022年净利率提升3.26个百分点,预示2023年伊利净利表现将呈现走强趋势。

对专业投资者而言,还会比较“毛销差”趋势,该指标往往比净利率更真实的反馈企业的竞争优势。2021年伊利毛销差为13.16%,2022年为13.66%,即便面对疫情挑战,伊利2022年的“真实利润率”依然呈现逐渐改善趋势,2023年一季度末,伊利毛销差更是跳升至16.7%。要知道蒙牛2022年末毛销差仅为11.26%,可见伊利竞争优势明显。

再看净资产收益率表现,截至2022年末,伊利已连续14年加权ROE保持19%以上,在A股5000多家企业中只有5家符合该标准,在港股2000多家企业中也仅有3家符合标准,伊利是名副其实“千里挑一”的企业,要知道“长期ROE优势”不仅是北向资金GARP选股策略的核心,也被巴菲特和查理芒格视为“最为重要的”财务维度。就ROE而言,伊利拥有可比肩腾讯、茅台的经营基因。

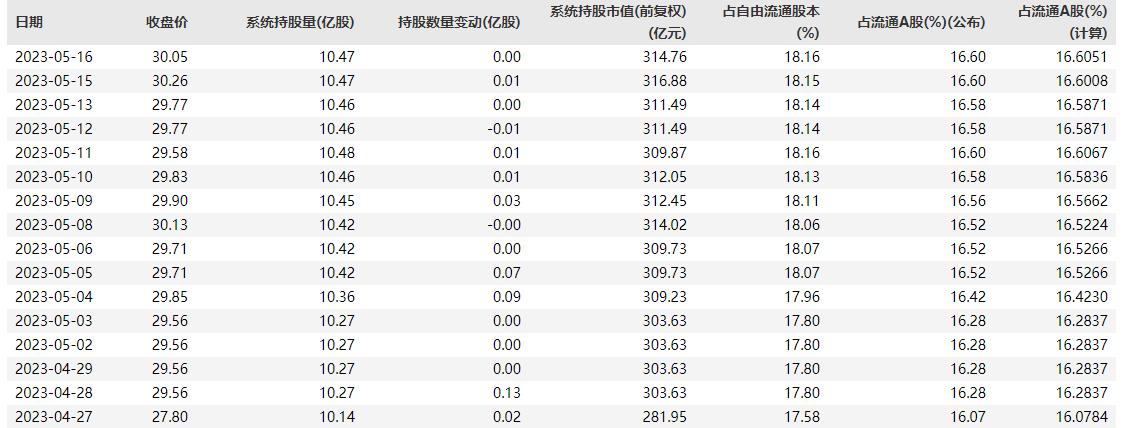

在伊利公布“超预期”财报后,作为聪明资金代表的北向资金,不管A股大盘涨跌,持续增持伊利仓配,其最新持有伊利可自由流通股本比例达18.16%,创近1个半月持股比例新高,足以说明“聪明资金”已经“先知先觉”开始行动。在主力内资方面,从伊利公布财报业绩以来,已净流入伊利近3.8亿元。

所以,在此前持续强势的TMT及中特估主题整体歇火后,存量资金博弈下,伊利已成为“内外资暗中布局”的一个焦点。

从估值维度看,伊利股息率已接近3.5%,远高于2.73%的中国10年期国债收益率,甚至高于不少银行固收理财产品。从“类债收益”维度看,伊利也存在较厚的“安全垫”。从代表“股性收益”的市盈率维度看,以近5年周期看伊利市盈率分为点低至2.14%,以上市26年的全周期来看,伊利市盈率分位点也仅为11.89%,估值优势显而易见。

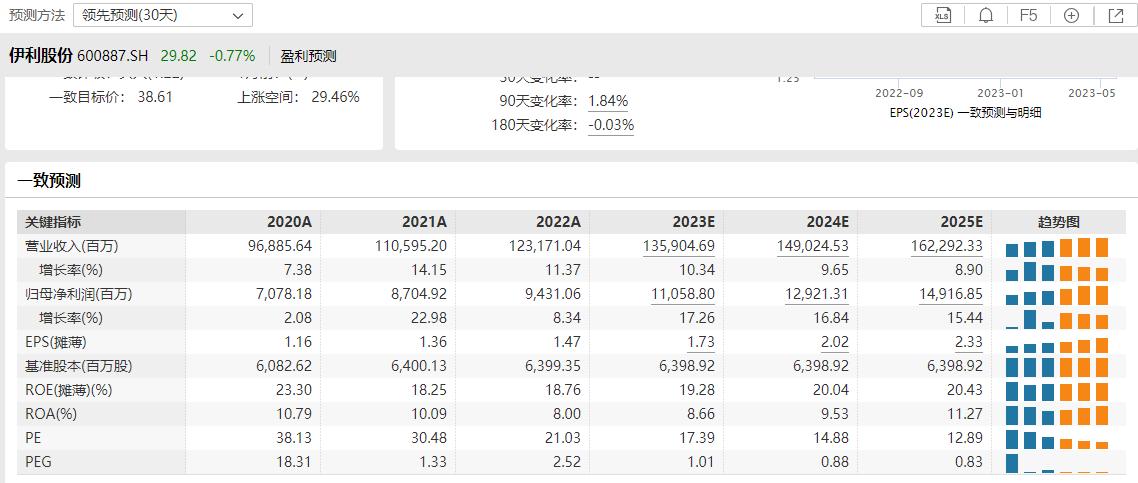

根据伊利对2023年设定的经营目标,今年计划实现营业总收入1355亿元,利润总额125亿元,增速分别为10.1%、17.6%。各大投研机构认为,伊利2023年归母净利将近110亿元,每股盈利近1.73元,归母净利增速将是2021年的两倍。长期而言,随着规模优势巩固及品类结构优化的提速,伊利高层认为到2025年将实现9-10%的净利率表现。Wind系统认为,到2025年伊利总营收将达1622.92亿元,归母净利149.17亿元,每股收益2.33元。如果保持当下业绩增长趋势,3年后伊利每股收益近乎比现在提升1元,难怪各路资本纷纷对其开启抢筹模式。

(本文仅供参考,不构成投资建议,据此操作风险自担)